原本对蔚来汽车 ( NYSE: NIO ) 来说美好的一天被不乐观的前景打乱了。长话短说,蔚来汽车在周三开盘前公布了3Q24 的收益,这一结果让我重申了对该股的长期乐观看法。我现在更有信心,该公司将更好地受益于以下因素:1.乐道全新 L60 车型将扩大蔚来汽车在更广泛的主流家庭市场的影响力;2. 管理层努力拓展国际市场,同时优先考虑盈利能力。

尽管本季度电动汽车交付量创下历史新高,同比增长 11.6%,环比增长 7.8%,但管理层对 2024 年第四季度的前景并未给投资者留下深刻印象。该公司目前预计将交付 72,000 至 75,000 辆汽车,同比增长 43.9%-49.9%,总收入在 28 亿美元至 29 亿美元之间,同比增长 15%-19.2%,但低于分析师预期的 31.8 亿美元。由于未达到预期,该股在盘前交易中下跌约 2%,但这种情况并没有持续多久,当股价在交易日结束时收高约 1% 时,该股收复了部分失地。我提到过一次,但再说一遍也无妨:蔚来并不适合胆小的人。自从我 10 月中旬上次撰写有关蔚来汽车的文章以来,该股已下跌约 14%。我的观点更倾向于希望乘着担忧浪潮冲上顶峰的长期投资者。

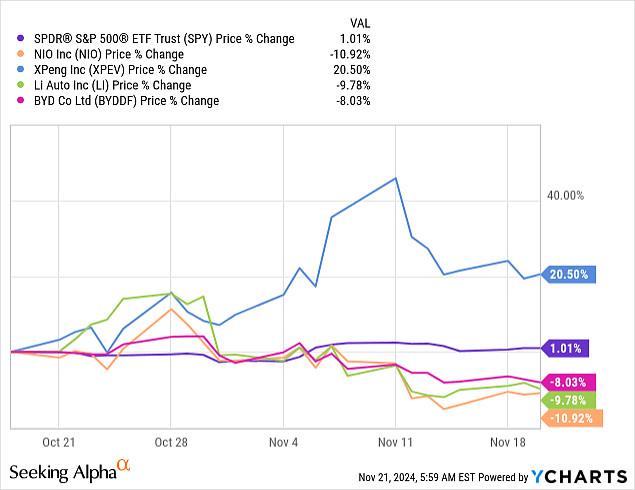

股票表现:

目前,蔚来汽车在一个月图表上的表现落后于标普 500 指数和国内同类公司。该股下跌 10.9%,而标普 500 指数上涨 1%,小鹏汽车 ( XPEV ) 上涨 20%,理想汽车 ( LI ) 下跌约 10%,比亚迪股份有限公司 ( OTCPK:BYDDF ) 下跌 8%。

YCharts

我看到的是,蔚来汽车并没有在亏损中脱颖而出,而此次下跌与中国股市的整体困境相呼应。我认为这种趋势不会持续到 2025 财年,尤其是北京的刺激计划应该会为中国的电动汽车行业提供帮助。我在之前的报告中进一步讨论了这一点,但我将再次重申,因为它仍然具有现实意义。尽管人们担心美国当选总统唐纳德·特朗普将对所有从中国进口的商品征收高达 60% 的关税,但中国政府为振兴经济所做的努力应该会对消费者支出产生积极影响。香港大学顶级金融学教授陈志武认为,关税“可能会迫使北京领导层别无选择,只能专注于经济”。自特朗普第一任期以来,到拜登任期内,中国经济增长率从 7% 下滑至 4.5%。这或许是给中国的警钟,提醒中国在振兴经济方面应更加注重内部发展而不是外部发展。

中国汽车行业专家星雷表示,中国正在接管世界,“除了北美。美国将是最后的边疆。”仔细想想,美国目前只是在追赶中国。在过去的 15 年里,中国推出了一个拥有超过 1000 万个公共充电网络,利用激励措施和补贴说服数十亿司机转向电动汽车,并推出了 100 多个电动汽车品牌和多种定价选择。今年7 月和 8 月,中国汽车总销量的一半以上是电动汽车或混合动力汽车。回到蔚来汽车,我现在的看法是,考虑到它在国内外的增长潜力,其股价仍然很便宜。

过去、现在和其间的一切:

关于交付:

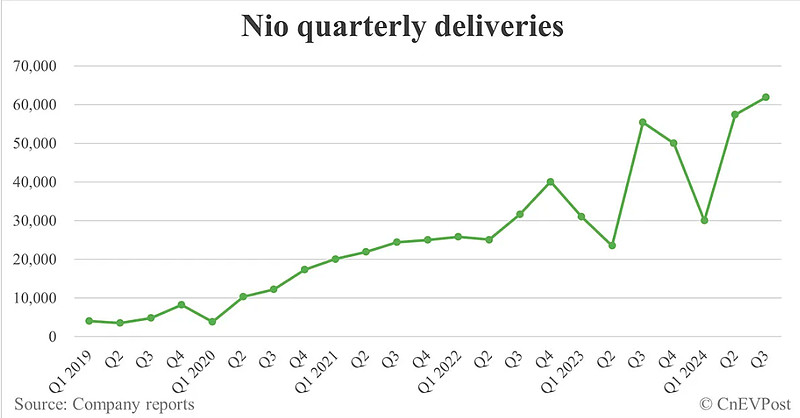

蔚来汽车本季度营收低于预期,但毛利率有所改善,自由现金流转为正值。这家电动汽车领军企业报告称,营收同比下降 2.1%,但环比增长 7%,创下蔚来汽车历史上第二高的季度营收。在交付量方面,蔚来汽车报告称,本季度共交付 61,855 辆汽车,创下历史新高,处于其 61,000 至 63,000 辆的预期范围内,同比增长 11.5%,环比增长 7.81%。

如前所述,蔚来汽车 2024 年第四季度的业绩指引让投资者大失所望。由于管理层预计交付量在 72,000 至 75,000 辆之间,这一指引基本上意味着蔚来汽车预计将在 11 月和 12 月交付约 51,024 至 54,024 辆汽车;当然,这是考虑到该公司 10 月份交付了 20,976 辆汽车。在后者方面,该公司高端智能电动汽车品牌蔚来交付了 16,657 辆汽车,而该公司面向家庭的智能电动汽车品牌 ONVO 交付了 4,319 辆汽车。

关于盈利能力:“从现在开始以及长远来看”

第三季度,汽车销量同比下降 4.1%,但环比增长 6.5%。同比下降是由于产品组合变化导致平均销售价格下降,但交付量增加抵消了这一影响。另一方面,环比增长主要由于交付量增加。销售成本同比下降 5%,但环比增长 5.8%。下降是由于每辆车的材料成本下降,而增长主要是由于交付量增加。

该公司的毛利润也同比增长 31.8%,环比增长 18.9%。毛利率为 10.7%,为 2022 年第三季度以来的最高水平,高于市场普遍预期的 10.6%,高于去年同期的 8%,环比增长 9.7%。2024 年第三季度的汽车利润率为 13.1%,高于去年同期的 11% 和上季度的 12.2%,这主要是由于单位材料成本下降。我预计这种情况将持续到 2025 年,因为管理层在推出 ONVO 品牌后高度关注盈利能力。根据管理层在财报电话会议上的说法,他们的主要重点是保持

增强我们的高端品牌定位并提高我们的产品盈利能力。

从 10 月份开始,该公司开始减少促销和激励措施,这在短期内影响了他们的销量。然而,在过去的一个月里,我们的订单积压出现了“反弹势头”。进入下个季度,管理层有信心他们可以在第四季度实现新品牌 15% 的汽车利润率,到 2025 年实现 20% 的利润率。我更关心明年,公司计划继续改善汽车利润率和供应链。智能硬件的所谓“迭代和升级”也有望改善成本结构,提供更具竞争力的产品和成本。

L60:

ONVO品牌首款车型L60于9月28日上市,正式进军家庭市场。ONVO瞄准家庭市场,初步结果显示,其“宽阔的碳排放、超低的能耗、全面的安全配置、便捷的充电换电体验”深受家庭用户的喜爱。智能驾驶方面,蔚来智能驾驶用户超过6.1万,超过78%的用户激活了“Navigate on Pilot”功能。该功能随L60一同推出,使ONVO成为首个“在城市道路上实现视觉导航智能驾驶”的品牌。

ONVO L60 预计 12 月销量将达到 10,000 辆,到 3 月将达到 20,000 辆,这低于市场预期,但在公司的“合理速度和节奏”之内。我认为很多人没有意识到这款车将拥有的尖端技术;例如,凭借 900 伏高压架构和车辆中采用的几项新技术,我认为该品牌完全有理由花时间培养高客户接受度。

考虑到交付时间较长,我预计这在短期内会产生影响,但不会造成长期影响。尽管管理层没有透露转化率的具体细节,但它让我们大致了解了转化率。该公司创始人、董事长兼首席执行官李伟表示:

这个转化率比任何现有的新产品都要高。

估值:

蔚来汽车的市值为97 亿美元,企业价值为 99.8 亿美元。过去 52 周,该股下跌超过 37%,贝塔系数为 1.90,表明价格波动高于市场平均水平。这对蔚来汽车来说并不罕见,只要看看该股今年迄今的表现就能明白这一点。该公司继续投资研发和市场扩张,我认为这是目前盈利能力低下的一个借口。管理层指出:

至于总体研发费用,我们每季度的研发投入约为 30 亿元人民币(4220 万美元),并将稳定在这个水平上。但由于项目不同,研发处于不同阶段,实际支出也会有所波动。

至于下一季度,预计研发费用将高于第三季度,到 2025 年,非 GAAP 费用应约为 4,220 万美元。我对管理层对盈利能力的高度关注感到乐观,并期待明年他们的利润率能更显著地回升。

市场对该股持谨慎乐观态度,约 18% 的华尔街分析师给予强力买入评级,39.3% 给予持有评级,其余分析师给予卖出评级。至少可以这么说,PT 均值和中位数经历了剧烈波动。8 月底,PT 中位数为 7.10 美元,9 月份降至 6.05 美元,10 月份小幅上涨至 7 美元,目前为 6.80 美元。PT 均值在 8 月底为 7.9 美元,9 月份降至 7.19 美元,上涨至 7.5 美元,目前降至 7.39 美元。我认为,尽管本季度取得了成功,但市场仍然对 NIO 的增长潜力持谨慎态度。

至于估值指标,与国内同行相比,蔚来汽车目前似乎仍相对便宜。蔚来汽车的 EV/Sales 比率 (TTM) 为 1.14,EV/Sales 为 1.04,交易价格略高于理想汽车,EV/Sales (TTM) 和 EV/Sales 比率均为 0.49。蔚来汽车与比亚迪持平,EV/Sales (TTM) 为 1.08,EV/Sales 为 1.02。然而,蔚来汽车仍低于小鹏汽车,EV/Sales (TTM) 为 1.92,EV/Sales 为 1.82,以及特斯拉,EV/Sales (TTM) 为 11.09,EV/Sales 为 10.78。

下一步:努力实现全球化

在我上一篇笔记中,我关注了蔚来与阿联酋 CYVN Holdings 的合作,本季度我更加重视这一合作。到 11 月 28 日,中东和北非地区的第一家蔚来之家将在阿联酋开始销售和交付。通过 ONVO 和 Firefly 的新产品,该公司计划加速进军国际市场。Firefly 是蔚来汽车的第三个也是最新的品牌,它将在 2024 年的 NIO Day 上全球首次亮相。首款产品将于 2025 年上半年交付,瞄准精品紧凑型车市场。我认为该品牌提供的产品阵容将进一步提升蔚来的地位和市场覆盖范围,使其能够满足更多客户的需求。据管理层称,ONVO 和 Firefly 都拥有更广阔的市场,这是全球性的,有助于国际扩张。我重申我的买入评级,并强调这只股票确实不适合胆小者。

$蔚来(NYSE|NIO)$$蔚来-SW(HK|09866)$$理想汽车(NASDAQ|LI)$

本文作者可以追加内容哦 !