有读者给我留言:想让我帮忙筛选一下基金:

连续5个以上整年度都是正收益,今年以来也是正收益的权益类基金。

成立5年以上权益类基金目前已创或接近创历史新高的基金。

我想想还是从2020年算起吧,毕竟今年截至目前已经11月份了,算接近五年了。

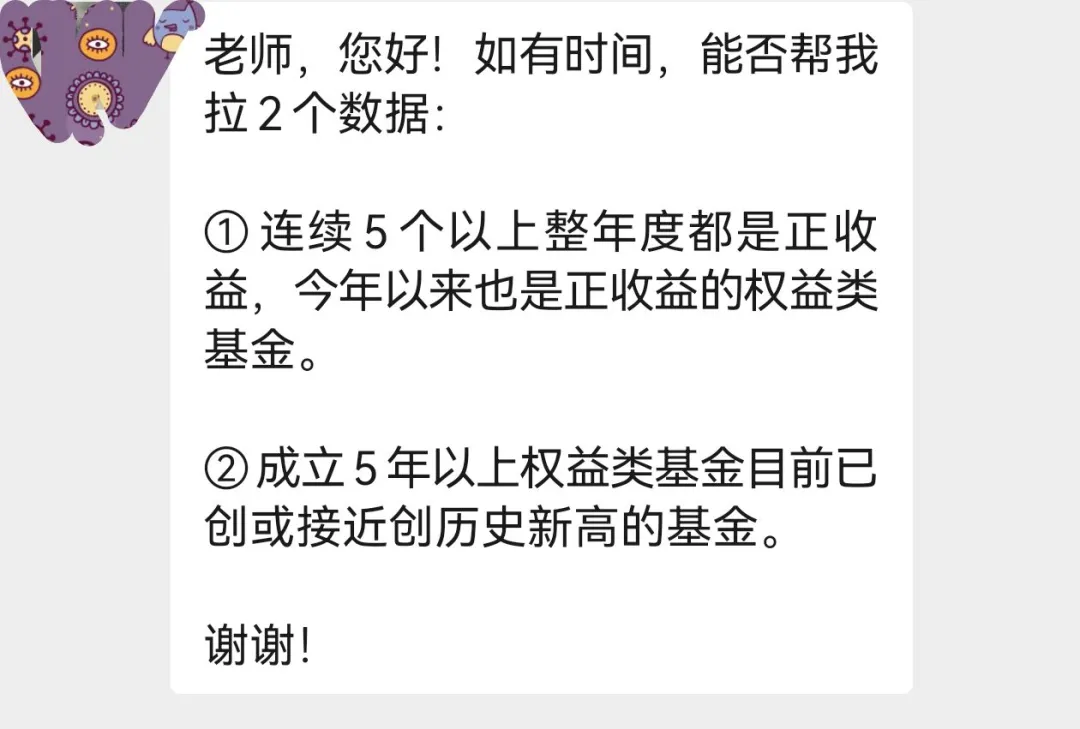

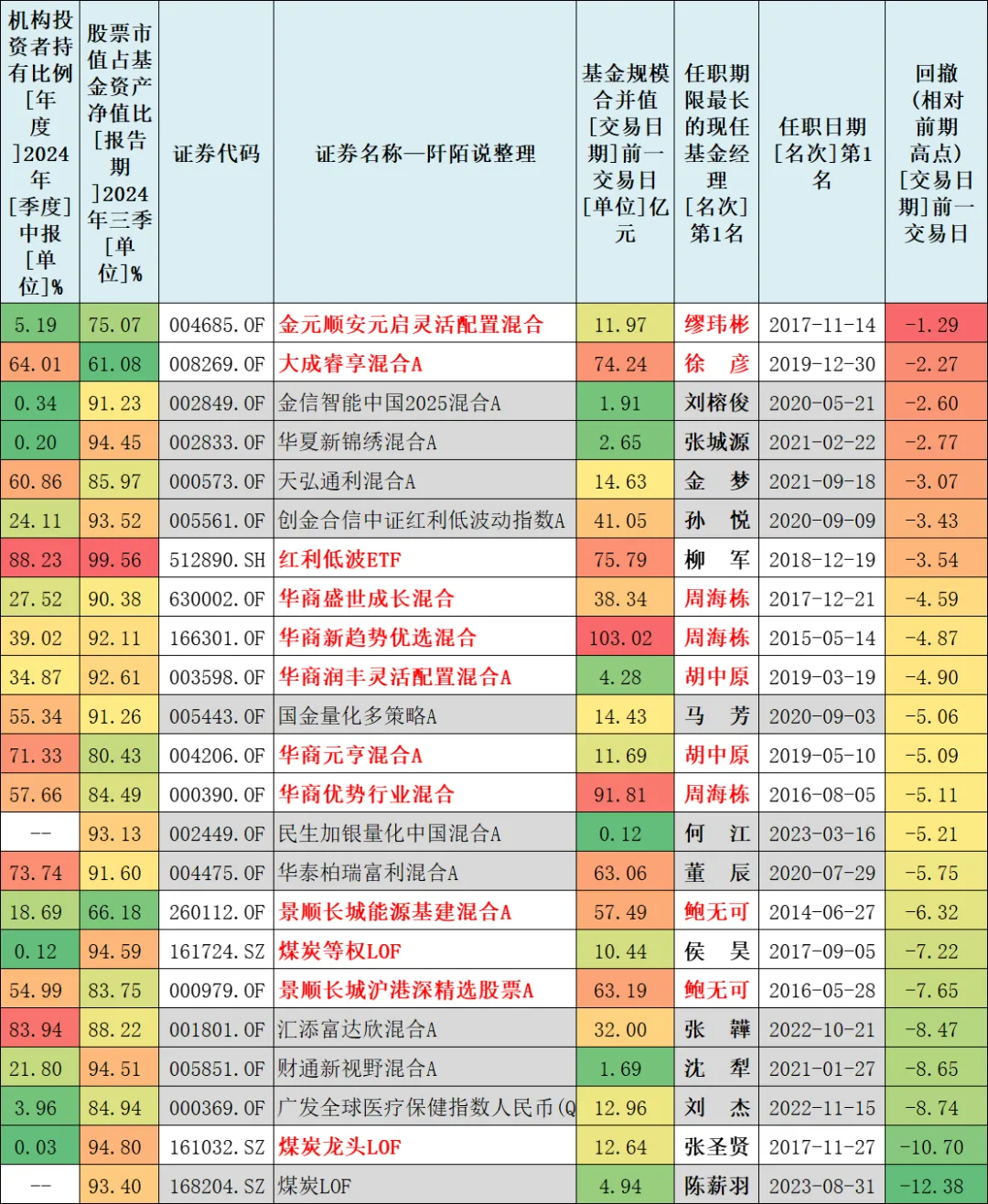

要求2020年1月1日至2024年11月20日,每个自然年度的回报都是正收益,最新一期2024Q3股票仓位大于50%,全市场满足条件只有27只基金,多份额仅保留A类,则剩下23只基金。

我还没有要求基金经理上任时间大于5年,没有要求目前是否创新高,也没有对基金类型做出要求,就这样已经只剩下23只基金了,可见这个筛选条件还是比较苛刻的。

23只基金按照基金经理上任时间由长到短排序如下,展示了基金经理任职以来的回报、年化回报、基金经理年限、在管基金数量等信息,其中基金经理在2020年以后上任的基金被我标了灰色底纹。

数据来源:东财Choice,截至2024年11月20日,历史业绩不预示未来走势

如果只看主动型基金,则2020年以前就上任的基金经理上榜的有鲍无可、周海栋、缪玮彬、胡中原、徐彦,仅此五位而已。

展示23只基金2020年、2021年、2022年、2023年、2024年至今的回报如下,均是正收益。

数据来源:东财Choice,截至2024年11月20日,历史业绩不预示未来走势

如果只看基金,对基金经理上任时间不做要求,则上榜的还有刘榕俊、董辰、马芳等人的基金。

2020年至今,自然年度里都是正收益的被动指数型基金有煤炭等权LOF(161724)、煤炭龙头LOF(161032)、红利低波ETF(512890)、创金合信中证红利低波动指数A(005561)、广发全球医疗保健指数人民币(QDII)A(000369)等。

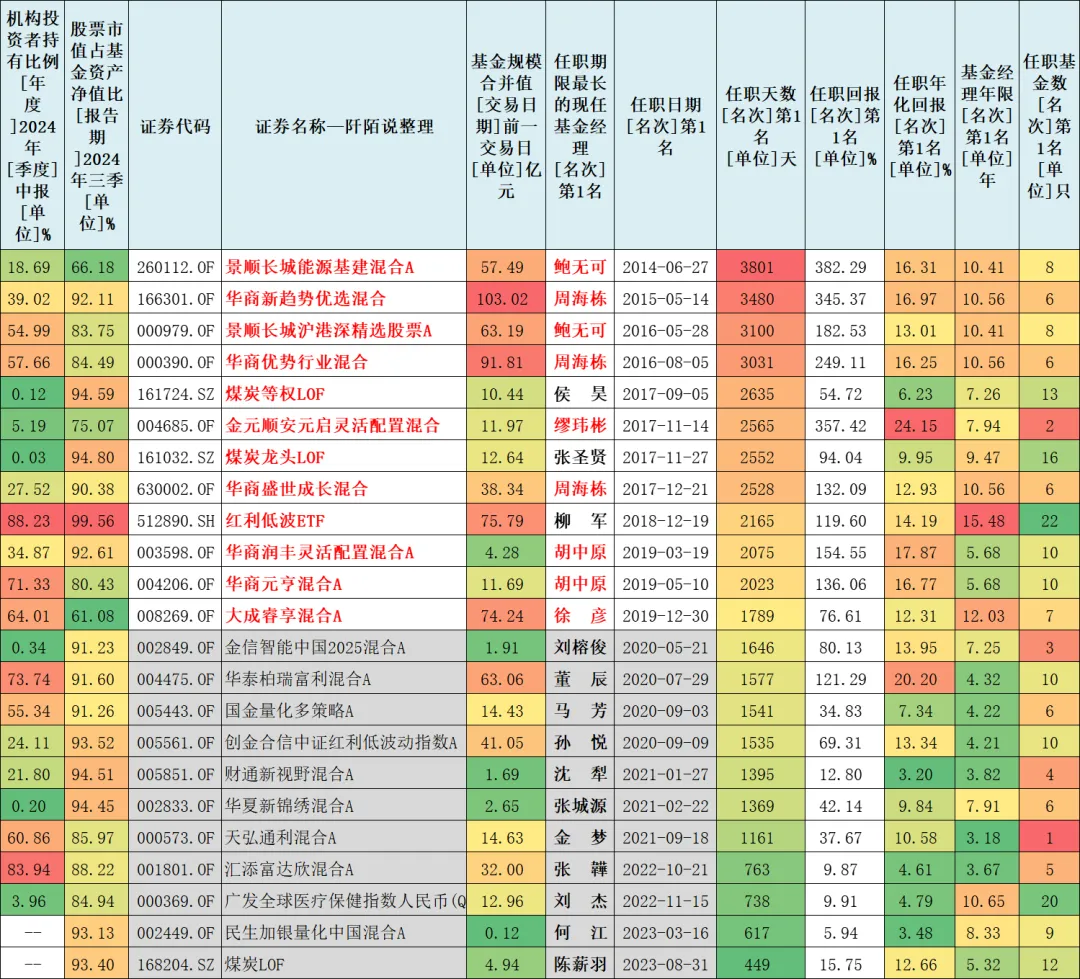

展示23只基金连续两期(2023Q4\2024Q2)第一重仓行业及其权重情况如下,除了没有数据的,榜单靠前的是行业主题基金,榜单底部的基金行业配置相对更均衡一些。

数据来源:东财Choice,截至2024年9月30日

缪玮彬、徐彦、马芳、张城源、胡中原等人的基金行业配置相对是比较均衡的,在管的基金可以说是全市场基金。

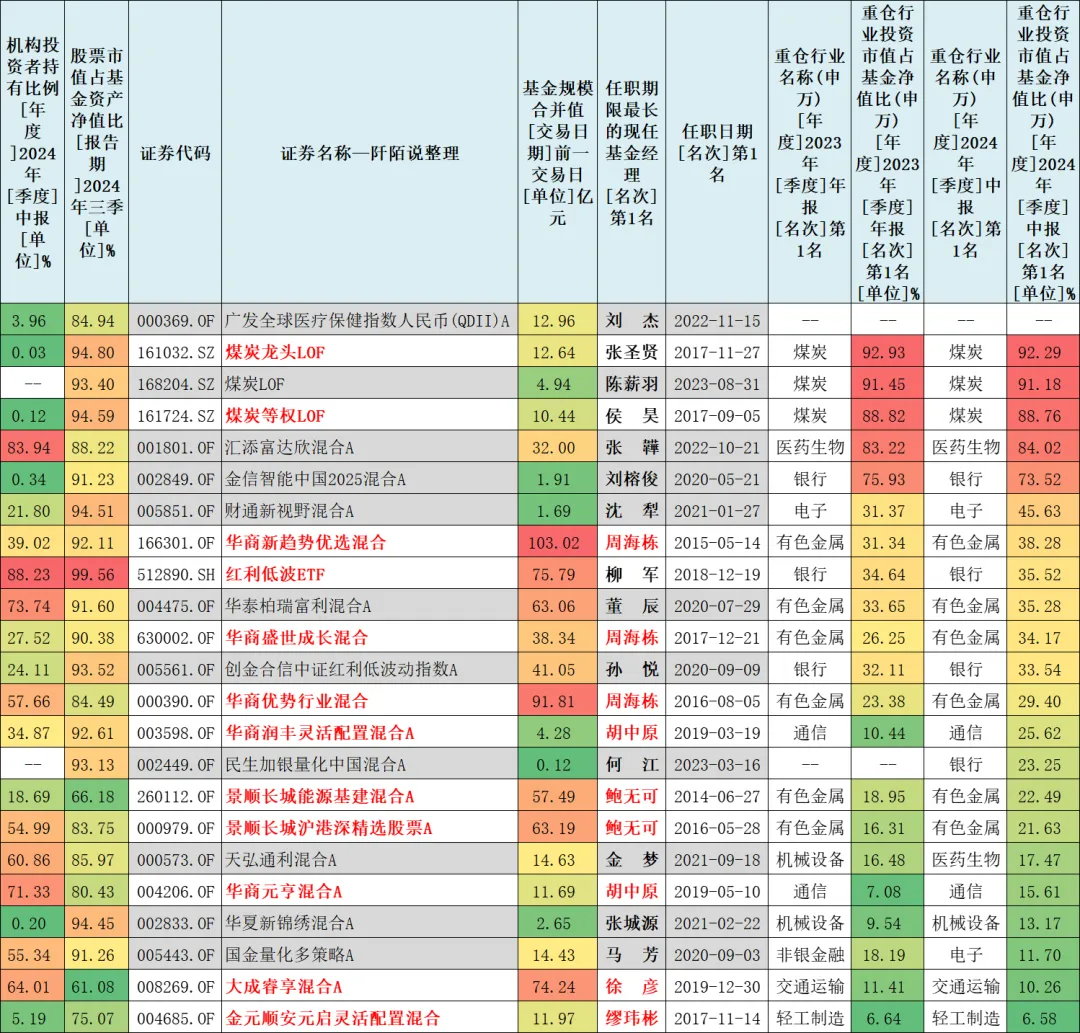

展示23只基金连续两期(2023H2\2024H1)换手率数据如下,马芳的基金是量化基金,换手率是比较高的,榜单底部的基金经理换手率相对较低。

数据来源:东财Choice,截至2024年9月30日

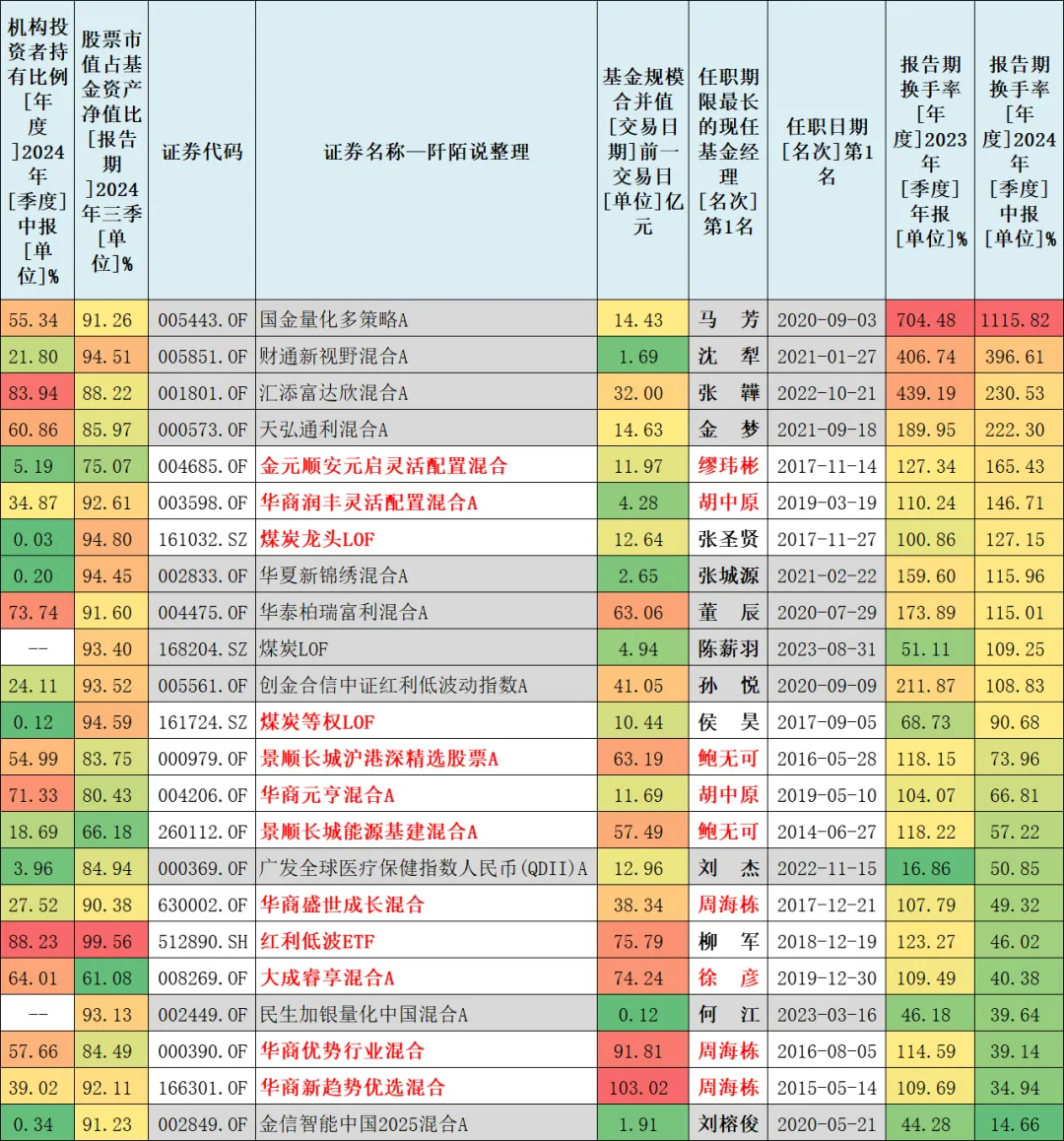

展示23只基金相对前期高点的回撤情况如下,缪玮彬、徐彦、刘榕俊、张城源四位基金经理的基金净值距离前期高点的回撤在-3%以内,接近创新高。$金元顺安元启灵活配置混合(OTCFUND|004685)$$大成睿享混合A(OTCFUND|008269)$$华商新趋势优选灵活配置混合(OTCFUND|166301)$#基金投资指南#

数据来源:东财Choice,截至2024年11月20日,历史业绩不预示未来走势

挑选榜单靠前的几位基金经理简单聊聊:

1、缪玮彬,金元顺安元启灵活配置混合年度业绩情况展示如下:2018年以来每年都是正收益。

数据来源:WIND,截至2024年11月21日,历史业绩不预示未来走势

在基金三季报中,缪玮彬说看好股票资产,仓位始终保持在中高水平,减持分散化投资。

三季度,缪玮彬加仓了有色金属天山铝业,他的前十大重仓股的权重合计仅10.11%,确实是比较分散的。

数据来源:WIND,截至2024年9月30日,重仓股展示不构成投资建议

2、徐彦,大成睿享混合A年度业绩情况展示如下:

数据来源:WIND,截至2024年11月21日,历史业绩不预示未来走势

在三季报中,徐彦说,“季度快结束时,大家以为是熊市,但很快又以为是牛市。基金的运作延续了之前的思路:面对低市净率大市值公司的机会,进行了一些尝试性的相反操作。

在季度最后一天,基金的净值才终于恢复到一年多前的水平。

我想不用我提醒,经过这三年,您也已经明白,股市有风险、入市需谨慎。

但我还是想提醒,不管牛市还是熊市——这里没有任何暗示未来是牛市或熊市的意思,并且也不是暗示投资得预判牛市或熊市——股市都有风险、入市皆需谨慎,因为人人都觉得没有风险本身就蕴含着风险。 ”

徐彦三季度加仓了一丢丢中兴通讯港股,持仓动作不大。

数据来源:WIND,截至2024年9月30日,重仓股展示不构成投资建议

3、刘榕俊,金信智能中国2025混合A年度业绩情况展示如下:2019年以来每年都是正收益。

数据来源:WIND,截至2024年11月21日,历史业绩不预示未来走势

在2024年三季报中,刘榕俊说,报告期内本基金重点投资于低估值的金融板块,展望四季度,世界环境、经济增长和资本市场发展的不确定性仍然较大,在震荡的市场中,本基金将继续重点投资于低估值的金融板块。

刘榕俊三季度加仓了兴业银行、中信银行、光大银行、农业银行、交通银行、万和电气。

数据来源:WIND,截至2024年9月30日,重仓股展示不构成投资建议

4、张城源,华夏新锦绣混合A年度业绩情况展示如下:2019年以来每年都是正收益。

数据来源:WIND,截至2024年11月21日,历史业绩不预示未来走势

在2024年三季报中,张城源说,

报告期内,本基金保持了中高仓位,继续着力布局定增等主题、质地优良的投资标的。

总的来看,在目前市场环境下,定增等主题相关标的仍显现出较好的投资机会,通过优选个股,有望为投资者带来较好的投资机会。

张城源三季度加仓了医药生物行业的迈瑞医疗、电子行业的工业富联。

数据来源:WIND,截至2024年9月30日,重仓股展示不构成投资建议

不过,张城源的持仓也很分散,前十大权重集中度仅11.04%。

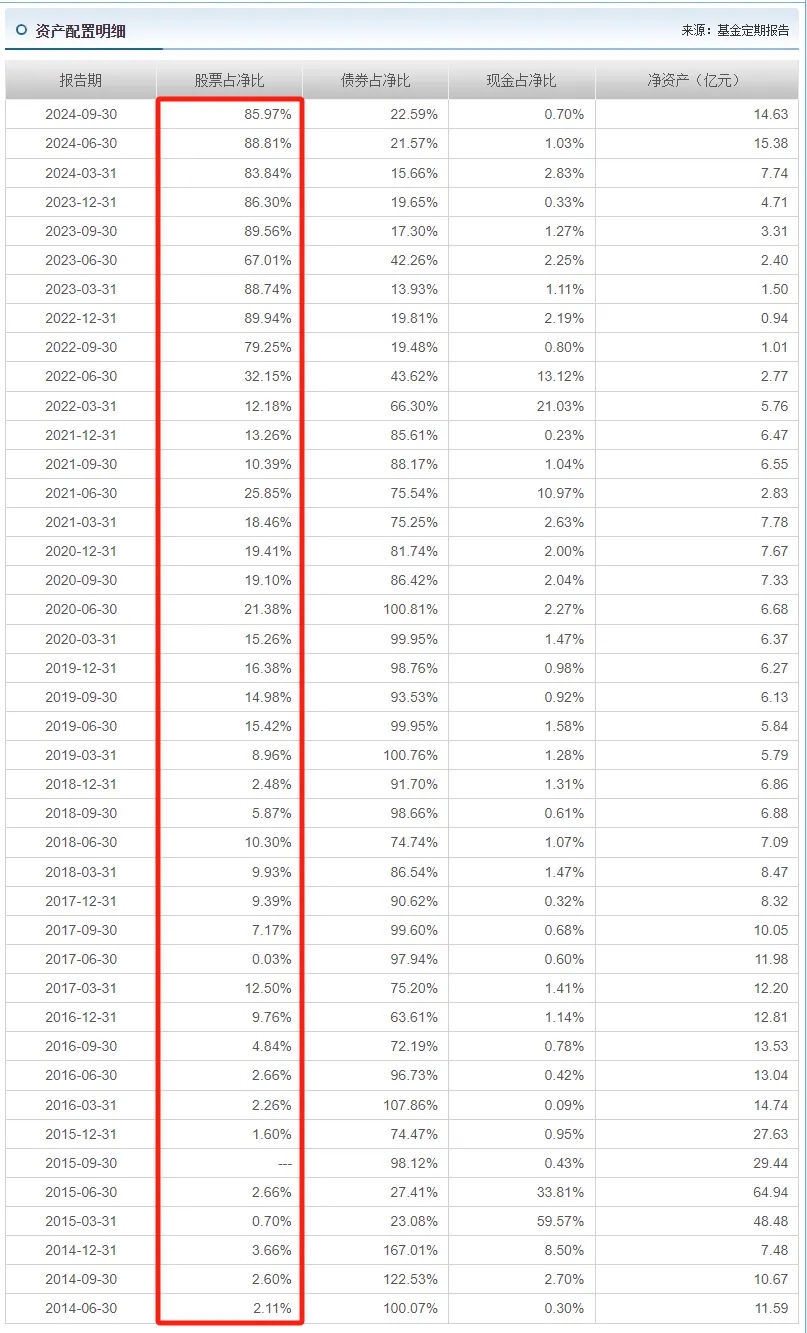

5、金梦,天弘通利混合A年度业绩情况展示如下:2015年以来每年都是正收益,牛。当然,这其中有金梦前任的功劳。

数据来源:WIND,截至2024年11月21日,历史业绩不预示未来走势

这只基金业绩这么牛主要是因为它是一只灵活配置型基金,在股票仓位择时方面有一些大的变化。

在2024年三季报中,金梦说,Q3经济低迷、市场信心继续走弱,这是在去杠杆进程中最痛苦的时刻,唯有政策可以阻断悲观的循环。我们相信物极必反,坚持了此前的投资思路。

9月底的政策转变,我们认为有效针对经济运行痛点、缓释了风险、为经济的下行设置了底线,改变幅度但不改变方向,故投资思路没有显著变化。

我们保持了股票配置比例,集中在一带一路、消费、流通、军工等行业,医药行业的改革复杂度较高,我们保持观察;此前可转债期权价值显著,我们小幅增加了可转债配置比例,并在上涨后保持了仓位。

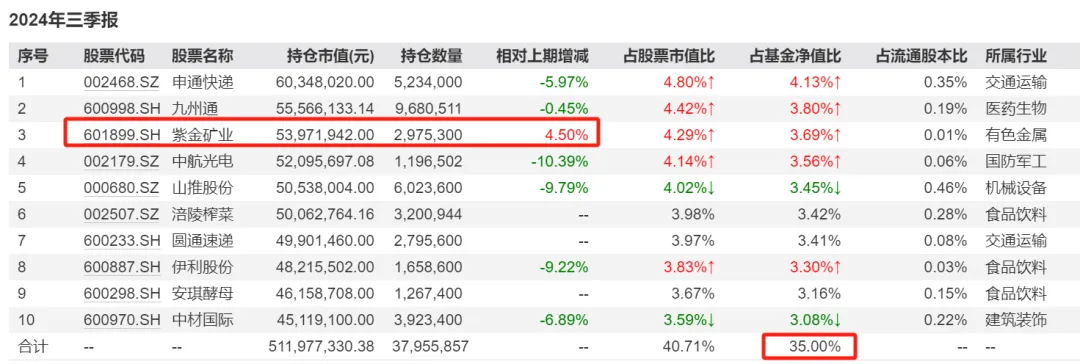

最新一期前十大重仓股集中度35%,三季度加仓了一丢丢的紫金矿业。

数据来源:WIND,截至2024年9月30日,重仓股展示不构成投资建议

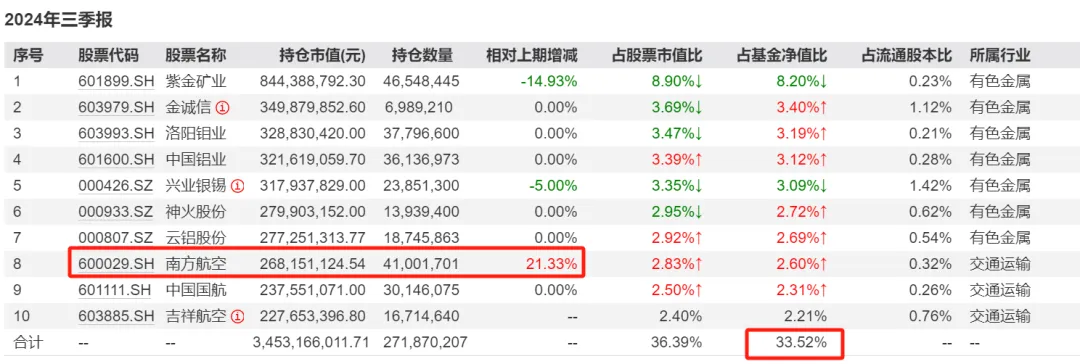

6、周海栋,华商新趋势优选混合年度业绩情况展示如下:2019年以来每年都是正收益。

数据来源:WIND,截至2024年11月21日,历史业绩不预示未来走势

在2024年三季报中,周海栋说,本基金仍将保持较为均衡的配置,主要持仓行业包括有色、交运、机械、电子、军工、电力设备、计算机等。

2024年三季报显示,周海栋前十大重仓股持仓集中度在33.52%,在三季度他小幅度加仓了南方航空,持仓行业集中在有色金属、交通运输行业。

数据来源:WIND,截至2024年9月30日,重仓股展示不构成投资建议

7、胡中原,华商润丰灵活配置混合A年度业绩情况展示如下:2019年以来每年都是正收益。

数据来源:WIND,截至2024年11月21日,历史业绩不预示未来走势

在2024年三季报中,胡中原说,

本基金在三季度在坚守未来发展前景良好的行业方向同时布局中国核心资产和具有相对优势的石油和家电等板块,配置行业主要分布在通信、电子、传媒、机械、家电、石油、电力设备、计算机等行业。

数据来源:WIND,截至2024年9月30日,重仓股展示不构成投资建议

8、董辰,华泰柏瑞富利混合A年度业绩情况展示如下:2019年以来每年都是正收益。

数据来源:WIND,截至2024年11月21日,历史业绩不预示未来走势

在2024年三季报中,董辰说,

9 月下旬的市场修复相当迅速,这样的剧烈波动并不是常态,我们判断后市可能将逐渐平稳,震荡上行,板块分化轮动。

我们看好制造、周期、消费等顺周期板块。

我们将继续在公司质量、景气度和成长空间三个维度精选个股,尽力控制回撤,争取获取超额收益。

从起前十大重仓股的所属行业来看,主要集中在有色金属、房地产、钢铁、交通运输等传统行业。

数据来源:WIND,截至2024年9月30日,重仓股展示不构成投资建议

本文是自己的梳理笔记,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险提示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。市场有风险,定投有风险,投资需谨慎。

本文作者可以追加内容哦 !