$捷佳伟创(SZ300724)$ 从一个数据,说起!

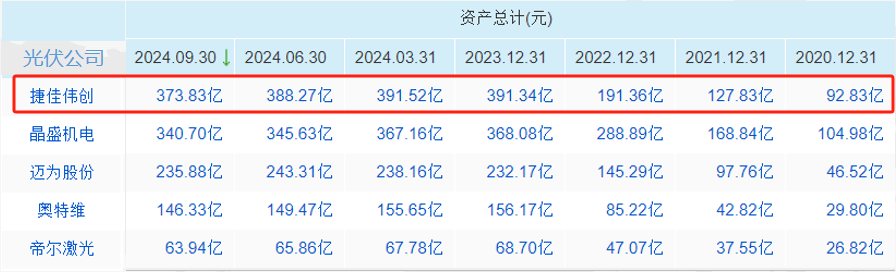

2020年以来,光伏设备公司的总资产均出现了飙升的趋势,典型的就是晶盛机电、迈为股份、捷佳伟创等龙头。

但是,同样都在增长,而捷佳伟创的似乎更迅猛,公司的总资产从2020年的92亿直线攀升到了2023年的391亿,翻了四倍多。

要知道,从营收体量看,捷佳伟创远超奥特维、帝尔激光等,总资产比这些高并不意外。但是它体量和迈为相当,资产却是迈为的2倍,甚至比体量更大的晶盛机电还高,就有些意外了。

可能有人认为,是不是光伏设备大幅扩产导致了资产的增加,尤其是嘉捷伟创所在的行业,需要更高的资金投入?

好,我们再看个数据。

衡量产能扩张,核心在固定资产和在建工程上。

数据显示,2023年捷佳伟创、迈为股份、奥特维的固定资产都仅仅在9亿元左右,和近400亿的总资产相比,太微小。并且从在建工程上看,晶盛机电和迈为股份超过了13亿元,说明确实在扩产,但是捷佳伟创只有3000万。

可见,这些企业资产的巨幅增长,核心不是在资本开支上,尤其是捷佳伟创。

那么,捷佳伟创剧增的总资产,到底是什么?

通过对资产的拆解,我们发现了又一个明显的数据变化,就是存货。

数据显示,2020年以来,这些光伏设备企业的存货也出现了急剧攀升,晶盛机电的从25.8亿攀升到了2023年的155亿;就连体量小的帝尔激光也从7亿增长到了2023年的19亿。

而捷佳伟创更迅猛,存货从2020年的38亿急速增长到了2023年的213亿,增长了近200亿,远超体量大的晶盛机电和迈为股份。

这,才是晶盛机电总资产飙升的原因。

那么,晶盛机电这么高的存货,是卖不动了么?

一个企业,存货高不一定是卖不动了,也有可能是下游订单太旺盛了,公司加强储备来保证后续供货。

数据说话,合同负债代表了公司的订单情况,可以理解为公司收到钱了但是还未交货。

2020年以来光伏设备企业的合同负债普遍都在增加,而捷佳伟创最突出,从33亿直线攀升到了2023年的181亿,是迈为、晶盛的两倍,可见订单的旺盛。

而公司激增的存货正好和合同负债金额相当,这也体现了公司未来订单交付的能力。

并且,近些年,捷佳伟创这种强悍的订单能力,也给公司带来了2个核心优势;

一个是,成长逆周期。

如果单看成长数据,捷佳伟创绝对不是一个光伏企业。

2019年以来,公司营收和利润均保持了超高且稳定的增长,2023年实现净利润16.3亿,同比增长56%;2024年前三季度实现净利润20.2亿,同比增长65%,增速还加快了。

要知道,在光伏周期下,隆基绿能、通威股份、晶澳科技等均陷入了大幅亏损;就连晶盛机电、奥特维等业绩增速也在下滑。

捷佳伟创的这种表现,显示了高且稳定的成长属性,甚至优于宁德时代、拓普集团等高成长公司,在光伏甚至整个市场几乎是独一无二的。

一个是盈利能力突出。

在光伏价格战下,通过低价损失毛利率的方式,来保证营收和利润也不足为奇,但是捷佳伟创更为强悍的是,公司的核心盈利指标不但没降低反而还增强了,2021年以来毛利率稳步提升,净利率提升更明显,从14%攀升到了2023年的19%,进一步体现了独立于光伏的逆周期表现。

本文作者可以追加内容哦 !