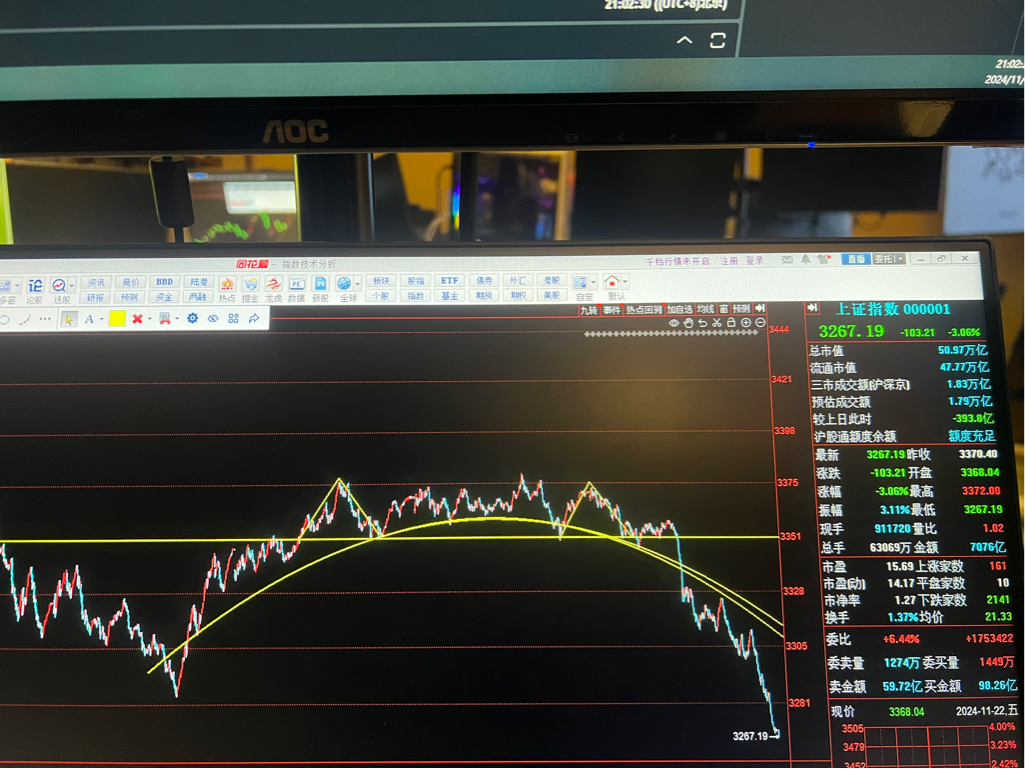

#A股跳水,什么原因?如何应对?# $上证指数(SH000001)$

聊聊市场,宏观前瞻,最近比较忙还是周更,大家尽量打磨自己的交易系统,成交量越活跃技术生效性越高,水越混多空力量的天平表现越明显,跌了都在找借口,事后去找或者说安慰自己其实没什么用,盘中给足了多头衰竭的信号,只不过因为事件驱动加速罢了,“不是我的问题,是市场的问题”,这个问题很致命,市场永远是对的。

第一个盘中为什么加速下跌,彭博机海外版1511.15分国内版20分左右,德州州长要求各周机构撤出对我们的创业投资,不允许直接与第三方资金参与对我们投资,你可以看到恒生和A股准时跳,至于其他理由,看看全球资本市场,日韩香港欧美没有我们下挫那么明显的,黄金原油国际盘的异动都是下午两点开始,所以有时候事后找理由听起来都对,但实际上反馈到盘中都是无效信息。

换句话说,盘中大部分朋友没有能力获得及时的信息,也无法对信息的多空以及影响深度进行评估,彭博机一年30w对于大部分朋友来说消费不起,那我们看一下A股的盘中一分钟分时,这个猫耳模型是不是上周大家刚讲过,甚至北交所的这个模型的最小变动值都没有走完,也就是不论是盘中应对还是日线级别回避,这种下跌都不应当承受,除非你在缓慢打仓位,不论是波浪缠论还是通用技术,缩量的三天反抽从情绪上还处于上一轮旧风格周期,没有新的题材板块领军,k线实体不断缩小量能不断萎缩直到极小线,典型的多头衰竭变盘信号,半小时级别三天反抽刚好出现上周我们讲的等级别四浪,早就由abc的次级回调演化为五浪甚至推动延伸浪的主级下跌,四与五的转化还出现了猫耳弧形顶部结构,还盘中给了反抽颈线的动作,已经非常温柔了,所以没有躲过去的值得反思,到底你是喜欢交易还是喜欢多巴胺。

看看北交所纯技术的最小变动值3170有没有走完

是不是猫耳弧顶结构模型

是不是完全等级别四浪,23的圆测量半径?

都说我们的市场缺乏信心,其实并不是没有信心,而是没有资金,个人投资者体量太小,假设你有一千万五千万一个亿以上,你不知道买蓝筹高股息吗?肯定会买,但只有十万八万几十万你会想翻十倍二十倍,什么价值投资简直占用我宝贵的盘中时间对不对?然后大幅度亏损然后各处找药方结果又被大师割了一道。

对于当下宏观经济而言,真正在924新政后扭转的是不是就只剩下A股这个独苗了,地产暖了一周又向下加速,cpipmi等等经济数据没法拆开看,出口好就好在还在在一月二十前以及后续的预期提前备货,人口等等压根就不理,好像只有A股还停留在新政后的高点。

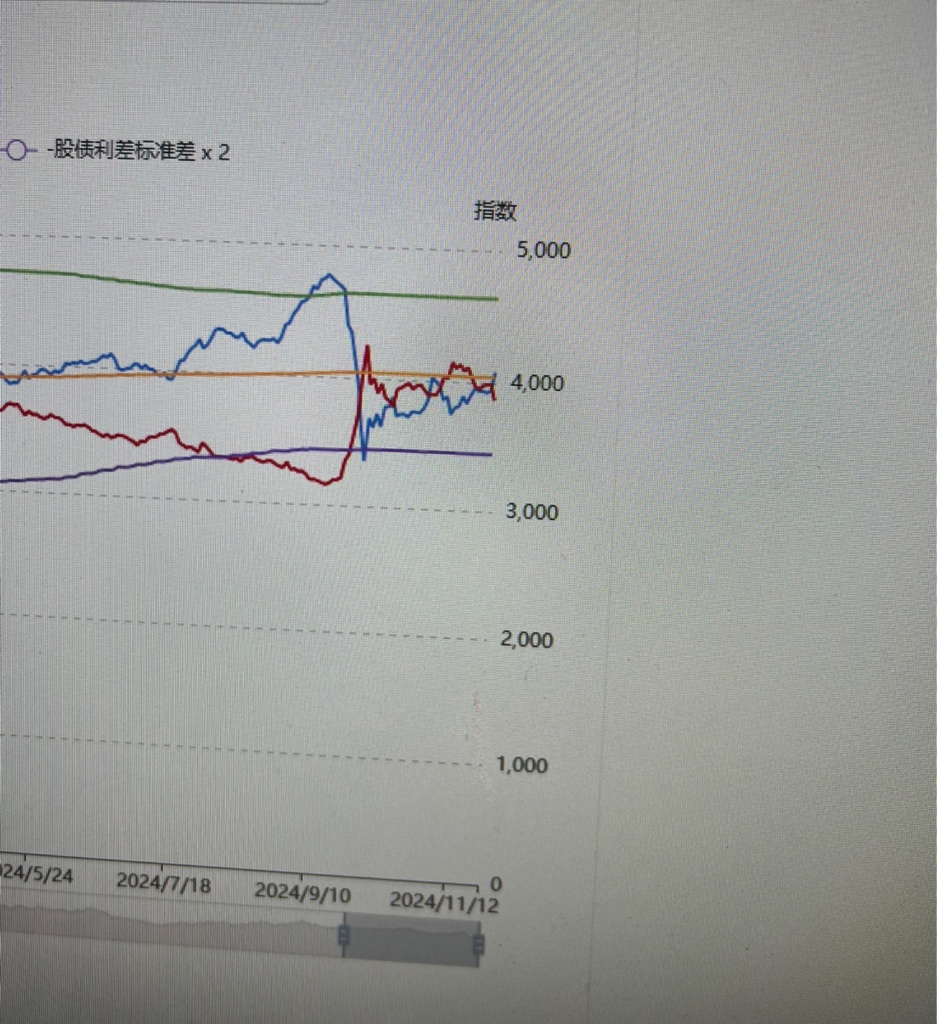

上周有个言论导致大家多空分歧比较大,就是3000点以下才回救,4000点就是高点,因为占了GDP的多少多少,参照物就是老美,这里给大家普及个常识,中美对GDP的统计口径不同,大家可以去百度一下,就好像前面我们讲分析经济的模型,我们的底层是ppim1,老美是cpim2,我们的重点在于生产端叫国民经济生产总值,而对面的GDP是C+I+G+净出口,也就是消费加投资加政府支出加净出口,对于我们来说一个生产总值,A股更像一个生产源,那么对标他的市值占GDP的比值肯定不可能是1比零点几吧?投入1,几个月回本?那么估值端显然不合适,从市盈率?垃圾与优质混为一谈,不可行,那么整体综合来看于是就有了前面我们讲的股债利差,于是边有了破净股市值管理。

从股债利差的表现来看,再想有2600的极端估值水平,除非北交所模型演化为分置双头并且破位3170走完新的最小变动值,也就是去到了2800,不然不会有当初的极端估值水平,从历史来看,这种股债利差纠缠的的走势,快则一个月满则3个月都会拉开间距选择方向,意味着财政货币政策的转向发力。

还记得我们对这轮行情的界定么?叫对资产的重新定价,还记得钟摆理论么?摇摆中枢3200,上下差值400点,也就是你哪怕用马丁倍投买宽基,资金不充裕的情况下也要100点买一次,那这点下跌真就叫日间杂波了,毫无波澜甚至越往下你越兴奋。

如果是做投机呢?大家试想一个问题,主力抽身后,场内做多力量明显衰弱,一定会出现明显顶部结构,尤其是在小时线上,只要卡死止损,你的交易系统在60分钟级别翻空时一定会给你足够的时间应对,只有恶意做出的顶部结构洗盘修复,还没有见过哪个为了出货做一个明显的顶部结构,无能为力。

举个例子,固态电池这哥们儿就在出货,波动率放大,高位扩散,再演化就成了嵌套顶部结构,但也在嵌套颈线和细分颈线给了你两次止损的机会,不会看盘口又如何呢?当颈线两次破位,60分钟100%翻空,哪怕你买在最顶部,马丁止损也才亏2%,做波动率又何尝不可呢?

再聊一下宏观,美元指数盘中冲高108,我们汇率盘中一度要去摸7.27,这个位置是十分危险的,如果7.3守不住,再向下就去到7.4-7.5,汇率对资产定价的影响程度依旧很强,至少在未来的2-3年内,那么盘中如果汇率失守7.3,那么大家一定注意手动切换中字头权重护盘权重与科技大类,这也属于避险。

再一个老美的制造业服务业pmi全部超预期,全部创了2022年以来的新高,目前大摩等对美10月PCE预测上涨0.3%,同比上涨2.8%,四月份以来的最高值,也就是二次通胀很有可能到来,还记得很早前我们讲,美经济在降息后的2-3月最迟不超6个月容易急转直下么?这个潜在的风险不得忽略,二次通胀意味着财政货币政策的干预几乎失灵,通胀将向不可控发展。

再一个关于我们自己的数据,国家统计局发布了中国统计年鉴2024,大家可以去看看,31个省去年出生人口902w出生率6.39去世人口1100w负增长208w,我记得去年我们讲负增长是推演2028年后,结果这一天这么早就来了,2024上半年出生433w,这种下跌趋势一旦形成短期几乎很难逆转,相对应的就是基础消费品涨价,财政支出养老体系承压,再一个就是地产的企稳承压,这种变量太慢对经济影响的持续性太强,那么好的一点就是批量下场收储做廉租房公租房的速度将会加速,安置好年轻人降低其生活成本成为了经济体制转型的一大动力,也是促进消费促进内循环也是促进经济周期转换的最大的动力。

最后,为什么是一场输不起的牛市,不论是3200还是3000还是2800,这里估值重塑塑的不是指数,而是核心资产的估值,可能2800点破净央国企拉正净资产,而题材票不断新低,还记得5000亿不够再加5000亿么?国债与股票挂钩,大家可以去搜一下327国债事件,国债所关联的东西太重太多,是不允许出错的,如果市值管理做不好,回购做不好,相当于套住的是吃紧的财政,而所谓的化债,为什么不叫还债,化的是流动性,化的是利差,前几年有买过插斜曲线固收产品的朋友都知道那种基金产品只有做限额城投债才能做得出来年化8-14%零回撤,而国债才3-5%浮动甚至更低,这是化债,解放地方也是化债,资产打包再融资也是化债,质押后市值管理也是化债,这盘棋是不能输的,他不单单是信心的问题。如果化债化的好,流动性回补也就是2-3年的事情,就好像当年四大资管成立后三角问题几乎顷刻解决一样,这轮慢牛是经济转型为数不多的抓手。

至于有朋友说没有护盘,你以为这三天的小阳线勾尾盘是机构勾出来的还是普通投资者勾出来的?看看恒生看看中概股看看沪铜看看汇率,哪个没回924的位置?

如果单纯投机纯小白,我十分不建议这个时段盲目来投资股市,这已经来到上半年我们讲的越往后幺蛾子越多的时段了,1.20前后风险都在放大,如果有做商品的朋友可以看到国际原油黄金一分钟k线的波动率明显放大并且频繁插针,甚至你能看到逆向的美债和美元黄金和饼同创新高,哪怕是今天你不得不承认三大避险资产依旧是美元美债与黄金,既然来了这个市场,就要承受这些不断加重的风险并做好亏损预案,而不是一阳变牛一阴成了蜗牛或者直接转了熊。

对了前几篇讲的大盘拥挤度,适合每个投资投机者,可以着重研究下,这一轮下跌就很经典,风格切换了,方向也切换了。

好了先聊这么多,祝大家下周投资顺利

(有问题尽早问哈,晚了可能就要下周才能回复了![捂脸 [捂脸]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot42.png) )

)

本文作者可以追加内容哦 !