原文发送于昨日晚间

星期一:市值管理引导下,蓝筹股搭好台,但《题材不唱戏》;

星期二:发改委召开新闻发布会,题材股被大炒,《大肉签》趁机上市;

星期三:题材股接着奏乐接着舞,有转债《重大利好停牌》;

星期四:中小微盘上涨拉大盘,核心资产不振拖累大盘,股市上下《两难》;

星期五:或许是60%关税,或许是中程导弹引发投资者担忧,A股市场没有选择上涨,反而全线大跌;在核心资产领跌下,中证全指放量大跌2.09%,成交额为1.75万亿。

从K线图上看,中证全指已经下跌到前期整理平台4740点附近。因为放量了,看起来下跌力度不小,如果没有外来因素干预,将回踩10月8日冲高回落后形成的4500点整理平台,也是能看到的第一个支撑位,有约5%的下跌空间,博弈空间将再下一个台阶。

同样方法分析上证指数,则支撑点位在3170点附近,距离收盘3267点有约3%的下跌空间,后市不容乐观。

周末有“国常会研究推动平台经济健康发展”,“六部位网上基层药品联动管理”,“上海统筹统筹划设一批低空飞行航线”,“中方决定扩大免签国家范围”等消息出台,就看能不能止住市场下跌。

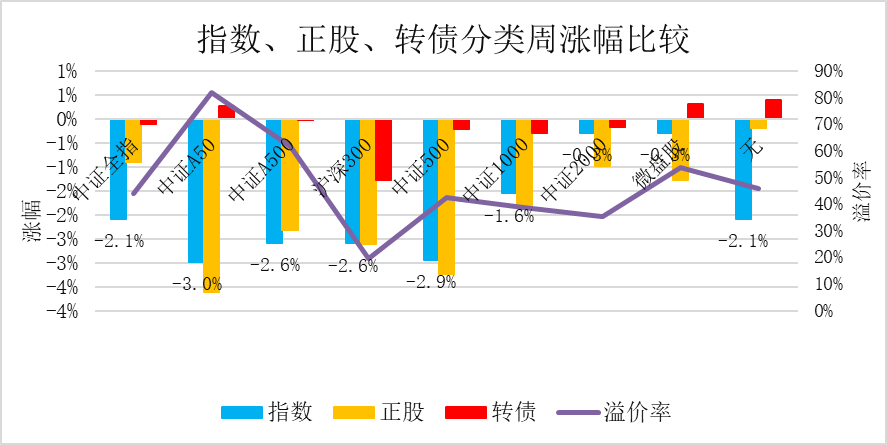

全周(11.18~11.22),上证指数下跌1.91%,中证全指下跌2.09%,中证A50大跌2.98%,中证A500大跌2.59%,沪深300大跌2.6%,中证500大跌2.94%,中证1000下跌1.55%,中证2000下跌0.29%,微盘股下跌0.3%。

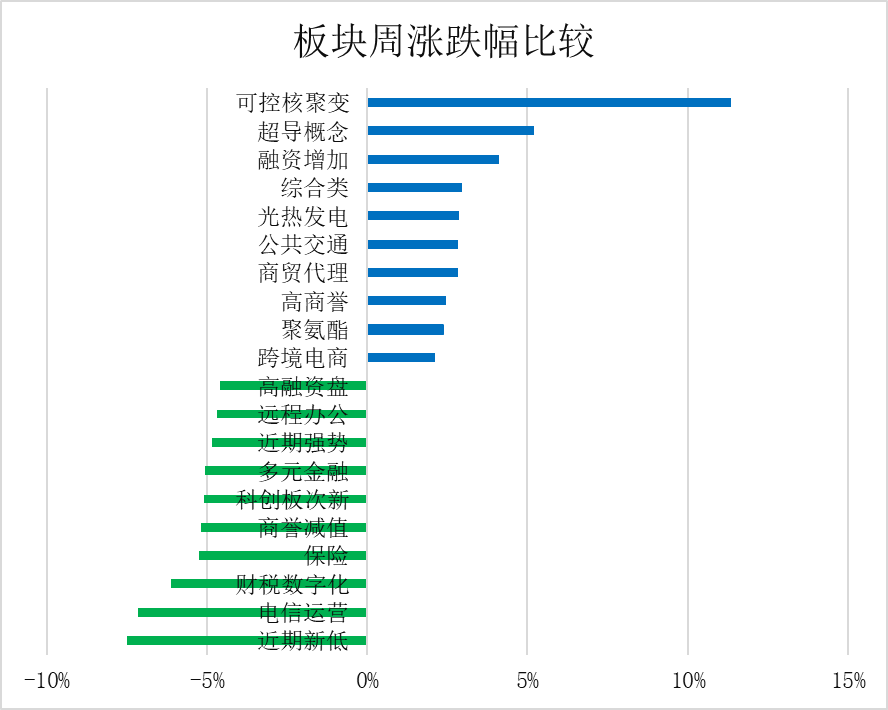

盘面上,可控核聚变、超导、光热发电、公共交通、商贸代理、聚氨酯、跨境电商、土地流转、有机硅、磷概念等板块上涨;电信营运、财税数字化、保险、多元金融、远程办公、新能源电池、酿酒、Sora、MCU芯片等板块下跌。

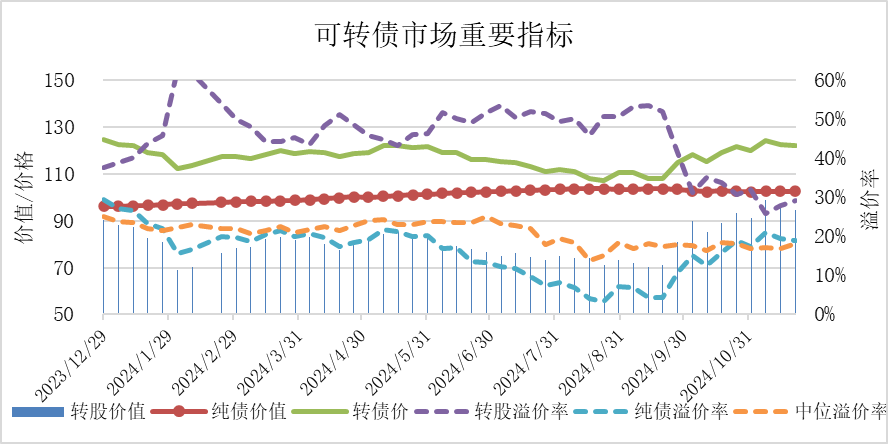

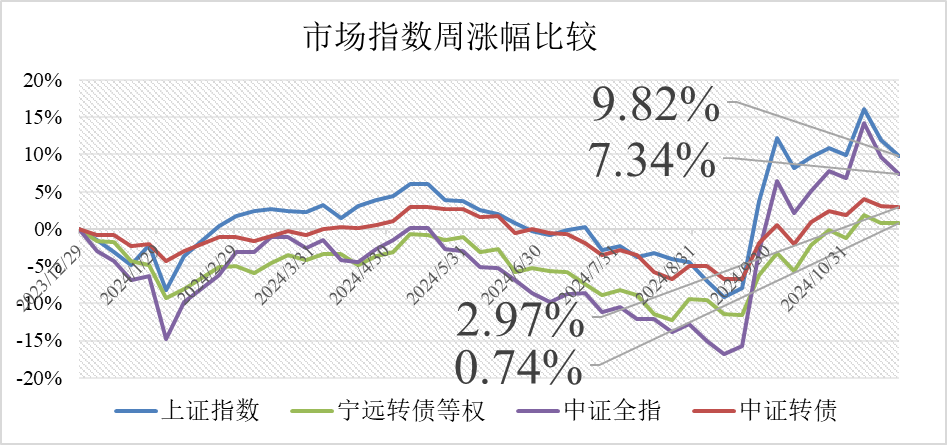

因为转债转股价值跌幅不大,可转债市场抗跌。中证转债微跌 0.1%, 日平均成交额缩小5.72%到 759亿元;宁远转股价值等权指数下跌 0.91%, 宁远转债等权指数微跌 0.11%, 平均转股价值为 94.4元,平均转债价为 121.98元,平均纯债价值为 102.6元,整体转股溢价率上升 1.32个百分点到 29.22%,整体纯债溢价率下降 0.51个百分点到 18.88%,中位溢价率上升 1.11个百分点到 18.05%。

注:宁远转债等权指数计算方法参见《普通散户能在可转债上能赚多少?》;中位溢价率指的是转股价值在95~105之间的可转债算数平均溢价率,具有很强的代表性,是最好的观察市场溢价率变动指标;整体转股溢价率、整体纯债溢价用平均转债价、平均转股价值、平均纯债价值计算;宁远转债正股等权指数修改为更能反映下修影响的宁远转股价值等权指数。

中证转债、宁远转债等权指数本周跑赢大盘,但全年跑输上证指数和中证全指,还需继续努力。

可转债市场有531只可转债交易。有和邦转债、豪24转债等2只转债上市。有思创转债、浙22转债、捷捷转债、华源转债等4只转债强赎或到期退市。

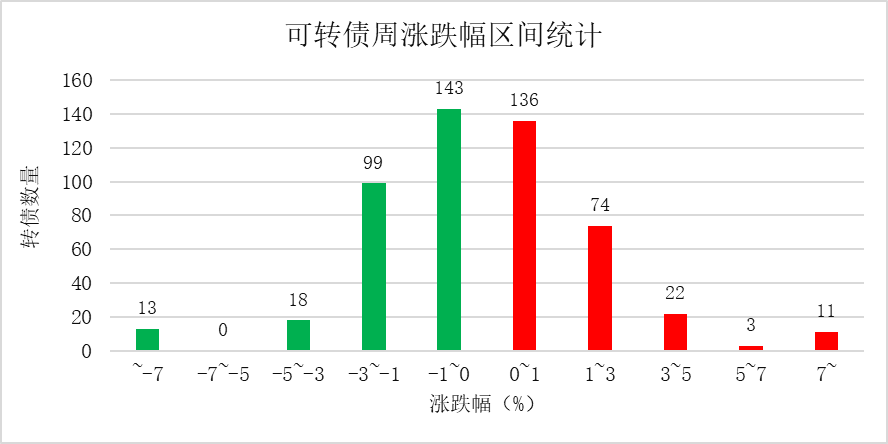

从涨跌幅区间统计看,周跌幅在1%以内的转债最多。

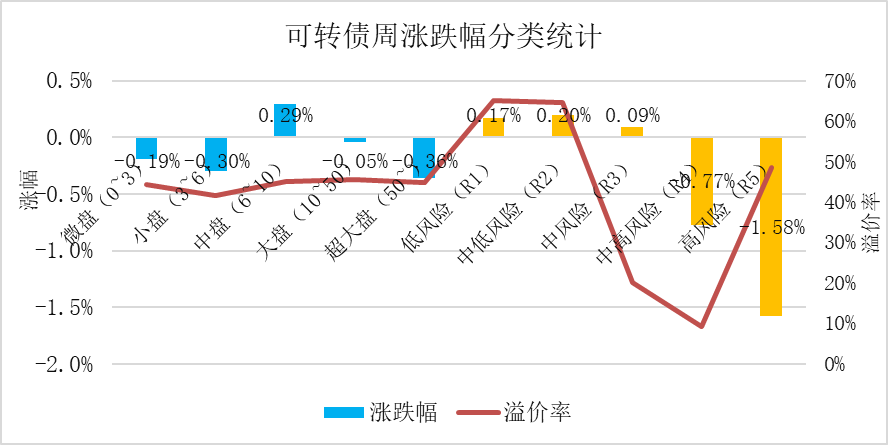

从规模、风险分类统计看,中盘转债上涨0.29%;低风险、中低风险、中风险转债均小涨,最为抗跌。

注:微盘:流通面值0~3亿元;小盘:流通面值3~6亿元;中盘:流通面值6~10亿元;大盘:流通面值10~50亿元;超大盘:流通面值50亿元以上。

注:低风险:AAA级偏债型,或者低于保本价正常到期赎回的;中低风险:非低风险的,且低于保本价暂无退市风险的;中风险:高于保本价,低于赎回条件转股价值的,赎回条件转股价值一般为130元;中高风险:高于赎回条件转股价值,且低于160元的;高风险:高于160元,或者正股ST、有退市违约风险的。

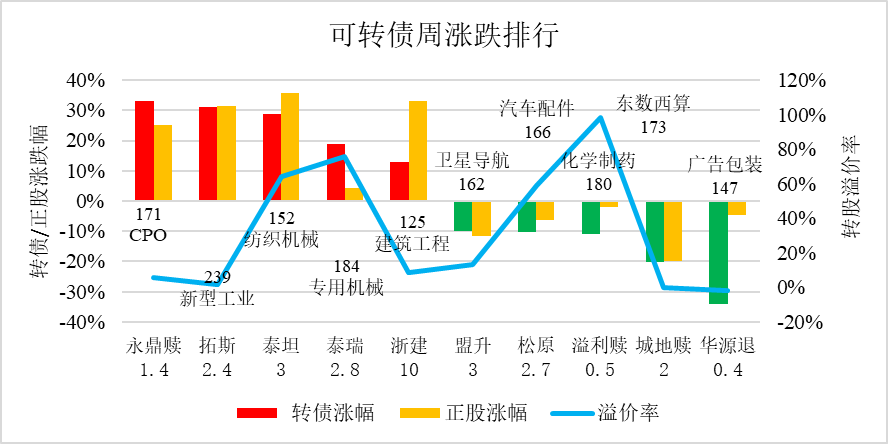

可控核聚变概念加持,永鼎转债不惧赎回,暴涨上涨幅榜居首;拓斯转债、浙建转债受正股拉动上涨幅榜;妖债泰坦转债、泰瑞转债大涨也上涨幅榜。

微微盘新进妖债华源转债临近最后交易日之前暴跌,上跌幅榜居首;妖债溢利转债继续奔向到期赎回价,大跌趴在跌幅榜上;老妖债松原转债也大跌趴在跌幅榜上。

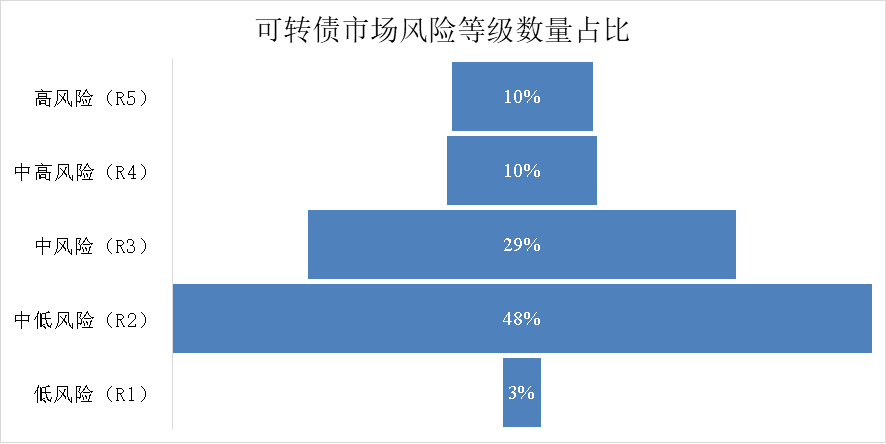

按可转债数量加权计算风险等级,市场整体风险持平于R2.77级,即低于中风险R3级,高于中低风险R2级,处于风险中偏低位置。

《台阶》、《稳起》,已同步发文,欢迎关注!

本文观点和原理参见《价值可转债投资策略》(作者:宁远君,唐斌)。

本文提及的相关证券,不构成任何投资建议,仅用于个人投资记录和分享投资理念,若网友根据文中提及的证券买卖,请自行承担风险

$上证指数(SH000001)$$深证成指(SZ399001)$$创业板指(SZ399006)$

本文作者可以追加内容哦 !