#国务院例行吹风会,事关外贸!#

市场回顾

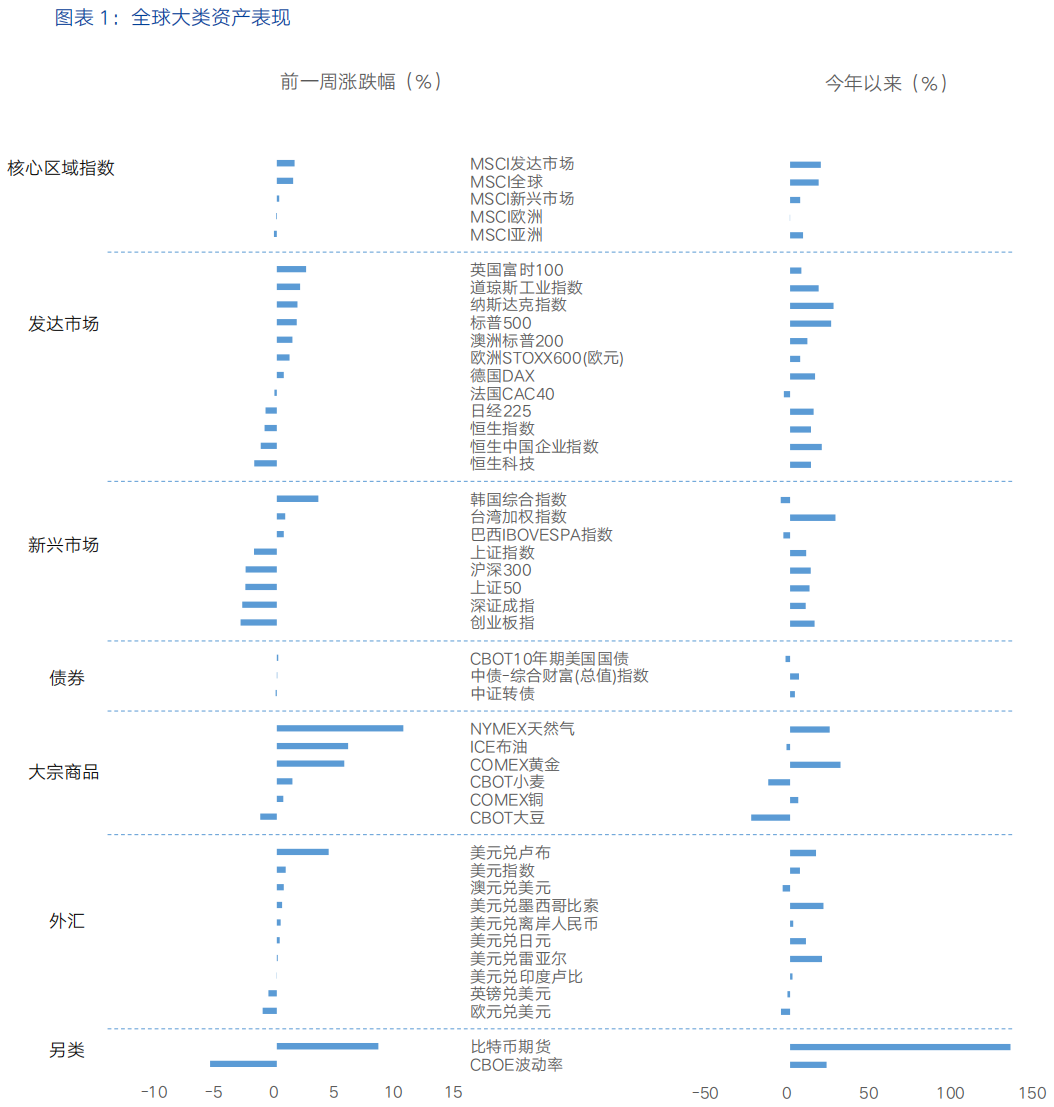

近一周,全球大类资产价格表现来看,商品>股>债。商品:受俄乌局势升级影响,地缘政治风险主导近期油价走势,ICE布油上涨5.97%。避险情绪推升金价,COMEX黄金上涨5.76%。股:美股财报季结束后市场聚焦宏观经济数据,强于预期的就业和房地产数据推升积极情绪,道琼斯工业指数上涨1.96%。债:受地缘局势升级、避险情绪加剧和美联储降息预期变化的影响,10年期美债收益率维持在4%-4.45%区间震荡。

核心要点

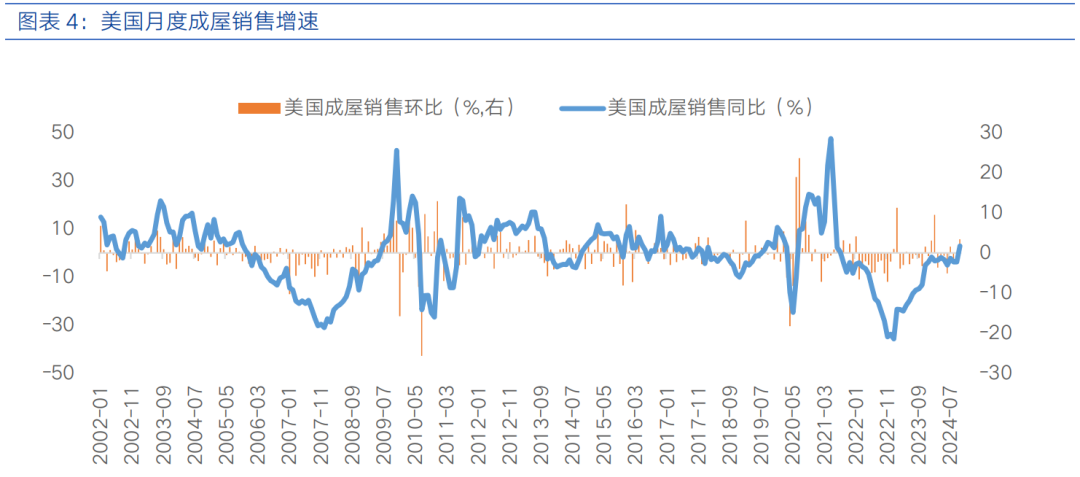

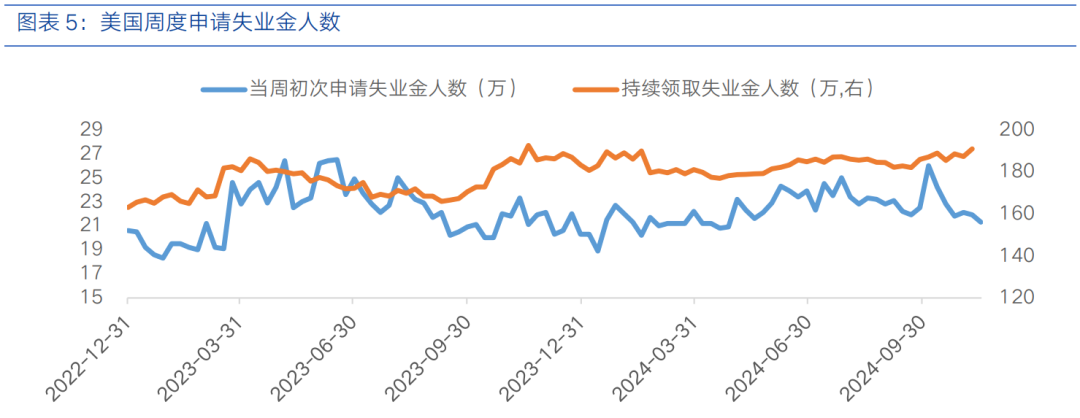

至今为止,美国经济表现出较强韧性,未出现市场此前担心的美联储紧缩货币政策引发经济衰退的情形。其中,较强的支撑因素之一来自美国劳动力市场。11月16日当周,美国上周初请失业金人数下降至21.3万人,创近七个月以来新低,虽然续请失业金数量有所上升,但部分受波音公司罢工影响,而该罢工目前已结束,意味着其对就业数据的影响或将有所缓解。此外,房地产数据也好于预期。11月美国住宅建筑商信心指数升至46,好于市场预期,创4月以来新高。全美不动产协会的数据显示10月成屋销售环比增长3.4%,同比增长2.9%,为2021年7月以来首次同比增长。美国房地产需求增长的主要推动因素为就业岗位增加、经济持续增长以及抵押贷款利率企稳。

通胀回落至2%目标的“最后一英里”充满坎坷,但整体仍在下行趋势中。从通胀数据来看,10月美国CPI同比上涨2.6%,较9月有所反弹,核心CPI同比上涨3.3%。当前美国通胀预期较为稳定,工资压力缓和大宗商品价格回落或将支撑通胀维持在下行趋势中。

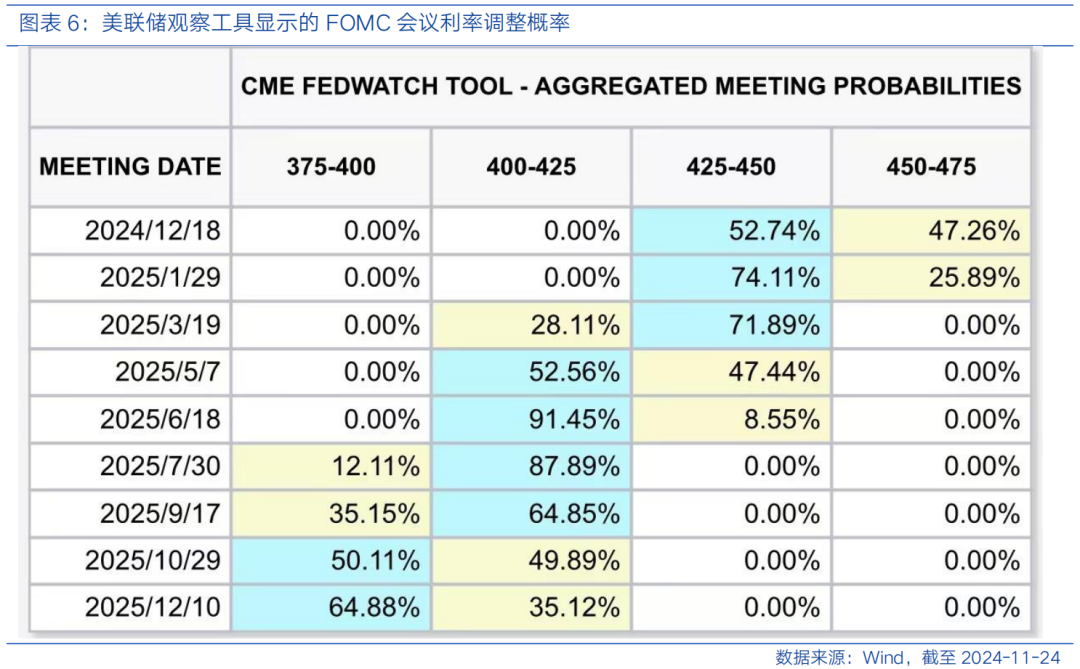

向后看,海外宏观焦点集中在12月美联储议息会议上,对于是否降息市场仍存在较大分歧。CME的美联储观察工具显示,12月降息25bp的概率为53%,不降息的概率为47%。上上周多位美联储官员表态未来需谨慎降息。其中,美联储理事莉萨•库克周三表示,通胀在持续降温,但核心通胀仍在高位,将利率降至中性位置可能是合适的,降息幅度和时机应由通胀和劳动力市场数据决定。因此,如果通胀放缓的进程停止,美联储可能暂停降息;如果劳动力市场风险加剧,则美联储存在加快降息步伐的可能性。

港股策略

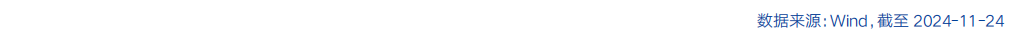

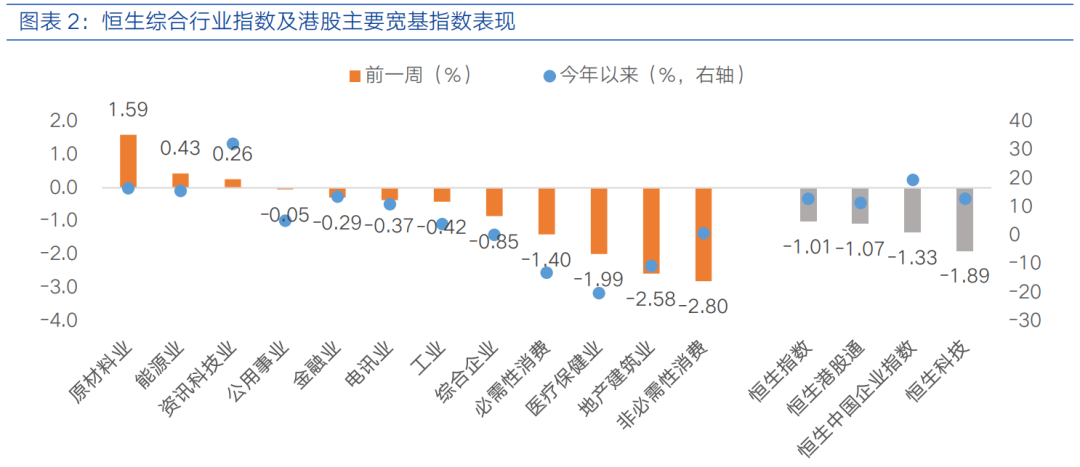

近期,特朗普强硬的贸易政策预期会使港股市场投资者的风险偏好下降,港股大幅回调。恒生指数下跌1.01%、恒生中国企业指数下跌1.33%、恒生科技下跌1.89%。行业来看,原材料业(1.59%)、能源业(0.43%)、资讯科技业(0.26%)表现相对较好,非必需性消费(-2.80%)、地产建筑业(-2.58%)、医疗保健业(-1.99%)表现相对落后。南向资金合计净买入283.27亿港元。

整体来看,近期地缘局势扰动和美国强硬贸易政策预期对市场风险偏好带来扰动,叠加“特朗普交易”仍有一定惯性,导致港股短期波动加剧。然而,中长期港股当前估值位于历史较低位置,随着国内经济数据更多积极信号和预期逐步改善,港股或将迎来更好的布局机会。配置层面,哑铃配置策略仍可继续采用,关注受益于央国企估值重塑、经营稳健且具备稳定分红的高股息资产,以及互联网和医疗保健、高景气科技制造等优质成长。

$港股通互联网ETF(SZ159792)$

$阿里巴巴-W(HK|09988)$

$恒生红利ETF(SH513950)$

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !