上市公司突然宣布大额现金分红,股息率高达66%,你作为股东是不是狂喜?别高兴的太早。$平安好医生(HK|01833)$

如果公司自上市以来持续亏损,分红的钱全部来自IPO募资呢?

你花真金白银打新,大股东却“把你打新的钱拿来分红”,自己拿走40%,剩下60%给散户。割了羊的肉,请羊吃涮羊肉,羊开心吗,这肉tm全都是羊身上长的呀。

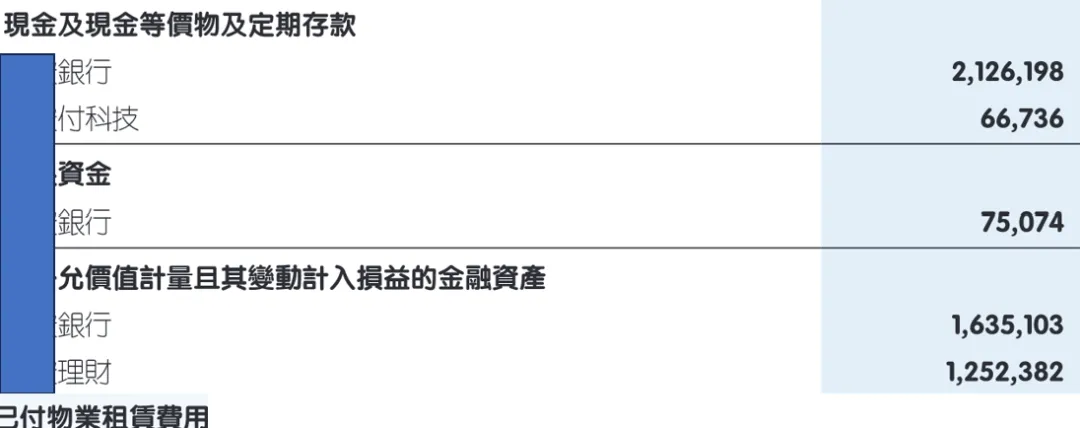

如果这波分红直接把账面现金分掉70%,可称为清仓式分红呢?

公司PB1.12,账面现金140亿港币(分红108亿),市值160亿,基本靠现金支撑市值。一旦分完红,股价肯定大跌,再算上分红交税(港股通28%),投资人是亏的。

名为高分红,实为把散户扫地出门

最近危险坏医生宣布特别分红,股价14,每股分9.7港币,股息率高达66%。股东可以选择拿股/现金,如都选现金,分红金额将达到108亿,占账面现金的70%。

大股东这么有良心,那股价岂不蹭蹭起飞?可股价丝毫未动。

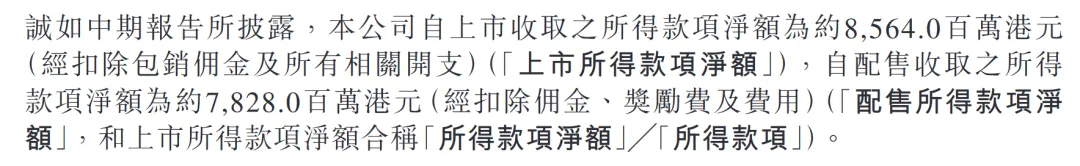

只因这108亿,全部来自IPO+配售所得(总募资额144亿港币)。

而派发股息的业绩背景是:18-23年累计亏损71亿,24年上半年第一次盈利5600万。好家伙,刚扭亏为盈大股东就要搞事情,这不仅让人联想到单月翰林的操作。

难道和单月集团一样,大股东要趁低价私有化?还真是:散户选现金, 大股东危险集团选股票,然后私有化,一波三连666。

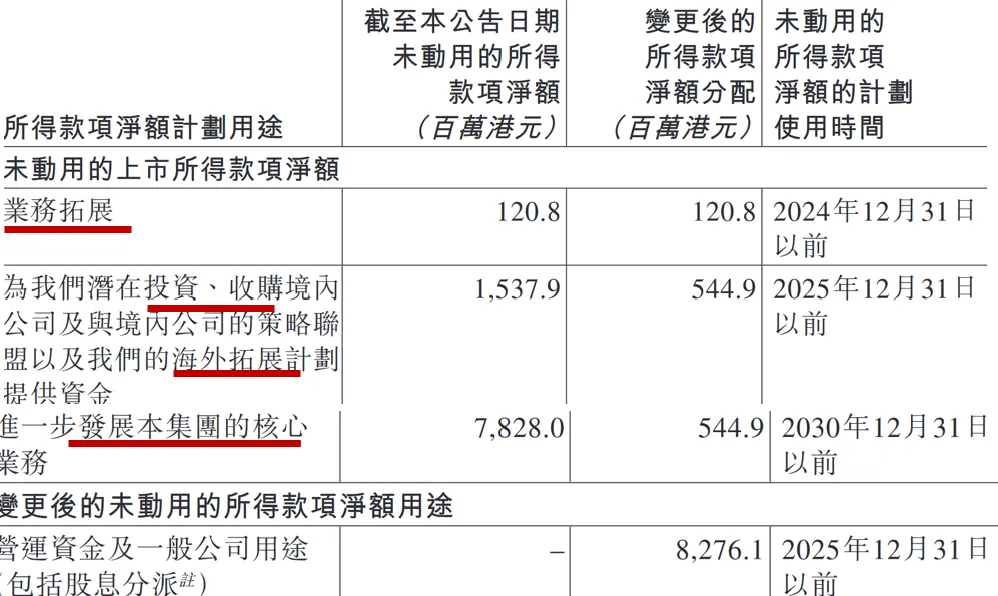

清仓式派发股息,同时变更IPO募资计划:业务拓展也不做了,投资/并购也不做了,海外拓展也不搞了。

哥们,合着你上市说的豪言壮语,纯纯骗人啊。你要是上市时候说募资主要用途是发股息,谁跟你玩。

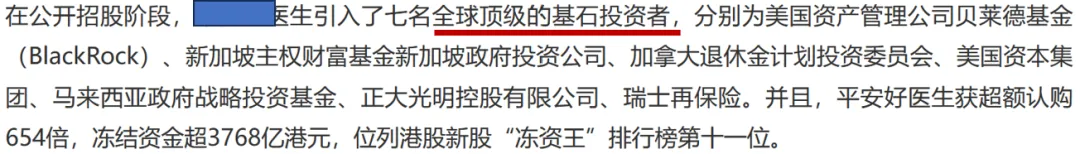

全球顶级基石投资=全球顶级怨种。

特别股息发完后,1、公司账面没钱了,股价要跌;2、拿来发展业务的钱没了,业务前景不佳,股价再跌。

通过派发股息,1、可以提高大股东持股比例,2、能把股价狠狠砸一波,一石二鸟,3、最后低价私有化,一鱼三吃!这手段确实比单月集团私有化翰林高明多了,忽悠的基石也更顶级,不愧是综合性金融控股集团-危险。

此时小越耳边响起的BGM-危险危险危险。

选股选钱,大股东都稳赢

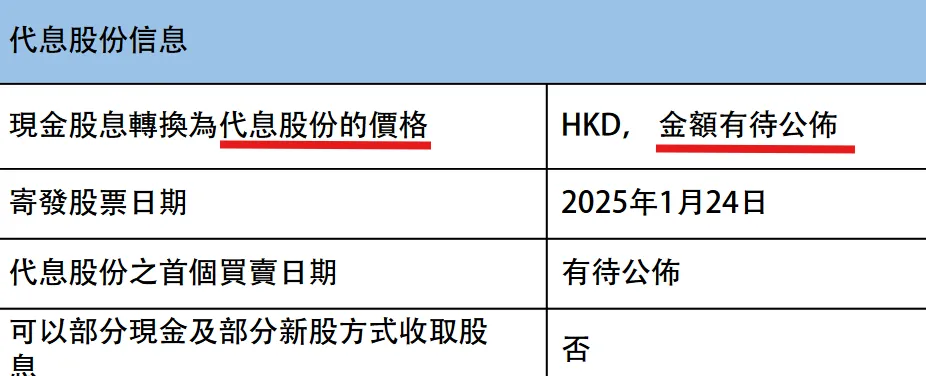

为什么说危险集团手段高明?从分红的可选项:以股代息就能看出来,请注意,代息股份的价格是待定,这里面空间就很大。

无论散户怎么选,都是输。无论危险怎么选,都是赢,因为作为大股东,它有无与伦比的信息优势,可以等其他股东选择完,再视二级股价情况做决策:

1、其他股东都选现金,股价也不跌,危险拿计算器一算,私有化代价太高,那就也选现金,不触发私有化,直接拿走40亿(都是投资人认购的钱),可谓分红式减持,继魔诺爆仓式减持之后,新减持方式出现了!

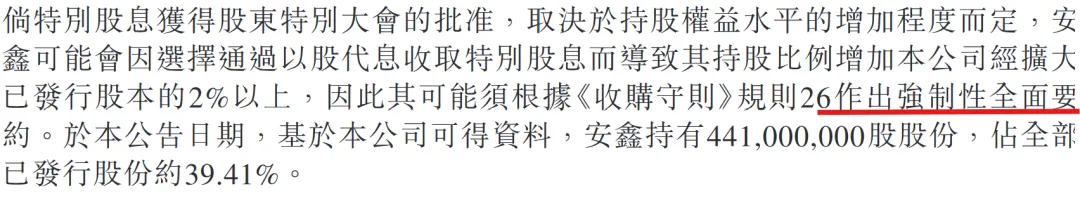

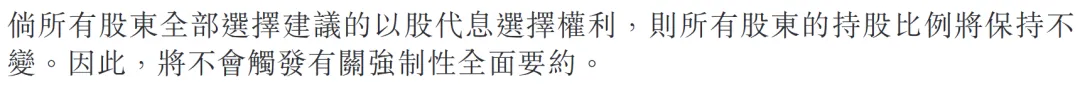

2、其他股东都选现金,股价跌的多,那你们都选钱,危险就选股,到时候安排个超低转股价,40亿换成巨额股份(假如按8块/股,5亿股),危险目前持有4.4亿股,持股39.4%。

派息之后,持股9.4亿股,持股比例达到58%,低价私有化,轻松拿捏。

3、大部分股东都选股,危险可以同样选股,这样体面点,不触发收购,后面想别的办法。

4、大部分股东都选股,危险,选钱,拿走40亿,然后把业绩做烂,股价砸到7、8块,用这40亿再去增持,然后做私有化,实现选项2的结果。这样做只是显得无耻一点,明面上完全合规。

分拆背后,逃不掉的利益输送

危险好医生号称AI+医疗第一股,18年发行价55,现在股价14.7,是什么让二级放弃了它呢?糟糕的业绩是一方面。

更关键的是,投资人对分拆上市的套路祛魅了,分拆的业务到底好不好,大股东最清楚,如果真是现金牛,管理层自己控股多好,还上什么市。

所以分拆上市,要么是业务不好(一直烧钱,需要融资),要么就是利益输送,从坏医生“行政开支”居然远大于“销售费用”看,这分拆2者均有。

现金流就不说了,融到钱拿去给高管发高薪,每年向母公司采购服务6个亿,过百亿资金,存款、理财你猜买的谁家?租赁的办公楼呢?

所以大部分分拆上市,都是为了割韭菜,因为大股东肯定比韭菜聪明一万倍。这类分拆股票,一律建议远离。

真要分拆的好,要么您就少做点关联交易,要么直接出让控股权,行不行?随着这些老饕餮露出真面目、名誉扫地,新一代企业家+投资生态会形成,小越相信港股好公司的投资价值会越来越凸显。

本文作者可以追加内容哦 !