11月16日,相关部门发布《上市公司监管指引第10号——市值管理》(以下简称《市值管理指引》)。

市值管理指的是上市公司通过信息披露、投资者关系、并购重组、回购股份等多种手段,旨在维护和提升其市场价值的活动。市值管理的目标是使上市公司的股价与其内在价值相匹配,最终实现股东价值的最大化。

本次《市值管理指引》有几大亮点或值得大家关注:

(1)明确有市值管理义务上市公司的范围。A股当前上市公司数量超5000家,如果要求所有企业全部落实市值管理,或存在一定难度。本次指引明确要求沪深300、中证A500、科创50、科创100、创业板指、创业板200、北证50这些主要指数的成份股落实市值管理义务。

(2)明确触发市值管理义务的情形。这些上市公司什么时候需要完成市值管理计划呢?《市值管理指引》规定一是短期跌幅过快,具体指标上包括20个交易日内跌20%或者一年内最大回撤达到50%;二是连续12个月股价低于净资产(市净率小于1、也就是“破净“)。面对这种情况,上市公司都要有一套计划去提升股价。

(3)明确市值管理的方式。上市公司可以结合自身情况,综合运用7种方式促进上市公司投资价值合理反映上市公司质量:一是并购重组,二是股权激励、员工持股计划,三是现金分红,四是投资者关系管理,五是信息披露,六是股份回购,七是其他合法合规的方式。

整体来看,《市值管理指引》正式稿的落地明确了市值管理的操作手段和合规定义,将引导上市公司将自身的高质量发展、持续的盈利回报、合理运用并购重组手段相结合,市值管理的最终目的是提升市场对上市公司的价值认知和合理估值。

那么哪些指数工具产品能够力争把握《市值管理指引》推动“长期破净股“估值提升的趋势呢?

一、红利类指数

对于部分现金流充沛的“长期破净股“,通过现金分红方式来市值管理,提升估值是较理智的选择。

例如红利代表行业银行股,当前A股市场上市银行股的平均市净率是0.58,也就是这些银行账面上的1元钱,在A股市场上只给5毛8的估值;但如果把这1元钱实实在在分红到股东手里,那就值1元钱。因此,银行股加大分红,能够推动自身市净率向1修复。在年初以来的多波“分红潮”中,银行行业的分红金额规模最大,是代表红利行业。

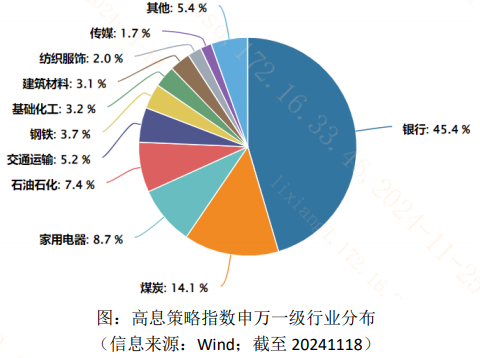

红利相关指数中,高股息ETF(563180)跟踪的高息策略指数布局红利龙头,兼顾分红的性价比、分红意愿和分红能力,前十大成份股权重近56%,银行行业权重45%,锐度和弹性较为鲜明。

二、大盘蓝筹股

本次《市值管理指引》明确有市值管理义务上市公司的范围,其中大盘蓝筹股因为较多处于成熟阶段,现金流相对较为充沛、公司制度相对完善,也较能通过市值管理提升自身估值。

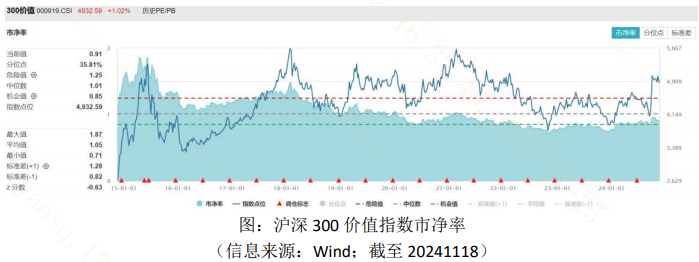

其中,沪深300价值指数(000919.CSI)在沪深300指数成份股中通过股息率、市净率、市盈率、市现率四维优选低估值大盘股,集大盘、红利、价值三大特点于一身,布局“压舱石”行业,受稳增长政策发力助力较大,国央企占比达60%,或是“一键布局沪深300指数长期破净股”的有力工具。

数据端,沪深300价值指数市净率为0.91,指数维度就处于“破净”状态,成份股“破净”的比例高达43%。此外,沪深300价值指数成份股中有60%的国央企,也较为契合国央企通过市值管理长期估值重塑的趋势。

相关产品:沪深300价值ETF(562320)

$沪深300价值ETF(SH562320)$

-- -- --

$上证指数(SH000001)$ $东方精工(SZ002611)$

#ETF大V观市# #黄仁勋:机器人时代正在到来##余承东官宣Mate70新功能“AI隔空传送”#

本文作者可以追加内容哦 !