证监会的《上市公司监管指引第10号——市值管理》钦定了7个主要指数,全部是宽基指数,包含A500、沪深300、科创50、科创100、创业板指数、创业板中盘200指数和北证指数,说实话,监管的偏好和市场的偏好还是存在差异的,前者更看重长远发展,还有一些“一碗水端平”的考虑,后者则是谁能跑出来,谁就是强者。比如科创100和创业板中盘200指数当前还比较“非主流”,北证50指数更是连一只指数ETF都不存在,前途未卜,未来可期。

本周,我们分享A股几个“顶流”宽基指数——沪深300、中证500、A500、中证1000、科创50指数和创业板指数,其中,除了A500,其他都是有金融衍生品的指数,也算的上重要指数了。

1.沪深300

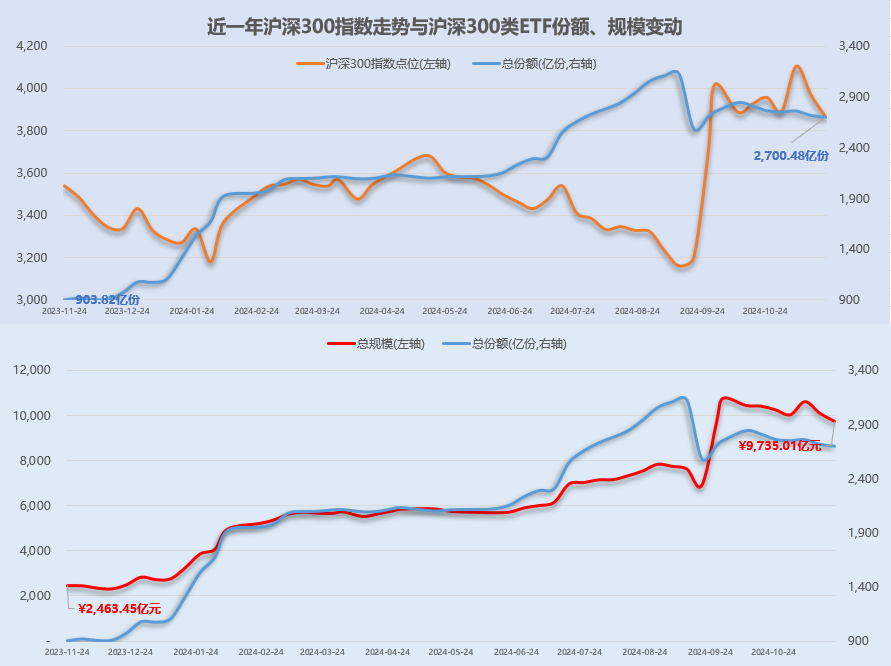

从下表可以看出,跟踪沪深300的ETF总计26只,其中主动管理的指数增强ETF3只,最新总规模9735亿元。跟踪沪深300的ETF是A股的主力品种,又4只千亿规模、2只百亿规模,千亿规模的4只占全部26只ETF的总计30只94%,头部化极其明显。剔除今年成立的几只,今年 业绩最好的是17.55%(指数增强ETF),最差的15.02%。3只增强ETF的平均业绩16.67%,跑赢普通指数ETF约1个点。今年成立的两只沪深300ETF,永赢和招商,成立时间相差2个月,业绩相差25pct,简直了。普通指数ETF的规模和业绩并没有呈现正负相关的效果。

下图的份额及规模变动图,可以看到,最近1年,跟踪沪深300指数的ETF份整体上是上涨的,只是在9月的时候出现了一波份额下滑,那次实际上是易方达的沪深300ETF进行了份额合并,提高基金净值让它是指数的1/1000。10月以来指数的份额平稳下滑,跟指数上涨后缺少增量资金申购,同时面临A500的资金争夺有关。当前,跟踪总规模在1万亿左右。

2.中证500

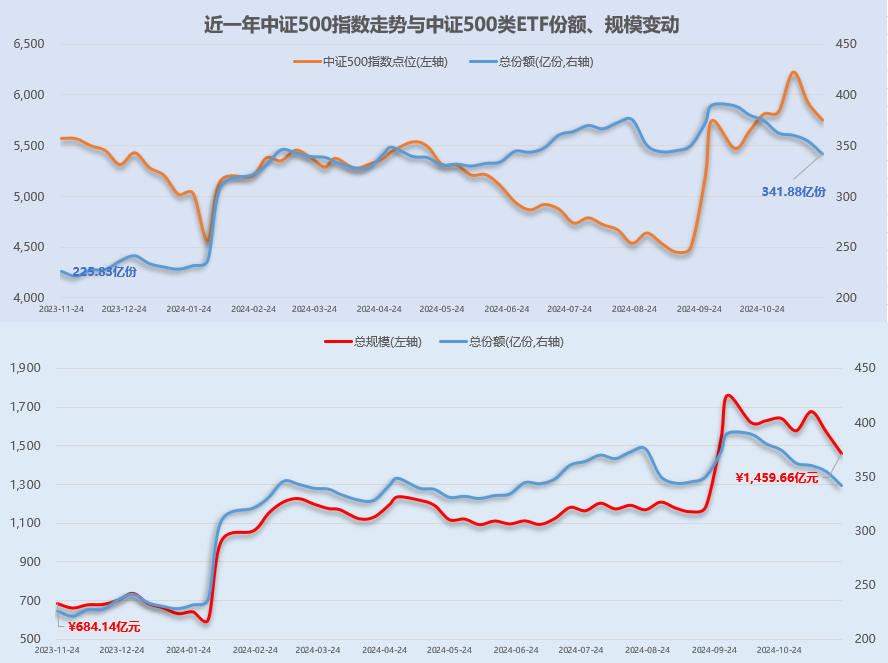

总计又27只ETF跟踪这一指数,其中增强策略ETF7只是指数增强ETF,远超沪深300的3只,但是,仅有1只是今年成立的,低于沪深300的4只。

跟踪中证500指数的ETF总规模只有1459亿,约等于嘉实沪深300ETF一只的体量,规模最大的中证500ETF规模1038亿,占全部规模的约71%,此外,还有两只百亿500ETF。从业绩看,今年26只成立超过1年的ETF今年业绩最好的是13%,最差的是6.5%,都来自指数增强ETF。7只指数增强ETF的平均业绩在9.09%,跑赢了普通指数ETF的7.89%。普通指数ETF的业绩与规模呈现负相关关系。

从近一年以来的份额变动来看,今年2月出现了一波陡峭的增加,其实是国家队的贡献,在5月到9月的下跌行情中,份额先增后减,那波减少应该也是有份额合并的影响,因为同期规模是没有变化的。10月以来,中证500的份额减少势头是明显大于沪深300的。要说那个指数是A500指数大火后的最大“受害者”,中证500肯定是首当其冲,旁边的中证800投来了不服的目光,可惜它连上桌的权力都没有/(o)/~~

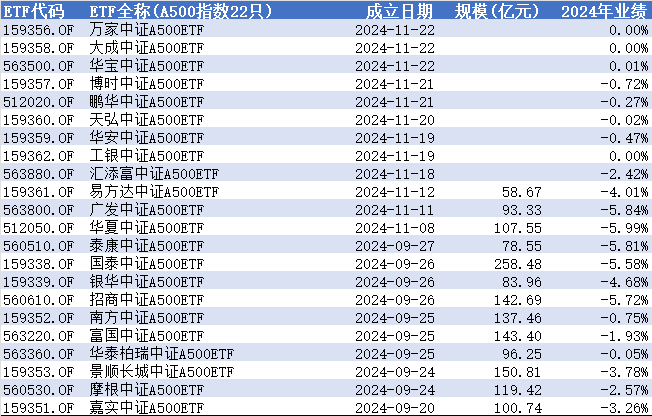

3.中证A500

含着金汤勺出生的A500指数2个月已经有22只ETF跟踪,总规模1571亿元。目前22只全部是普通指数ETF,还没有一只指数增强ETF。上周还只有6只百亿A500ETF,本周已经有8只了,超过了老大哥沪深300指数,这种情况可能是监管想要看到的,市场的力量暂时还没有体现出来。可以看到,目前已经上市的13只ETF没有一只取得正收益,这跟ETF的建仓节奏有重要关系,据说首批A500ETF的建仓都是在上面指导下完成的,如果没有指导,这里面很有可能走出几只正收益的ETF。

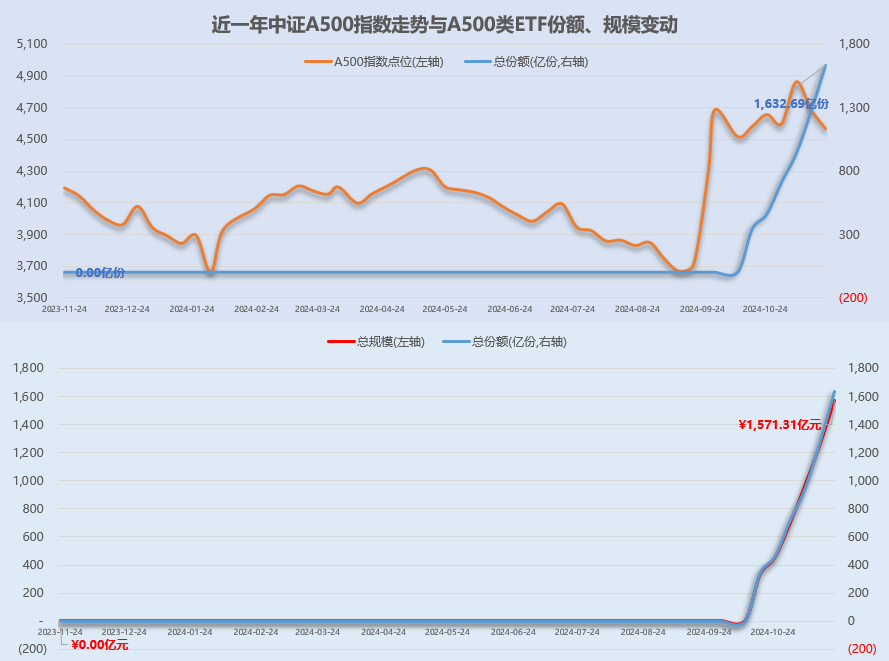

A500的发布时间太短,从下面的份额和指数走势图看得出,无论指数涨跌,份额都是增长的,所有的投资者都不愿意缺席这场A500指数的盛宴,目前还没有结束的端倪,其他宽基兄弟们还得先忍一忍。

4.中证1000

中证1000指数是市场上公认的A股1800守门员,因为在它前面有沪深300、中证500,加上它的1000只,就是A股的市值前1800名。选量化基金的时候,机构都比较关注选股中有多少是来自前1800名,多少是来自其他。。。

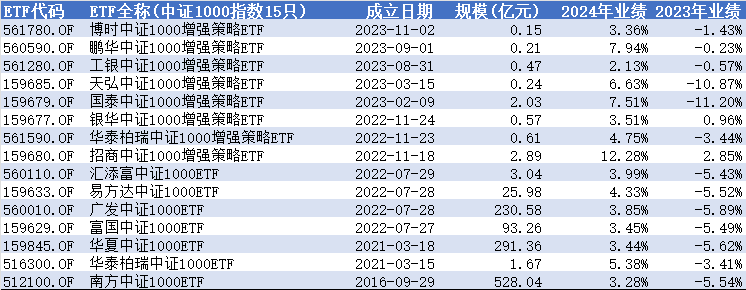

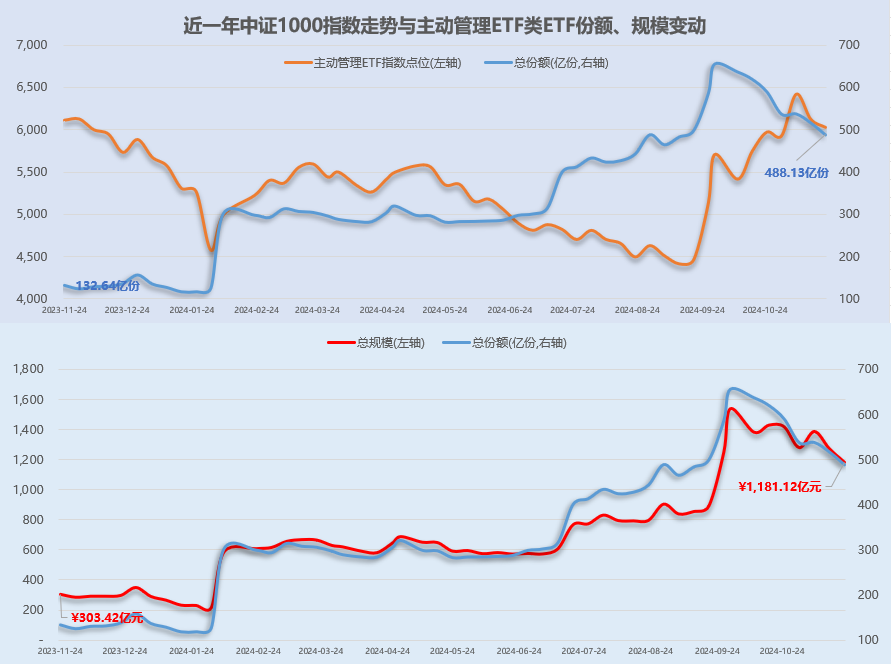

我们看到跟踪中证1000的ETF总计15只,无1只是今年成立的,多少有点过气网红的落寞。别看ETF总数远少于中证500,但指数增强ETF数量达到8只,比中证500还要多,占比超过一半。背后原因是中小盘股票更容易做出超额收益的普遍认知。实际上也确实如此,8只增强ETF的平均业绩是6.01%,普通指数ETF的平均收益只有3.96%,超额收益显著(从2023年的业绩也能看出同样的情况)。话说今年招商基金旗下的指数增强ETF今年表现都非常好,同时也有很多机构是其持有人。

中证1000指数ETF中,有3只百亿ETF,占全部规模的比重为89%,集中度让人窒息。

中证1000指数ETF的份额变动和中证500情况是类似的,只是中证1000在7月初就出现了份额的大幅反弹,并在10月的行情顶峰后出现份额的连续减少,哪怕10月到11月中旬,中证1000指数还是比较强势的指数,但机构还是义无反顾地流出。

5.中证2000

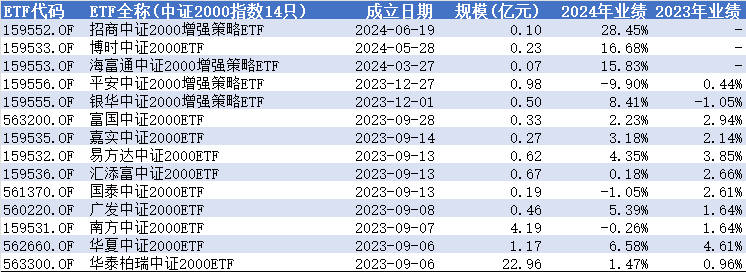

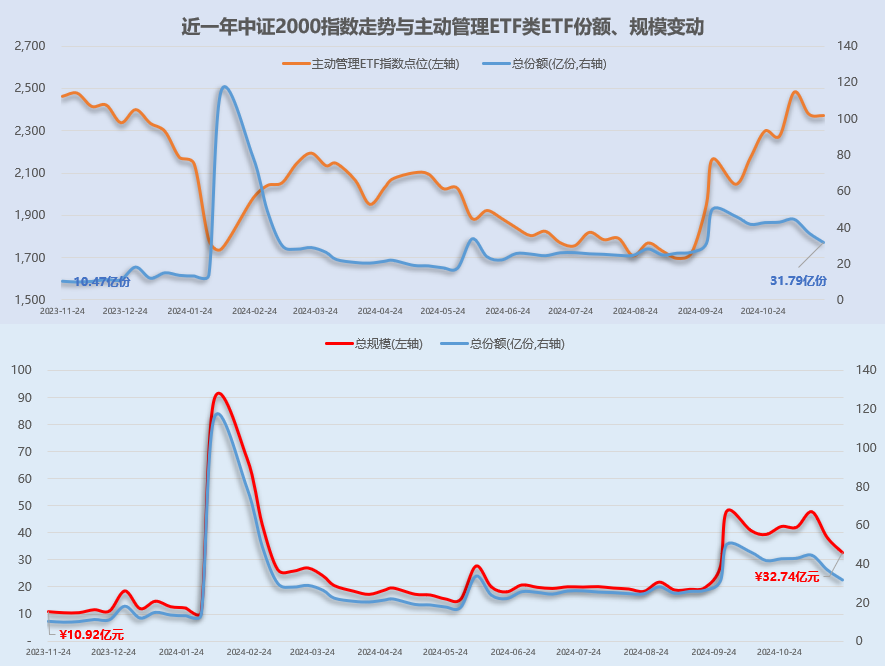

中证2000是A股微盘股的代表,指数发布于2023年,至今也有14只跟踪的ETF,总规模却只有32亿元,约为中证1000指数ET规模第4名的1/3。规模的第一的华泰柏瑞中证2000ETF占了全部的70%。

从业绩看,中证2000ETF的业绩首位差异极大,指数增强ETF的业绩首尾差18pct,普通指数ETF差7.6pct,属于是大家都不太稳定的状态,微盘股的业绩跟踪误差比较难控制,在选标的时的难度更大。

从过去一年的ETF份变动可以看出,今年年初小盘股行情尾声时,份额大幅增加,规模最多到过90亿出头,随后的小盘股崩盘中份额又大幅减少,之后份额在行情下跌中份额变动不大,在9月末的行情中,份额增加也没有特别明显。

6.创业板指数

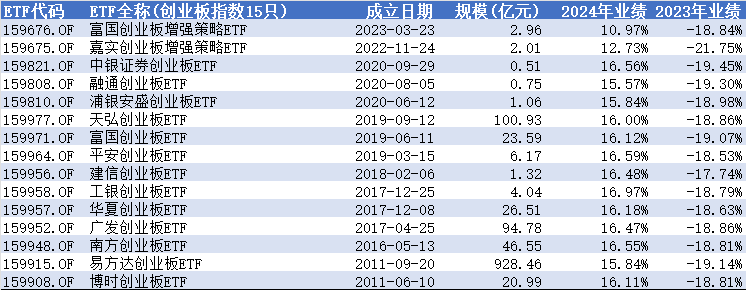

创业板指数发布时间较早,而今却只有15只ETF跟踪,主要是这个指数的波动极大,上一轮的行情高光时新能源行情较好的2021年,之后出现了几年的调整,22年和23年都只有1只ETF成立,今年没有新增ETF。由于创业板指数是一只100只成分股组成的指数,和代表全部创业板指数的创业板综指不一样,它的成分股权重过于集中,宁德时代和东方财富占比超过28%,新能源和医药行业占比超过48%,因此,它作为宽基指数的代表性是受到质疑的。

从业绩看,13只普通指数ETF的业绩差异比较小,在15-16%,而两只指数增强ETF的业绩则掉车尾,只有11到12%,起到了负超额的效果。指数权重较为集中的指数不太好做超额,看来这个规律也是存在的。

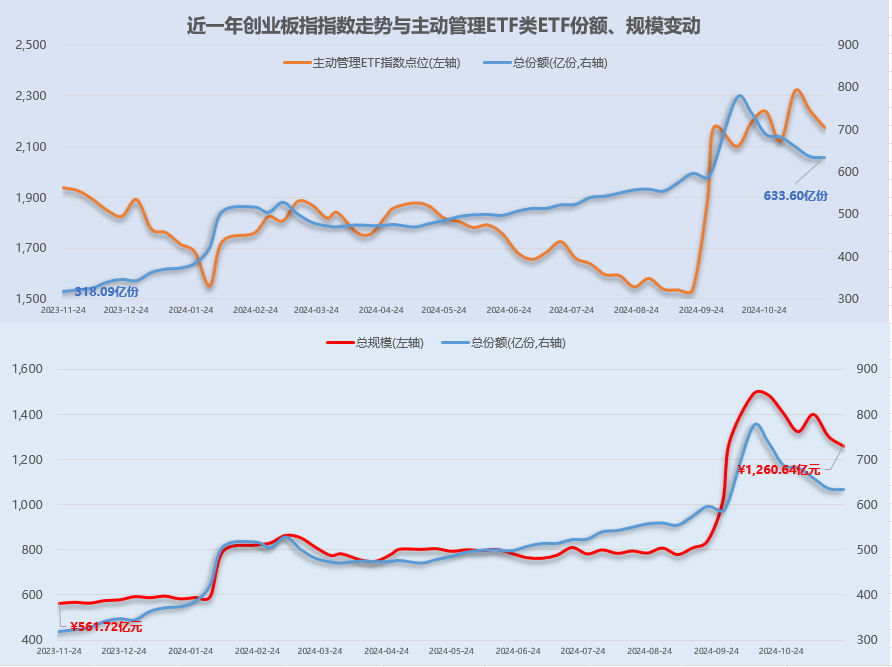

从创业板指数ETF的份额变动看,过去一年整体上是增加的,尤其是在行情下跌时增长尤为明显,但这一切都在今年10月后的调整行情中出现了变化。

7.科创50

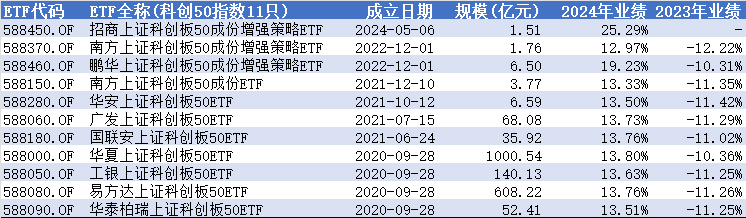

科创50指数有11只ETF跟踪,其中3只是指数增强ETF,总规模1925亿元,高峰时期超过2300亿元。有意思的是,2023年没有一只新成立的ETF,今年也只有1只指数增强EF,且2022年以后成立的ETF规模都没有做大,先发优势在这个指数上体现的比较明显。科创50ETF中规模超千亿的有1只,百亿级别的有2只,这3只的规模占比为90.85%,这令人窒息的集中度。

从业绩看,两只增强ETF的业绩相距7.7pct,普通指数ETF的业绩相差不到1个点,且呈现规模越大业绩越好的情况。如果等权买入两只增强ETF,今年业绩也是跑赢普通指数增强ETF的。

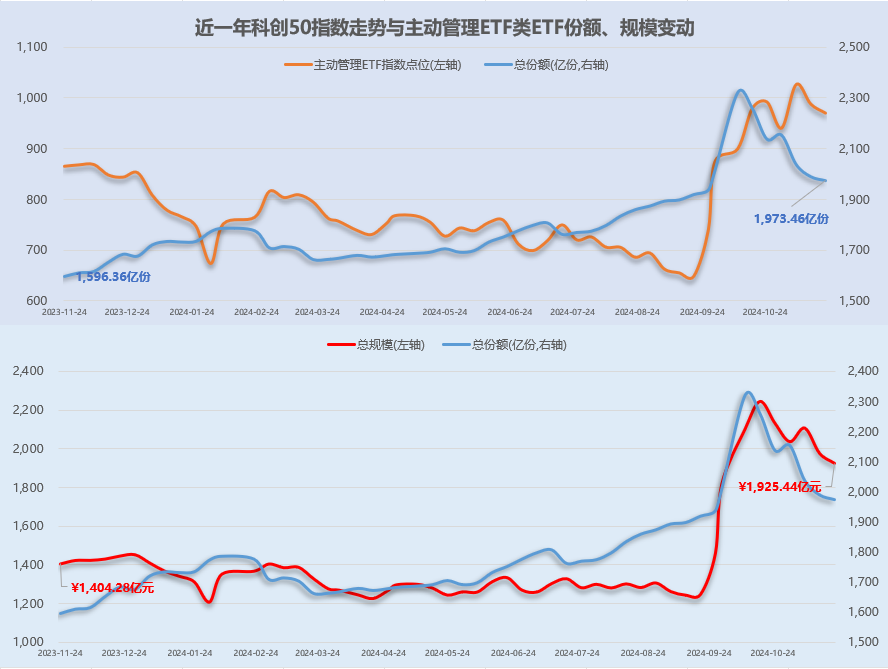

从份额变动与行情的相关性看,在今年10月之前,指数上涨和下跌时份额都整体呈增长势头,而10月以后,行情涨跌份额都减少。规模的变动则稳定许多,今年2月到9月末,规模始终在1600多亿元,在9月末大增近600亿元,这其中份额贡献为主,行情贡献为辅。

风险提示:本文提及的证券标的仅为对ETF市场的整体分析使用,不代表推荐。

#宽基ETF明显放量,神秘资金抄底了?#$中证A500(SH000510)$$沪深300(SH000300)$$中证500(SH000905)$

本文作者可以追加内容哦 !