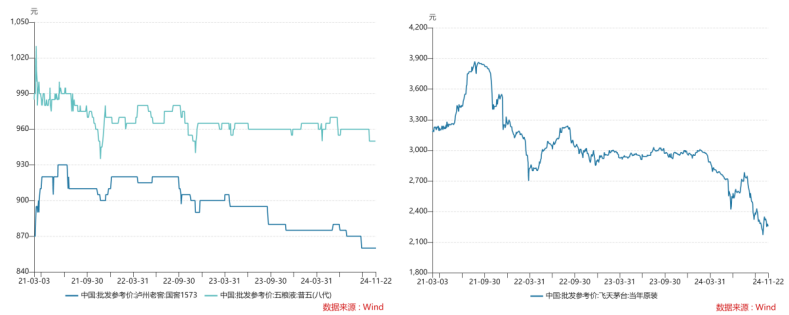

飞天茅台的批价变化是白酒行业景气的代表。今年飞天茅台批价大幅度下滑,从年初的2960元/瓶下跌到11月25日的2250元/瓶。五粮液和泸州老窖同为高端白酒企业之一,五粮液的批价基本保持稳定,普五年初为960元/瓶,11月25日为950元/瓶;而泸州老窖的国窖1573批价下滑幅度更大,从年初的875元/瓶下滑到11月25日的850元/瓶。

从股价表现来看,泸州老窖今年也大幅跑输同行。截至11月26日上午收盘,泸州老窖年初至今股价下跌19.45%;同期五粮液上涨7.31%,贵州茅台下跌10.81%。

年度目标完成困难,董事长薪酬高于同行

泸州老窖于1994年在深交所上市,是深市第一家白酒上市企业。泸州老窖主要产品包括“国窖1573”、“泸州老窖”、“泸州老窖特曲”、“百年泸州老窖窖龄酒”、“泸州老窖头曲”和“泸州老窖黑盖”等系列白酒。

泸州老窖今年年初制定的年度经营目标为营收同比增长不低于15%,2023年泸州老窖营收为302.3亿,则今年泸州老窖营收至少要达到347亿元。今年前三季度泸州老窖实现营业收入243.04亿元,同比仅增长10.76%;归母净利润115.93亿元,同比增长9.72%。其中第三季度泸州老窖营业收入73.99亿元,同比增长0.67%;归母净利润35.66亿元,同比增长2.58%。

为了达到今年的年度营收目标,泸州老窖必须在第四季度实现至少104亿元的营业收入,对应去年同比增长25.44%。然而,今年泸州老窖营业收入第一季度、第二季度和第三季度分别同比增长20.74%、10.51%和0.67%,营收增速呈现持续下滑趋势,第四季度营收要实现25.44%的增长,想必难度颇大。

合同负债通常代表经销商打款的积极性,当企业收到款项发货后,合同负债会转变为收入。因此,合同负债减少一般预示着下个季度企业收入增加的困难。今年前三季度,泸州老窖合同负债26.54亿,同比下滑10.38%;今年第三季度泸州老窖收入和合同负债的和为77.11亿元,同比下降7.96%。受限于今年商务需求的疲软,以及千元价位段市场竞争的加剧,导致国窖1573动销面临较大压力。进入四季度,泸州老窖收入增速预计将继续呈现放缓态势。

泸州老窖的渠道分销模式导致公司对大客户依赖度高。泸州老窖设立了三大品牌专营公司,统管渠道分销。在品牌专营公司之下,依托不同地区的特点,又设立了三种管控模式。第一种模式是子公司模式,即在需要持续培育的市场,直接设立子公司掌控市场;第二种模式厂商1+1模式,即在销售受阻的区域,经销商组建品牌专营公司,厂方人员主导销售;第三种模式是经销商主导开发,厂家派驻人员辅助监督。

泸州老窖对大客户依赖度高会面临较大的风险,当白酒行业景气度下降时,大客户一旦库存积压,将严重影响泸州老窖的销售额。2023年泸州老窖前五名客户销售额占全年的比重高达62.28%。而贵州茅台、五粮液、山西汾酒和古井贡酒前五名客户销售额占全年的比重均不足15%。

2023年不同白酒企业前五大客户占销售额比例

数据来自wind

今年白酒行业的景气度下降,而泸州老窖的库存增加,也释放了一个不利信号。今年前三季度泸州老窖存货123亿,同比增长11.73%。更令人担忧的是,泸州老窖的营运能力也在变差,存货周转率逐年下降,由2021年的0.49下降到2023年的0.33,今年前三季度这一指标达到0.23。

酒仙集团董事长郝鸿峰曾公开表示,“由于市场需求疲软,今年白酒销售减少了20%到30%,动销放缓带来了渠道库存的增长,虽然渠道库存水平无法全面统计,但现在经销商库存已经处于一个临界点,如果厂家再继续压货,会面临崩盘风险”。

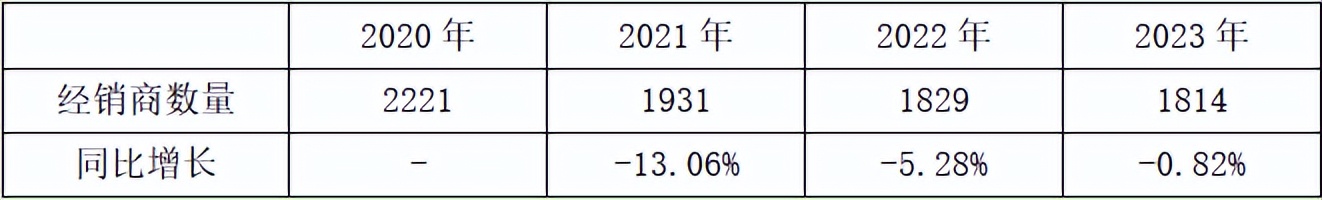

实际上,近年来泸州老窖的经销商队伍一直在缩减。从2020年2221家经销商,减少到了2023年1814家。面对今年白酒市场需求的放缓以及渠道库存积压的双重压力,泸州老窖的经销商数量很可能还将进一步减少。

数据来自年报

泸州老窖在产品质量安全与售后服务方面尚存在不足。截至2024年11月25日,在黑猫投诉平台上,有关泸州老窖的投诉高达1130条。部分消费者投诉称“泸州老窖在抖音发布赠送小酒活动,领取小酒后再查看就没有订单了”;还有消费者反馈“在泸州老窖官方商城购买产品后一直不发货”。

图片来自黑猫投诉

泸州老窖今年面临一系列压力,董事长刘淼2023年的薪酬却高达166.2万。而同行业的五粮液、山西汾酒、老白干酒和迎驾贡酒董事长2023年的薪酬都在91万元以下,迎驾贡酒董事长薪酬最高也只有90.6万,老白干酒和五粮液董事长薪酬只有60万左右。另外刘淼持有泸州老窖28.81万股,持股市值高达5169万。刘淼1991年进入泸州老窖工作,曾任泸州老窖股份公司采供处处长,策划部部长,总经理助理兼销售公司总经理等职位。2015年6月至今刘淼担任泸州老窖董事长。

图为 泸州老窖董事长 刘淼

2015年刘淼上任泸州老窖董事长,就提出了“重回前三”的口号。然而,多年来泸州老窖始终未能实现这一目标,且今年行业第三的位置已经被山西汾酒占据。

存贷双高惹争议

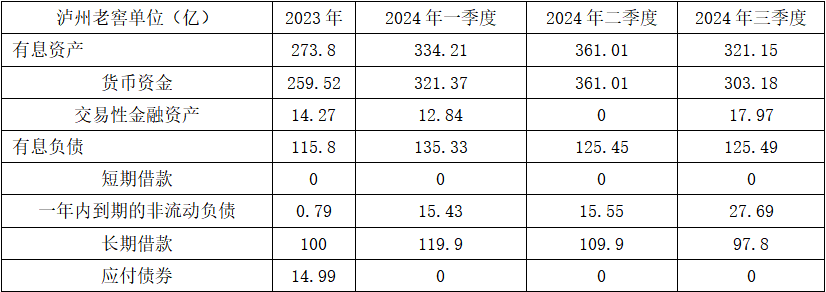

泸州老窖的财务报表呈现“存贷双高”的特点。如下表,2023年泸州老窖有息资产273.8亿,其中货币资金259.52亿、交易性金融资产14.27亿;而有息负债却高达115.8亿,有息负债中长期借款100亿、应付债券14.99亿、一年内到期的非流动负债0.79亿。

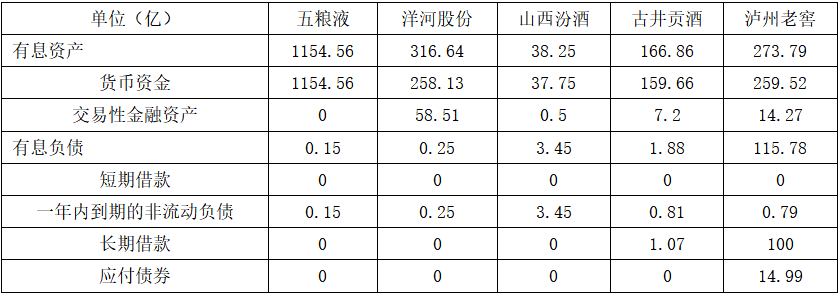

不仅仅是2023年,2024年一季度、二季度和三季度,泸州老窖财务报表都呈现出高货币资金、高借款的特点,也就是“存贷双高”。而同行业的五粮液、山西汾酒、古井贡酒和洋河股份账上虽有大量货币资金,但都没有短期借款或者长期借款。

数据来自wind

据2023年报数据显示,五粮液、山西汾酒、古井贡酒和洋河股份均呈现出“高有息资产、低有息负债”的特点,两者比值最高达到7697,最低为11。其中五粮液2023年有息资产1154.56亿,有息负债0.15亿;山西汾酒有息资产38.25亿,有息负债3.45亿;古井贡酒有息资产166.86亿,有息负债0.25亿。相比之下,泸州老窖则呈现出高有息资产与高有息负债并存的情况,有息资产为273.79亿,有息负债为115.78亿。两者的比值仅为2.36,远远低于其他白酒企业。

数据来自wind

为了排除特殊年份特殊事件的影响,下表中列出了2024年三季度各家白酒企业有息资产和有息负债,均显示泸州老窖高有息资产和高有息负债特点,而五粮液、山西汾酒、古井贡酒和洋河股份则是高有息资产、低有息负债。具体为:泸州老窖有息资产321.15亿,有息负债125.49亿;五粮液有息资产1251.12亿,有息负债3.58亿;山西汾酒有息资产109.27亿,有息负债1.59亿;古井贡酒有息资产169.54亿,有息负债2.14亿;洋河股份有息资产271.58亿,有息负债0.24亿。

数据来自wind

一般来说,企业在正常经营中,账上有足够的货币资金能够维持运营,就会减少借款,因为高额的利息会减少企业的盈利。除非是有息资产的利率高于有息负债的利息,企业相当于利用利率差来盈利,这样相当于存款利率高于贷款利率,然而,在实际操作中,要实现这种情况可能会比较困难。

谈及“存贷双高”,泸州老窖董事长刘淼表示,公司根据实际经营情况,利用较低成本借款资金,结合自有资金开展重要项目建设,并按照项目进度开展合理现金管理。在风险可控的前提下适度提升财务杠杆,优化资本结构,有利于提高资本回报及公司收益。

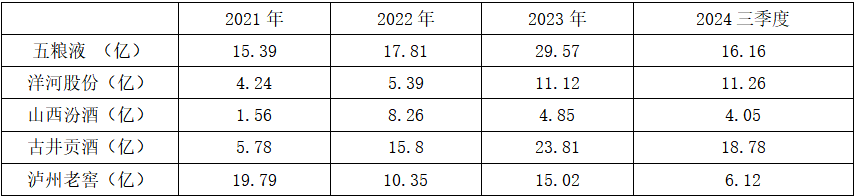

然而,泸州老窖近几年的资本支出和其它白酒相比并不算高,这与董事长刘淼提到的“开展重要项目建设”有出入。以2023年为例,泸州老窖购建固定资产、无形资产和其它长期资产支付的现金为15.02亿,低于五粮液的29.57亿和古井贡酒的23.81亿,高于洋河股份的11.12亿和山西汾酒的4.85亿。值得一提的是,除了泸州老窖,其它几家企业并没有借款。

近几年购建固定资产、无形资产和其它长期资产支付的现金

数据来自wind

本文作者可以追加内容哦 !