今天给大家分享一个稍微冷门点的数据,清盘ETF。

起因是,之前我拉数据的时候,发现在9月26日的时候,食品ETF出现了一个-8%左右的折价。

这个事就非常奇怪, 9月26号,正是A股做多情绪最浓厚的一段时间,这个时候你告诉我,说某ETF不仅没有溢价,而且还有8个点的折价。

然后我就去核实了一下。

你猜怎么着,人家当天停牌,召开持有人大会去了,所以能有这么大的折价。

当时我就在想,这幸好是赶上牛市了,咱就是说,如果持有人大会早开一个月,正是市场情绪最低迷的时候,是不是这个基金就真有可能清盘了。

这个产品呢,运气不错,经过市场的拉升,规模上来了,清盘这个危机算是暂时解除了。

但其他ETF就没有这么走运了。

我梳理了一下,今年以来,已经清盘的ETF数量超过20个。

01

行业ETF的生存压力很大

这个表格还挺有代表性的。

首先,上面这些产品中,除了国证2000和中证A100这两个ETF之外,其余的都是行业或者主题类ETF。

相对于宽基类产品,这些行业(主题)ETF的生存压力确实比较大。

我统计了一个数据,如果不算今年新发行的产品,年初至今,存量ETF的规模,整体的规模增长,超过1.2万亿,增长幅度接近70%,已经是非常夸张的数据了。

但是,这1.2万亿的增量中,超过一半,是沪深300贡献的。

而像中证1000、上证50、中证500、创业板、科创板这些宽基指数,对增量贡献大概只有沪深300的十分之一。

从宽基产品的规模增长中,其实就已经能看出,ETF产品这个生态中,马太效应是极其强烈的,沪深300一家独大。

而如果再下沉到行业ETF,这种反差就更明显了。

因为,在ETF规模增量贡献靠前的这些指数中,真正意义上的行业指数,只有科创芯片一个。

大部分行业,只能被打包归到“其他指数”中,并且加在一起,给ETF贡献的规模,也只有8%。

之前的文章中,我们多次说到近两年市场层面的“分化”。

主动基金规模下降,和被动基金规模上涨的分化。

场内ETF规模大涨,和场外指数基金规模基本没变的分化。

其实,在ETF产品内部,还有第三个分化,那就是宽基ETF,和行业ETF的增速分化。

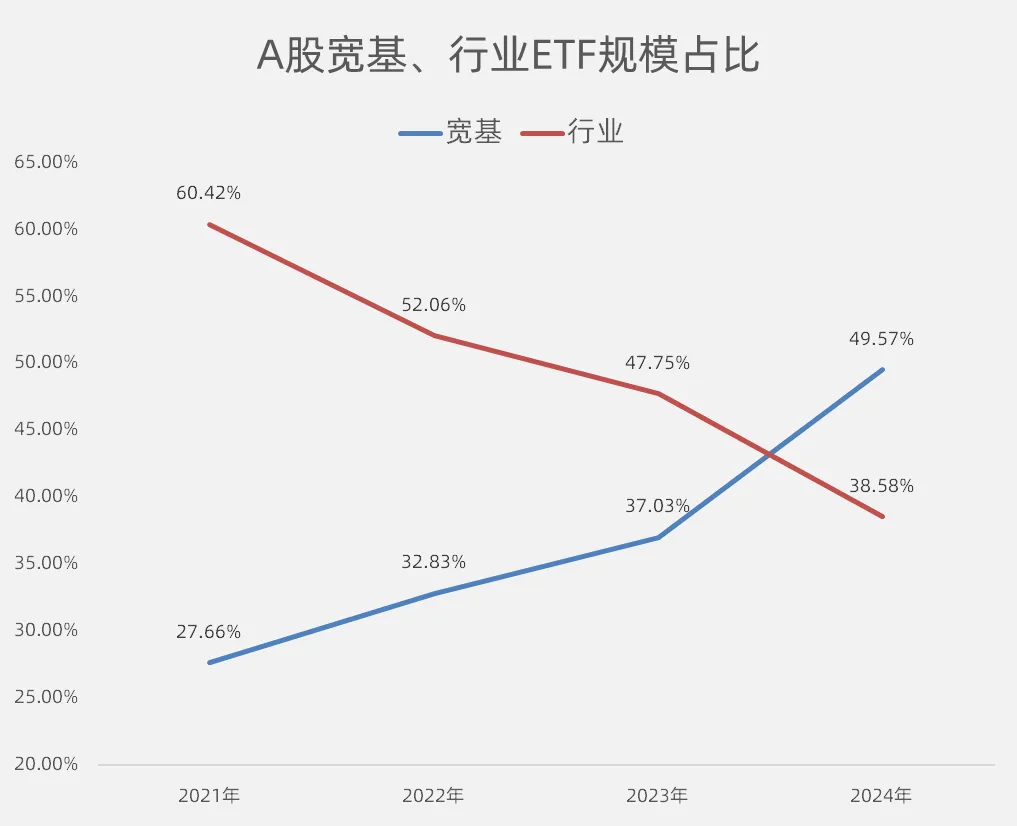

我整理了一个数据。

2021年年末,当时跟踪A股的行业ETF,规模是6600亿左右,而反观宽基ETF,规模是3000亿左右,从体量上看,行业ETF是宽基ETF的两倍。

随后的几年, 虽说行业ETF的整体规模,也在上涨,但是宽基类产品的上涨幅度更大,导致宽基,正在加速蚕食原本属于行业的份额。

截至2024年11月25日,宽基类ETF的规模,占比已经超过50%,而行业类,只有40%,又是喜闻乐见的反超。

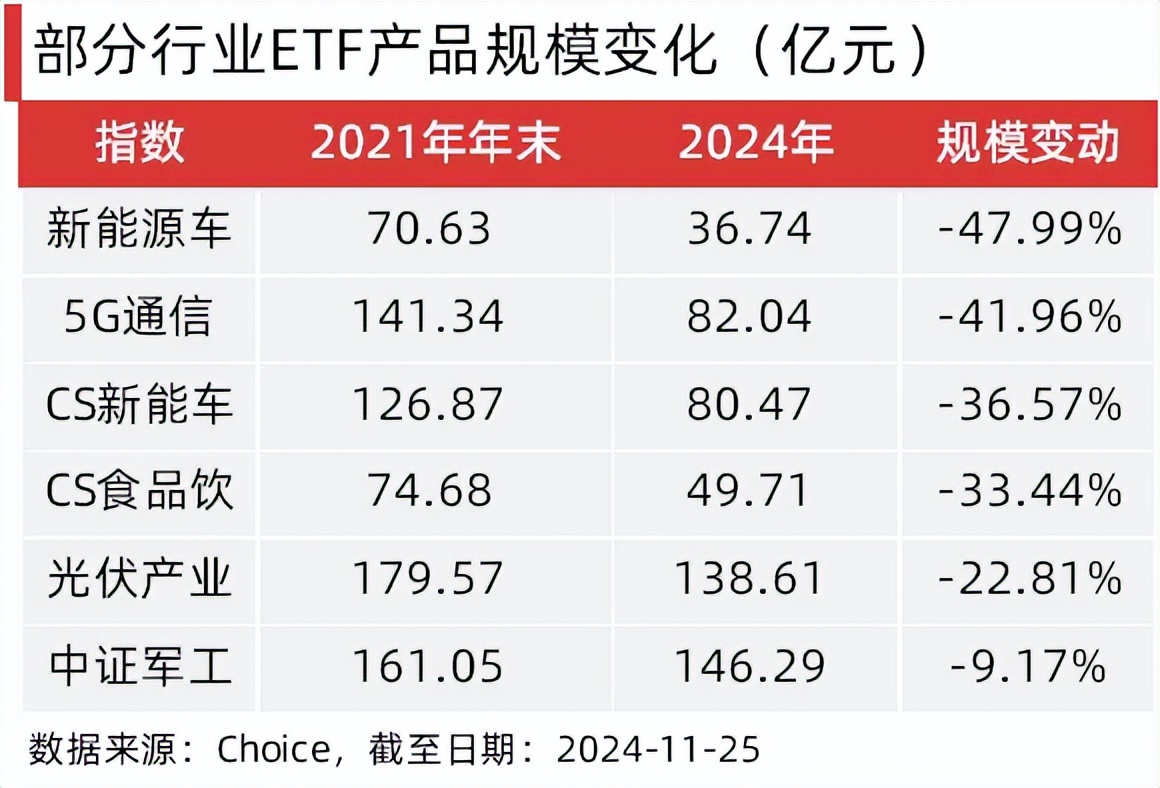

给大家看几个曾经比较火爆的行业ETF规模变化情况。

像新能源车、光伏、通信、军工等行业,ETF的规模都出现了明显下滑。

这里面有行情的原因,像新能源、光伏等行业,自高点以来的回撤明显,所以ETF产品的规模也会承压。

但从另一个角度上说,资金对于通过行业ETF抄底的行为,比较谨慎。

反观宽基类ETF,我们之前也做过很多统计,在2022-2023年,投资环境相对冷淡的市场中,很多宽基ETF,如沪深300、创业板,它们的份额是逆势增长的。

毕竟,通过宽基来抄底,确定性更强,也更加符合资金的风险偏好。

再加上今年以来,国家队的入场,相当于给宽基来了一个信用背书,这又加速了行业和宽基之间的分化。

如果这种趋势持续下去,属于行业ETF的贝塔越来越弱,那么,未来可能还会有更多的行业ETF面临清盘的命运。

02

小众不一定有效

我曾经觉得,在ETF这个管理人格局已经相对稳定的市场中,腰部或者更小的管理人想要逆袭,就得拿出一些特色的产品出来。

我选择一个没有人布局过的产品,这不就显出差异化了,如果有资金想投这个赛道,那就得跑过来买我的产品。

比如上表中的财富管理和小盘价值,在这两个基金清盘前,它们可都是“独占指数”的产品,想投资指数,有且只有一个可以选择。

这个逻辑没啥问题,但是从实际上看,好像并不是这么回事。

第一,有些指数好像有点太冷门了。

比如财富管理这个ETF,名字确实有点抽象,得琢磨一下,才大概能猜出是银行+券商的投资方向,这种产品,其实就不如银行ETF、券商ETF这些来的更直接。

而且,银行和券商这两个行业虽说都是金融,但二级市场的走势还是有很大区别的。

把它们打包在一起,高情商是攻守兼备,低情商就是有点不伦不类。

第二,同质化。

行业ETF的大发展,是从2020年开始的,那个时候,确实有很多“解燃眉之急”的投资工具,比如说光伏ETF。

但是,随着管理人的挖掘,大部分行业,都有了对应产品,这种供求之间的紧平衡,其实就已经打破了。

更多的供给,非但不能承接需求,反而会出现同质化的问题。

再加上上面提到的,经过一轮熊市后,宽基ETF在投资者中战略性地位显著提升。宽基的同质化,是可以消化的,但反观行业,却很难消化。

这也是部分行业ETF,规模做不起来,只能被迫清盘的原因。

03

尾声

最后,我也整理了一个规模较小,有清盘风险的ETF名单。

按照基金合同的规定,规模连续小于5000万的,就存在清盘风险,但由于涉及ETF的数量较多,我就不给大家全部展示了。

只挑选了规模小于2000万的。

另外,有风险并不意味着一定会清盘,就像文章开头提到的,如果持有人大会决定继续运营,那么ETF也不会清盘。

但如果你手里有这些ETF,建议还是换成同类产品中规模较大的。

毕竟对于ETF来说,流动性很重要。

#【有奖】华为新品发布会:Mate70/X6来了!#

#【有奖】货币基金收益下滑,闲钱还能往哪里放?#

#陈果:看好中国股市“信心重估牛”#

$上证指数(SH000001)$

$创业板指(SZ399006)$

$贵州茅台(SH600519)$

本文作者可以追加内容哦 !