今年以来,李子园(605337.SH)股东、高管们热衷于减持套现的游戏。继9月底,部分董监高抛出减持计划后,近日李子园35位股东又筹划减持,在公告中强调“减持系个人资金需求”。

证券之星注意到,上市后李子园业绩深陷增长困境,近乎原地踏步,今年前三季度更是出现营利双降。究其原因,受消费需求疲弱,产品同质化严重,价格战内卷加剧的影响,这也让靠大单品甜牛奶闯天下的李子园处于被动局面。而在国内市场无法破局寻求良性增长之际,李子园又将焦点放在海外市场,但能否借此打一个漂亮的业绩翻身仗,答案尚不明朗。

股东轮番减持

根据李子园公告,截至2024年11月22日,公司股东朱卫君、徐樟能等35位股东合计持有公司股份301.86万股,占总股本的0.7653%。这些股份源于公司原股东衢州市誉诚瑞股权投资合伙企业(有限合伙)解散清算后,将其名下持有的公司股份根据出资比例通过证券非交易过户的方式登记至各合伙人名下。

根据减持计划,上述股东将在公告发布后15个交易日内,通过集中竞价交易方式减持股份,计划减持总数不超过301.86万股,且在任意连续90日内减持总数不超过公司股份总数的1%,减持价格将根据市场价格确定。公告还指出,若在减持期间公司有送股等事项,减持股份数量将同比例调整。

证券之星注意到,近期围绕李子园的股份上演减持接力赛。9月30日,李子园发布部分董事、监事及高级管理人员集中竞价减持股份计划公告显示,自公告发布之日起15个交易日后3 个月内,公司董事、总经理朱文秀拟减持不超过27.11万股,约占公司总股本的0.0687%;董事、副总经理苏忠军拟减持不超过22.69万股,约占公司总股本的0.0575%;董事、副总经理王顺余拟减持不超过11.94万股,约占公司总股本的0.0303%;董秘程伟忠拟减持不超过40.13万股,约占公司总股本的0.1017%;财务总监孙旭芬及监事崔宏伟拟减持股份约占公司总股本的0.0117%及0.0319%。总体来看,上述6名董事、监事及高级管理人员合计减持公司股份不超过119.06万股,减持比例不超过公司总股本的0.3018%。

对于两次减持计划的原因,李子园公告都显示“个人资金需求”,但对投资者信心也将造成一定影响。

上市后业绩近乎原地踏步

李子园成立于1994年,一直致力于甜牛奶乳饮料系列等含乳饮料和其他饮料的研发、生产 与销售,主要产品包括含乳饮料、复合蛋白饮料、乳味风味饮料及其他等,其中甜牛奶乳饮料系列是公司畅销近30年的经典产品。成立初期,作为行业内为数不多的选手再加上亲民的价格,李子园很快红遍大江南北。2021年初,李子园成功上市,市值一度超百亿元。而11月27日收盘,李子园总市值缩水至不足42亿元。

证券之星注意到,自上市以来,李子园的业绩停滞不前。2021-2023年,李子园实现营业收入14.7亿元、14.04亿元、14.12亿元,归母净利润2.63亿元、2.2亿元、2.37亿元,收入和利润规模都没有新的突破。

今年前三季度,李子园出现营利双降:当期营业收入10.64亿元,同比下降0.48%;归母净利润1.57亿元,同比下滑16.83%;扣非后净利润1.49亿元,同比下滑16.04%。

李子园表示,公司归母净利润下降主要原因系公司为提升品牌知名度和促进销售增加了广宣费用的投入、员工持股计划费用预提等。今年前三季度,李子园的销售费用为1.62亿元,销售费用率为15.22%,创近年来新高。可见,卖力营销也未能换取业绩的增长。

在日前业绩交流会上,有投资者提出,公司2025年会否维持2024年相对较高的营销费用投入?公司未来是否有产品涨价计划?李子园表示,未来将根据市场情况和业务需求优化费用结构,不断提升公司市场竞争力,未来关于产品价格公司会根据原材料价格、市场状况和销售策略进行定价。

行业人士分析,李子园近年来业绩停滞不前,从行业来看,消费需求有所疲弱,产品同质化严重,价格战内卷加剧。分产品看,今年前三季度,李子园含乳饮料的营业收入为10.22亿元,同比下滑2.6%;同期其他产品收入约3663.46万元,尽管同比增长164.46%,但难以拉动基本盘。

“另一方面李子园主要在江浙一带,而且主要是做三四线市场为主的产品,围绕乳饮料和液态产品,而产品结构又偏中低端,所以造成了公司整体的动销没有表现很好,公司也没有充分发挥好区域企业的优势特点。近些年在华东、华南市场上涌现出新的小众细分品类,这些细分品类对于市场的挤占也非常明显,特别是一些奶茶、冰品的涌现,极大的分食了传统乳品市场的蛋糕,李子源的业绩下滑也受此影响”,上述行业人士如是说。

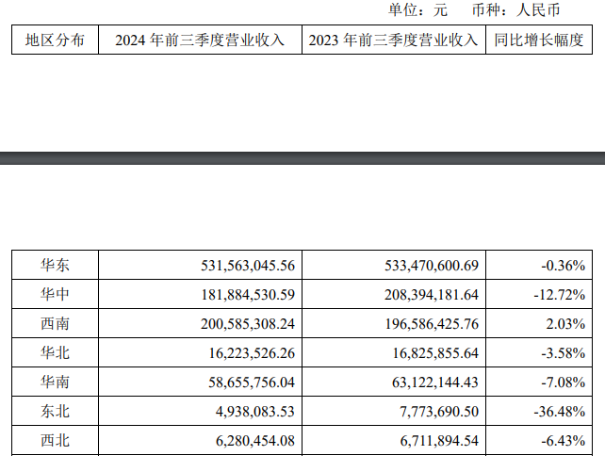

从地区分布来看,今年前三季度,李子园除了来自西南地区的收入微增2.03%之外,其余地区收入均出现下滑,其中“大本营”华东地区贡献营收5.32亿元,同比下降0.36%,华中、东北地区的收入则是双位数下滑。

李子园销售模式以经销为主、直销为辅。其中,华东地区是经销商数量最大的单个地区。截至三季度末,李子园华东地区经销商的数量为969个,报告期内净增长66个。由此可见,经销商数量的增长也没能挽救华东地区的颓势。

行业人士还认为,李子园的规模天花板效应背后,对于甜牛奶这一大单品有着高度依赖性。2023年财报中,李子园也提及单一产品依赖程度较高的风险,长期看将对公司经营业绩产生较大影响。

值得一提的是,业绩增长乏力之际,出海成为李子园业绩提振的重要驱动力。10月8日,李子园官微发文称,2024年9月,李子园接到首份东南亚订单,30吨的甜牛奶顺利完成装载并通过海关严格抽检,顺利启程运往东南亚。后续产品还将持续出口至老挝、缅甸及泰国等地。

不过,目前乳业出海开拓尚处于发展初期,其他国家的市场文化、法律法规和食品安全等都面临着新的挑战,企业需要不断摸索和适应。短期而言,国际化并不能带来很大的红利。

李子园在投资者关系活动上也表示,公司目前通过经销商出口东南亚,业务的实际进展取决于当地渠道开发的进度,公司将根据市场动态与自身规划,审慎决策。(本文首发证券之星,作者|刘凤茹)

$李子园(SH605337)$

本文作者可以追加内容哦 !