作为“牙科一哥”,通策医疗此前一直保持着较高的增速。

进入2022年以后,随着种植牙走向集采,通策医疗的业绩也开始逐渐失速,股价开始一路下跌,如果从最高位算起,通策医疗股价跌幅超过了80%,市值蒸发超过了1120亿,且目前该公司股价依旧还在底部徘徊。

据财报数据显示,2022和2023年通策医疗的营收增速仅为-2.23%和4.7%,净利润增速则更是只有-21.99%和-8.72%,和以往对比差距甚远。

更令人担忧的是,尽管集采已经两年多了,但是通策医疗依然没能走出增长的困境。

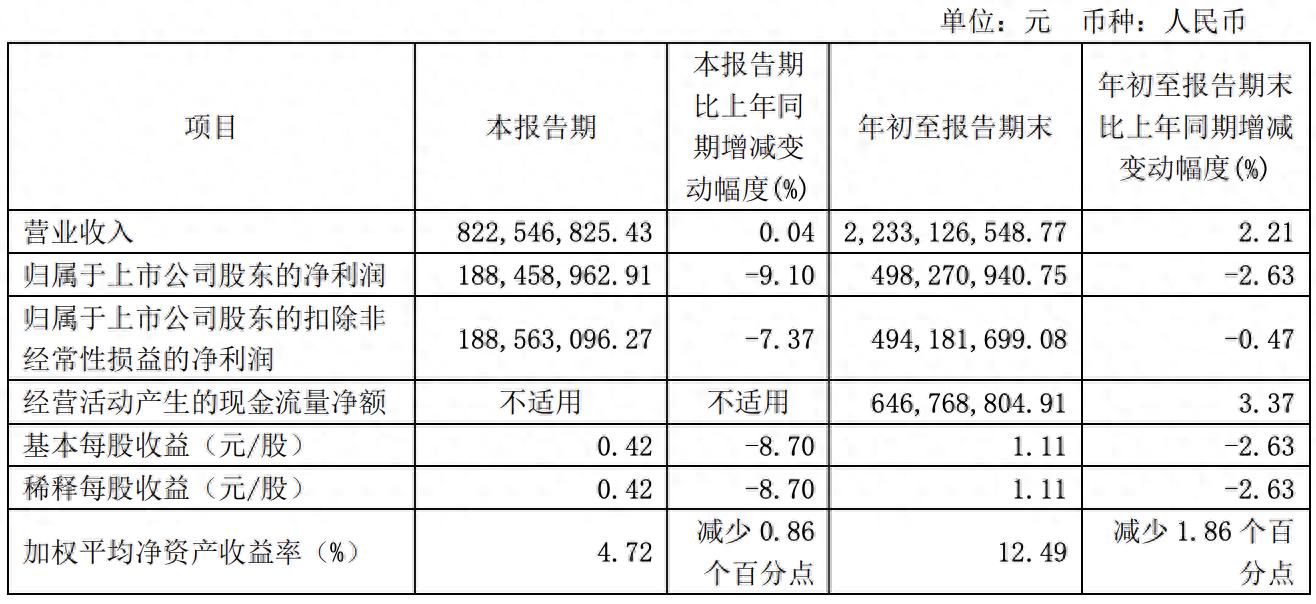

据通策医疗披露的三季报显示,今年前三季度,通策医疗实现营收22.33亿,同比增长2.21%;实现净利润4.983亿,同比下滑2.63%;其中,三季度实现营收8.225亿,同比增长0.04%,实现净利润1.885亿,同比下滑9.1%。

两年前,种植牙集采落地时,通策医疗创始人吕建明曾发文称,“靴子终于落地!很好!支持!奋进!共赢!”

但回过头来看,通策医疗并未走出集采的影响。

被削减的“暴利”

集采对通策医疗产生的影响是显而易见的。

从“集采公告”要求来看,要求其通过“技耗分离”的方式对种植牙全流程总价进行调控,按“诊查检查+种植体植入+牙冠置入”三部分服务价格实施整体调控。

其中三级公立医疗机构种植服务费用上限为4500元/颗,三级以下级别公立医疗机构参照各地医疗服务定价递减。

过往,种植牙价格相当昂贵,业内一直流传着“种一口牙等于县城一套房”的说法。

种植牙集采的推行,相当于将种植牙的价格直接砍了一大半。此外,过往医疗服务的收费是由医院自己决定,不同的医生收费也不同,而在集采推行后,医疗服务的收费也有了标准。

集采落地后,由于价格有了明确的上限,并且收费更加规范,通策医疗调整了经营模式,推出了高中低全系列的口腔超市概念:高端类种植由顶级专家主刀并配以高端产品,中端类种植由中青年医生主刀并配以中高端产品,低端类种植由中青年医生主刀并配以高性价比产品。

据媒体统计,虽然通策医疗按照人群对套餐进行了划分,但受到集采的影响,套餐的价格仍有明显下降。

以三个系列中的“高端套餐”为例,集采种植套餐价格区间下降到5000-7000元水平,而集采前的价格大多介于12000-14000元,降幅超过一半。

整体而言,集采对于整个种植牙行业的影响是巨大的。在此之前,种植牙行业的服务收费因人而异,但现在有了标准,并且明确了价格上限,因此“暴利”也就不复存在。正是在这样的背景下,种植牙业务从过往的追求定制化逐渐转向流水线作业。

从目前来看,最近两年通策医疗的业绩增长之所以会放缓,也正是受到了种植牙业务在经营模式转变的影响。在集采推行前,通策医疗主要靠“高毛利”来盈利。

2021年,通策医疗的毛利率为46.06%,净利率为28.27%,其主营业务中的“医疗服务”毛利率为45.78%;而在集采推行后,通策医疗的盈利模式则从“高毛利”转换为“以价换量”。2023年,通策医疗的毛利率为38.53%,净利率为20.32%,其主营业务中的“医疗服务”毛利率为39.34%,无论是整体的利润率还是单项业务的毛利率都有明显下滑。

扩张“乏力”

从目前来看,种植牙业务转向流水线作业已经是不可逆的趋势。

此前,吕建明炮轰“一些机构开启流水线种植模式,极端地偏离了种植牙的医疗本质,以消化绝大部分新增的、对价格极度敏感的、缺乏医疗知识的消费群体;口腔种植市场的拼多多模式,长远来看,影响要超过集采”。

“怨言”再多,也改变不了趋势。

对于通策医疗而言,向外扩张恐怕是为数不多打破增长瓶颈的方法,毕竟其业务模式是“以价换量”,量大同样可以带动业绩增长。

不过,在对外扩张上通策医疗也走得并不顺利。此前,通策医疗一直沿用“区域总院+分院”的发展模式——即在当地先开设一家有影响力的医院,也就是总院,之后再以之为基础在当地打造医生集团、逐步设立分院,这样可以依托总院品牌效应、专家队伍等资源辐射周边分院。

而杭州口腔医院总院是通策医疗的“大本营”。2018年,通策医疗高调启动了名为“蒲公英计划”的省内扩张计划,以杭州口腔医院作为品牌背书,在省内继续深耕分院,公司规划在3—5年内完成全省县市区和重点乡镇100家口腔医疗机构布局。从目前来看,通策医疗的营收大部分来自浙江省,今年上半年,浙江省内的营收为12.85亿,占营收的比例为91.13%;浙江省外的营收为1.252亿,占营收的比例为8.88%。

诚然,通策医疗的省内扩张是比较顺利的,但省内的布局总会有饱和的一天,而从现在来看,通策医疗浙江省内的营收增长已经趋向饱和。2023年上半年,浙江省内的营收为12.74亿;而今年上半年,浙江省内的营收为12.85亿,今年省内营收仅增长1100万。

对于通策医疗来说,走出浙江省、迈向全国,已经是必然的选择。不过,相比于省内扩张,全国性扩张的难度显然不在一个“层级”。

从行业的发展趋势来看,民营口腔市场高度分散,2022年十大民营口腔医疗服务提供商的市场份额仅占民营市场的13.6%,其中前五名的大本营分别盘踞在浙江、广东、上海、北京以及江苏这样经济发达的地区。此外,牙科较为依赖优质牙医资源,需要经历较长的培育期技术和口碑是关键,但优质的牙医资源稀缺,所以一定程度上来说,经营和扩张并不是靠简单的连锁复制就能成功。

近年来,通策医疗已经加快了全国扩张的脚步,甚至还表示未来外延扩张将从“自建”改为“以收购兼并和加盟”为主,这或许也是通策医疗在业绩增长压力下不得已的选择。

本文作者可以追加内容哦 !