近期,港股三季报陆续出炉,其中,互联网板块财报数据表现亮眼,基本面呈一定企稳恢复迹象。此外,近期政策陆续出台,十月经济数据转好,投资者信心持续恢复。在此背景下,如何看待港股互联网板块的交易机会?本文将从基本面维度对此探讨:

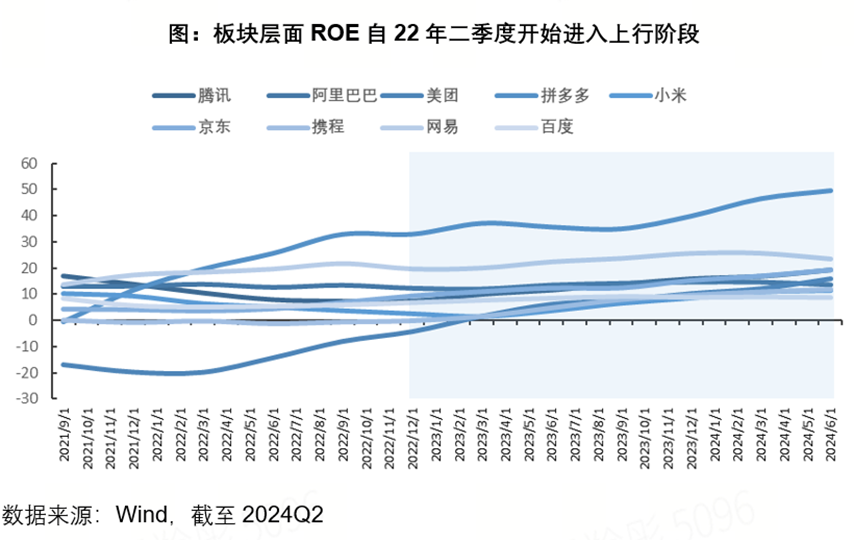

基本面来看,2022年下半年以来互联网板块ROE进入上升通道

2022年下半年以来,互联网板块ROE进入上行通道。截至2024年二季度,板块层面ROE较底部提升近两倍。通过杜邦拆解可得,ROE的提升主要来源于企业利润率的上升。而资产周转率以及财务杠杆在过去三年间保持稳定水平,并无出现大幅波动,背后反应了互联网企业业务模式的相对较为稳定。

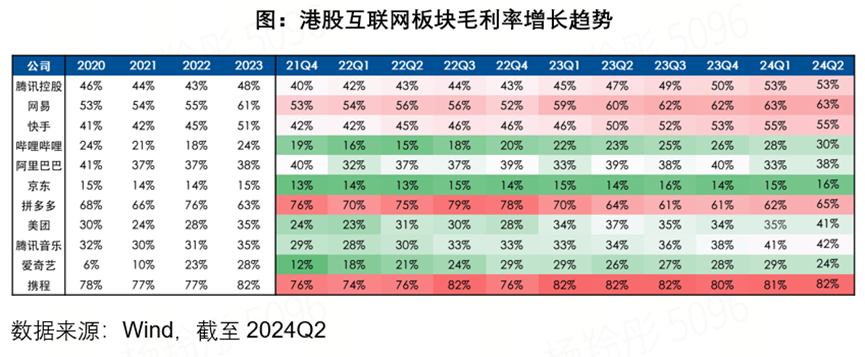

从利润端来看,增长的核心驱动因素呈现差异化

从公司层面分析可以看出,尽管从板块趋势来看,整体利润率有较为显著的提升,但不同公司的驱动因素存在差异,主要有以下因素:

降本增效:通过缩减员工规模降低了人力成本,或者削减研发和管理费用实现了成本节约,提升了整体的利润率。

业务结构优化:通过增加高利润率业务的比重来优化业务结构,提升利润率的增长。

竞争格局改善:在某些细分市场,竞争格局的优化为平台利润率的提升提供了驱动。

渗透率持续提升:部分细分业务由于渗透率仍处于低位,后续仍具备较高成长性。

展望后市,基本面稳健增长,外部因素或推动估值提升

从基本面维度看,在超预期的政策发布后,行业层面对于未来的增长预期变为积极态度。尽管恢复消费者信心仍需一定时间,但细分行业层面已经出现了一些积极迹象,如电商、旅游板块近期行业中观数据有所回暖。

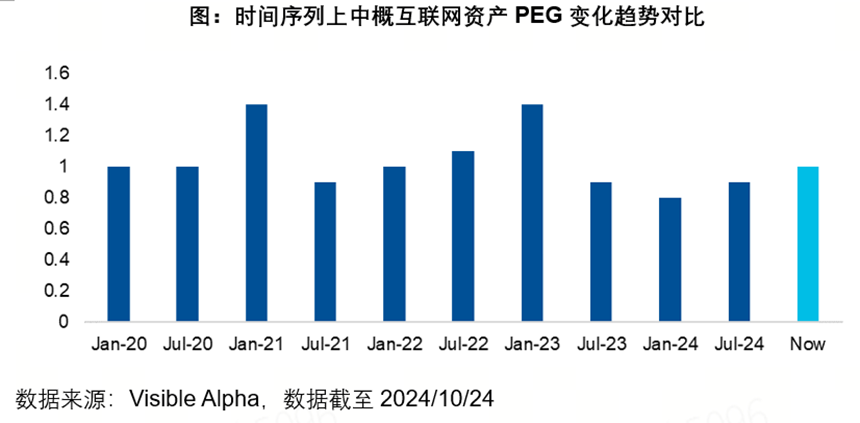

从估值维度看,互联网板块行业在2021-2024年间PEG范围在0.8-1.4倍之间,尽管该板块近期上涨幅度较大,但结合以下原因,其估值增长仍有上升空间:

(1)在政策刺激下,市场对板块盈利以及经济增长的预期有上调空间;

(2)分母端无风险利率较低,利于估值抬升;

(3)随着行业竞争的缓解,盈利可见度提高。

结语

综合来看,港股互联网板块的ROE与利润端呈稳健增长态势,估值增长仍有上升空间,体现出良好的基本面韧性。投资者可以关注以下产品:

港股通互联网ETF(513040):追踪中证港股通互联网指数,从港股通范围内选取30家涉及互联网相关业务的上市公司证券,以反映港股通内互联网主题上市公司证券的整体表现。

中概互联网ETF(513050):追踪中证海外中国互联网50指数,选取海外交易所上市的50家中国互联网企业作为样本股,采用自由流通市值加权计算,反映在海外交易所上市知名中国互联网企业的投资机会。

$港股通互联网ETF(SH513040)$

$中概互联网ETF(SH513050)$

$腾讯控股(HK|00700)$

#“谷子经济”概念火了,如何掘金?#

#AI应用题材持续火爆,逻辑是什么?#

风险提示:

基金有风险,投资须谨慎。详阅基金法律文件及交易所、结算公司等相关业务规则。

本资料根据市场公开信息整理,不代表易方达基金的观点,仅供参考。也不构成本公司任何业务的宣传推介材料、投资建议或保证,也不作为任何法律文件。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人及基金经理过往获奖经历不预示本基金未来业绩表现。

请投资者关注投资基金的特有风险,如指数基金投资于目标指数成份股的风险及跟踪该指数的目标ETF的风险、指数基金投资风险,包括且不限于标的指数波动风险、ETF(交易所交易基金)及其联接基金投资的特有风险等,在投资基金前请认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。完整版风险提示函详阅易方达官网。

本文作者可以追加内容哦 !