临近年底,回顾今年餐饮行业的表现还是不佳,无论是高端餐厅还是平价餐厅,都面临着竞争更激烈的价格战。在这种市况下,更考验各家的运营水平和控本能力。

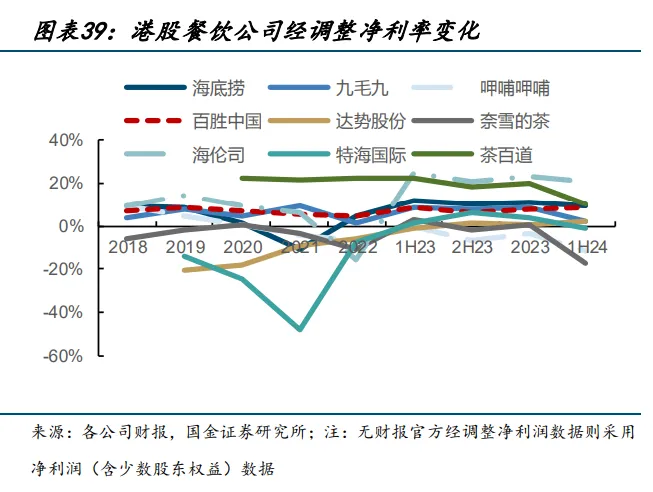

从下图统计中看,上半年港股9家餐饮股,其中6家的净利率都较前两年有明显下滑,净利率没下滑反而上升的只有海底捞、百胜中国、以及新进巴菲特持仓的达美乐中国版,达势股份;

这3家也是在今年内少数股价上涨的餐饮股,海底捞年内涨16%,百胜中国年内涨15%,达势股份年内涨20%;

具体来看,市场资金更青睐于百胜中国,一方面是因为海底捞再拓店成长的空间不大,达势股份的流动性比较差;而百胜中国靠降价抢到了市场,还做到了增收又增利,在今年餐饮大盘惨淡的背景下,这是很不容易的成绩。

外加百胜中国今年内回购15亿美元,明后两年的回购额度提高到30亿美元,在消费环境不好的情况下提供了约8%的安全垫,所以近期市场的回调里,百胜中国没怎么跌。

而未来两年是百胜中国的第二轮成长期,将再开设近5000家门店,加快进入下沉市场,管理层在讲着店面更小,但利润率更高回本越快的小型KFC,以及必胜客WOW直接对标萨莉亚的成长故事。

一、更懂本土消费者的百胜中国

先回顾下这轮行情里,百胜中国为何率先从底部反转。

过去两年里,由于基本面处于强预期弱现实的状态,所以股价都是大起大落,百胜中国从23年一路跌到今年初,当时随着A股见底反弹了一轮。但在今年3月份,经济数据再次确认通缩迹象,百胜中国也从3月份一路直跌到8月份见底,反转的原因是二季报。

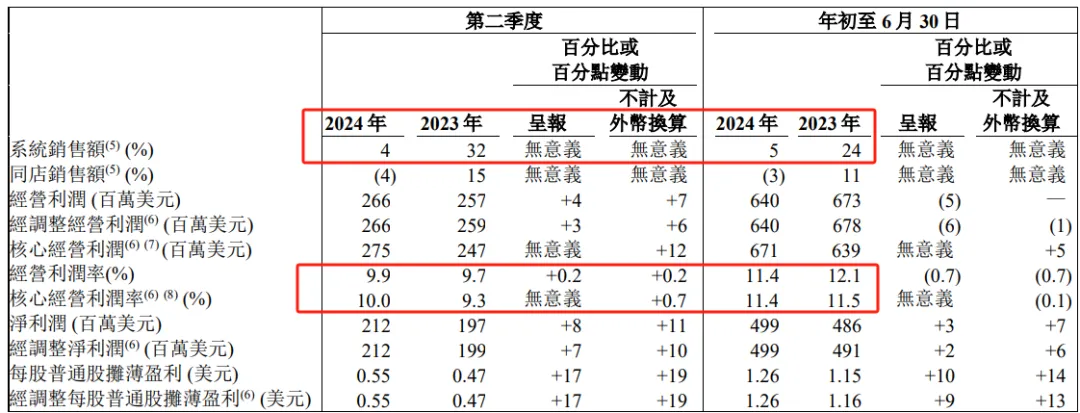

从二季报来看,一是因为管理层往下沉市场的扩店策略得以成效,上半年在降价的基础上,系统销售额增长5%,在去年增长24%的高基数上再增长,同期二季度餐饮大盘/其他餐厅收入都很惨,且利润都在下滑。最直接的对比就是北京上半年2628家餐饮企业,利润下滑88%的报道。

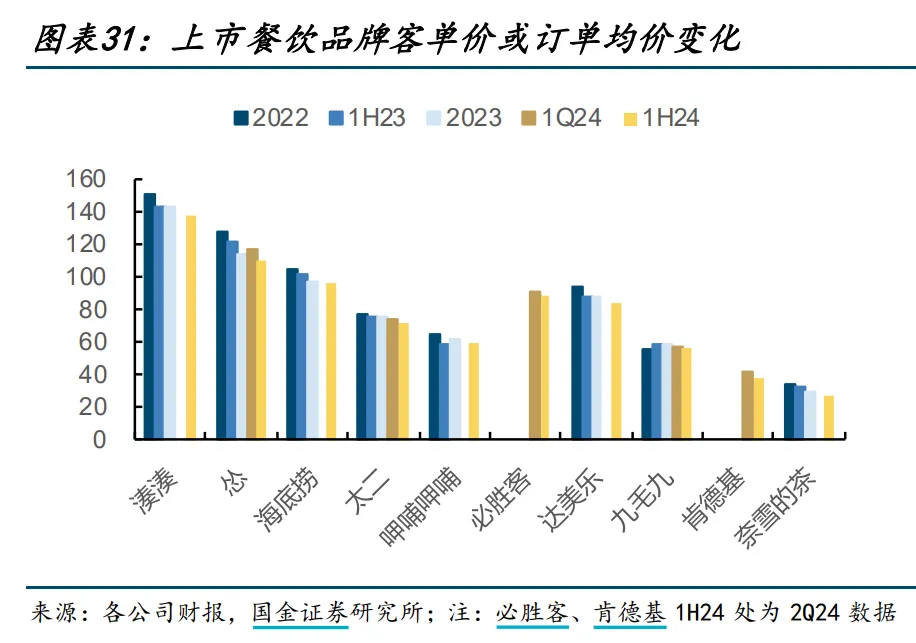

二是百胜中国虽然Q2客单价下滑了8%,但核心经营利润率已经优于去年同期,净利润同期增长3%。8月份股价最低点是900亿港元左右,而当时账面净现金为31亿美元,加上年内15亿美元额度的回购,所以市场对百胜中国开始转态,百胜中国的底部比较确定。

百胜中国做到逆转的决策主要是通过降价来促销,但这其实是个很反直觉的事情,因为在餐饮消费不佳的环境下,大多数餐厅降低售价被迫价格战时,一般利润率都是受损的,而百胜中国却能做到降低售价,整体营收和利润率都增长的。当然,同店销售还是微幅下滑的,主要是靠扩店贡献营收增长,预计未来开设5000家门店能为营收贡献10%的增长。

从具体的定价促销来看,例如说已经存在了几年的疯狂星期四活动增加到两天;今年推出了早餐促销活动,9.9元咖啡+汉堡,每周末的早餐促销8件套打5折,例如说8个帕尼尼只需28块钱,平均下来就3.5元一个帕尼尼。

再到正餐时间里的定价,例如说汉堡饮料小吃只需19.9块三件套,69元三个炸鸡桶,下午茶12块钱两件套两对鸡翅等等。

若对比竞争对手,反而麦当劳近两年还在提高定价,正餐时间的新款三件套最低是24块钱,而常规套餐的三件套起码要买金卡,最低也去到将近30块钱的价格段,与肯德基相比,麦当劳在价格上已无什么优势。

百胜中国这些策略大大增加了门店运营效率,也就增加了营收额和利润,尽可能的让肯德基在每个时间都能做生意,增加更多的本土化产品,而麦当劳在这方面显然就做的没那么细致。

只能说,百胜中国更懂中国本土消费者,在中国市场做的更好。相反,肯德基在国外市场无论是店铺数量还是营收都输给麦当劳。

二、虽不起眼,但更香的小店模式

值得注意的是,便宜不是最简单粗暴的逻辑,而是百胜中国跑通了小店的盈利模型,市场看好接下来逐步复制到接下来的5000家门店中。

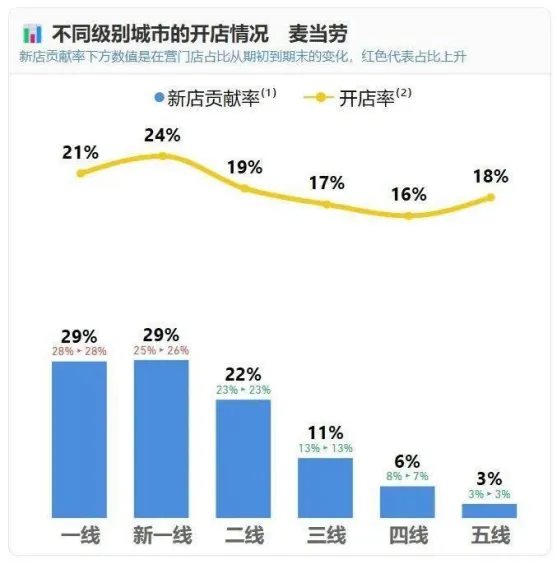

一是百胜中国发现下沉市场的门店,虽然店面不大都偏小,但反而利润率和客单价与一二线城市的大店差不多,这也是个很反直觉的事情。因为放在前几年不是通缩的环境下,若说一二线城市门店可能利润率还没四五线城市的门店好,这可能都不容易让人相信。

更何况现在是一二线城市消费在萎缩的情况下,低线城市的消费却在崛起。这一点我们之前在讨论九毛九的文章中有提到过这样的迹象,这种迹象更利于大型的连锁品牌发展,而百胜中国就是吃到这红利的一位。

具体来看,百胜中国通过直营和加盟店的方式进入下沉市场,一是开设店面更小的KFC,人工店租成本要比一二线城市更低,二是多使用自动化机器减少人员,加强整体效率。

例如说,肯德基推出了投资门槛较低的小镇mini店,店面投资不到50万元,约为传统店型的三分之一,不仅投资成本低,菜单也更加简化,只有20-30个SKU,通常只需要2年就能回本,利润率也高于大店。

以及百胜中国新推出的必胜客WOW店型,同样是更小的店面,更低的价格,更少的SKU数量,超过50%的产品用自动化机械制作。据高盛报告提到,目前必胜客WOW店型的利润率在10%以内,该模式是直接对标日企的萨莉亚,而萨莉亚的单店利润率是15-20%,新叙事是讲未来必胜客WOW店型做到跟萨莉亚净利润率一样,明年新增500家WOW店,今年内已开300家,按开店目标来看,明年大概率超过萨莉亚在中国的店铺数。

那么,说到这里大家应该都会好奇为什么只有百胜中国这样做,且能做的越来越好,给市场讲了个第二轮增长的新叙事。难道像麦当劳,汉堡王等的西式快餐品牌就无法效仿吗?

例如我们对比百胜中国和麦当劳的三季报来看,百胜中国Q3的收入和经营利润都增长了6%,虽然同店收入同比减少2%,每单均价同比减少3%,但降幅已经较Q2的-7%跌幅有所收窄;肯德基每单均价为38元,单量增长1%,管理层预计四季度维持同店单量正增长。

未来净新增的门店里,肯德基加盟店的比例将提升至40-50%,必胜客则提升至20-30%,管理层正在加速进入低线城市。

反观,麦当劳虽然新增的961家门店里有一半门店也是往下沉市场走,但中国区今年Q3的同店销售额是同比下降3.5%,抵消了其他区域带来的增长。从营收贡献率来看,三四五线新增的门店并没有为营收带来明显的增量,也就是没有百胜中国做的好。

一是肯德基麦当劳定价的原因,肯德基的定价优于麦当劳。那么麦当劳为何不降价呢,最大的可能就是如果都降价的话,这会给单店利润率带来更大影响。

这里更重要的是供应链,今年麦当劳也在试图降价降成本,但麦当劳的降价是更换供应商,在消费者眼里是降低产品质量换低价,这是让消费者不满意的。

而相反百胜中国虽然降价,但产品还是这些产品,口味并没有多大变动还便宜了,这就是最大差别。换个角度想想,若只是无脑的价格战,损害自己的利润换取营收,那其实竞争对手跟随的话,这只是个恶性循环大家都不赚钱;那如果能做到自身降价能赚更多的钱,但竞争对手无法效仿,那是最好的情况,而百胜中国就处于这个局面。

那么,即使当下的麦当劳都无法像肯德基一样推出更多的低价产品迎合消费者,那像其他更多的本土品牌也就没法打价格战了,例如华莱士、塔斯汀等。最后可能就会看到百胜中国入局低线市场时遇到的竞争压力没有想象中的大,因为成本有明显优势,当生意好,加盟商投资回本快的模式健康发展起来的时候,那其他竞争对手就面临着更大的压力。

因为对手本身就处于不怎么赚钱的情况上,例如说华莱士、塔斯汀在四五线城市隔壁开了一家肯德基、麦当劳这种降价的大品牌,若同样的价格,相信更多的消费者就会选择大品牌。

结语

总的来说,目前百胜中国处于一个比较好的发展期,一是即使逆风的餐饮环境下,也能找到适合自己的发展道路,且有8%的直接股东回报。二是当餐饮环境转好时,这或许是目前餐饮受益最大的Beta。

当然,近期也看到麦当劳似乎在推出更多新的低价产品,在这种大牌竞争之下,考虑到投资回本周期,店面成本,最后淘汰的大概率是小品牌。

本文作者可以追加内容哦 !