转载雪球Z大大的帖子

近期,西泥公布了2023年的财报,我也现场参加了公司业绩发布会,通过同管理层面对面深入交流,对西泥的战略发展规划和业务运营情况有了更加全面深入的了解,对西泥的发展也更有信心了,趁这几天西泥回调,又加了点仓。现对西泥23年业绩进行一个迟到的总结,并根据最新情况对后面几年盈利情况进行预测。

一、FY23总结

总体财务表现

FY22归属上市公司利润12.15亿,其中包含了3.08亿土地拆迁补偿,实际扣非利润9亿+;FY23年归属上市公司净利润4.21亿,其中跑马山减值2.65亿,反垄断计提1.19亿,商誉减值0.53亿,扣非利润8.5亿+,相比FY22略有减少,主要原因有二:(1)2023年国内业务受国内整体水泥供需形势持续恶化影响,下半年几乎没赚钱;(2)GLC受物流体系建设进度影响,销量不及预期。总体上FY23的财务表现差强人意。

几个亮点

( 1)国内业务方面,陕南业务表现稳定,新疆业务逆势增长,二者总计贡献了国内超过80%的利润。

(2)海外业务继续高速发展,销售额从FY22的12.4亿,增长到FY23的27.7亿,YoY 223%; 溢利从FY22的3.25亿,增长到FY23的10.14亿,YoY 312%。 海外分部的盈利已经占到了整体的75%左右,已接过大旗,成为西泥的核心利润来源。

(3)现金流保持稳定,虽然现在还在进行大规模的海外产能建设,在已偿还7亿中期票据情况下,现金流依然保持稳定,FY23 EBITDA 29.48亿,相比FY22的31.76亿,只是略有减少;资产负债率56.9%略高,管理层预测到2024年年底,随着越来越多的非洲产能产生效益,公司的资产负债率将开始逐步下降。

(4)跑马山股东欠款、反垄断罚款等历史遗留问题一次性引爆,风险得到进一步释放,2024年将轻装前行。

二、FY24业务展望

国内业务

(1)陕南和新疆将继续保持良好的市场需求和竞争格局,其中新疆23年全省水泥销量创10年新高,是目前国内供需形势最好的区域,24年新疆固定资产投资依然保持在高位,24年新疆业务将继续逆势增长;陕南重大基建项目较多,西泥在陕南处于绝对的市场主导地位,虽然24年水泥均价将同比有所下降,但动力煤价格的下跌将亦进一步降低生产成本,预期24年陕南业务将基本保持稳定。

(2)关中地区竞争激烈,但西泥在关中的核心产能配置包括1条10000t和2条5000t的大线,相信即使在激烈的竞争形势下,西泥依然能保持相对竞争优势,24年关中地区赚钱难,但要亏太多钱也难。

(3)贵州面临的供需形势较为严峻,但西泥在贵州只有180万吨产能,且重点做特种水泥,产能占比较小,对总盘子影响有限。

总体而言,24年国内水泥形势依然严峻,所幸西泥绝大部分产能所在的西北区域算是形势相对较好的,预期国内依然能收获1-3亿的利润。

海外业务

非洲人口已经超过中国,发展潜力巨大,2024年随着GLC产能的释放以及年中莱米、安集延的投产,海外业务将开始规模化的贡献利润。

(1)GLC将走向舞台中央,成为24年的盈利明星:大湖销售市场覆盖大湖区域的刚果金、卢旺达、布隆迪和坦桑尼亚西部,区域人口近5000万人,熟料大厂独此一家,水泥完全是卖方市场,水泥价格很高;大湖拥有煤矿、石灰石矿,自备发电厂,完全就是一个自给自足的循环产业园,生产成本很低;大湖配套建设了现代化的码头,并对Uvira、布琼布拉的港口进行了改扩建,自行建造的4艘共计万吨运力的货轮年初也全部到位,再加上地面Anda物流的几百辆运输车辆,大湖构建了一套极具竞争壁垒的水陆联运物流体系;大湖前期在基础设施上的高投入将在24年开始收获成果,GLC+Anda+Anjia的组合将成为2024年的盈利明星。

(2)莫桑比克海牛将量价其升,实现稳步增长: 过去三年,莫桑比克海牛实现了量价齐升;2024年,随着第一艘万吨海轮的已经到位(计划还有第二艘),莫桑比克海牛的业务将会从过去的莫桑比克南部、斯威士兰、南非,扩展到莫桑比克中部、北部及马达加斯加,24年海牛的产能利用率将再提升10个点,成为西泥稳定增长的利润来源。

(3)埃塞国家水泥Dire Dawa基地将继续挑战产能极限,贡献稳定利润:23年H2 国家水泥 Dire Dawa基地的产能利用率已经达到106%,24年将继续挑战产能极限,继续成为西泥稳定可靠的利润来源。

(4)东非之星莱米万吨线将于6月点火,下半年将和GLC一齐成为西泥盈利的双子星:作为一个人口超过1.2亿的大国,埃塞目前正大兴基建,水泥极度短缺;莱米500万吨产能将于6月点火,这将实现西泥在非洲大陆水泥产能的倍增,莱米也将下半年走向舞台中央,与GLC一起成为西泥盈利的双子星。

(5)乌兹安集延项目将迎难而上,不断夯实基础:安集延6000t将于5月份投产,由于这几年乌兹别克水泥投资过热,水泥产能激增,目前水泥价格持续走低;所幸乌兹煤炭、电力价格较低,总体生产成本不高;2024年将成为安集延水泥逐步开拓市场,不断夯实基础的一年,24年对安集延项目将不做任何盈利要求。

(6)非水业务持续向好:安哥拉24年已全面禁止石膏产品的进口,作为当地唯一的石膏生产厂商,本格拉石膏将持续向好;红星玻璃由于前期技术路线的问题,已停产超过一年,目前正对窑进行技术改造,下半年将全面恢复生产,对西泥的贡献也将由负变正。

三、FY24-27盈利定量预测

3.1 前期FY23预测结果回顾

销售额:预测值28.04亿,实际值27.7亿,误差率1.22%。差异分析:GLC由于供应链及市场策略原因,销量及售价不及预期

溢利:预测值9.71亿,实际值10.14亿,误差率4.24%。差异分析:海牛、GLC等新建产能享有较大的税收优惠。

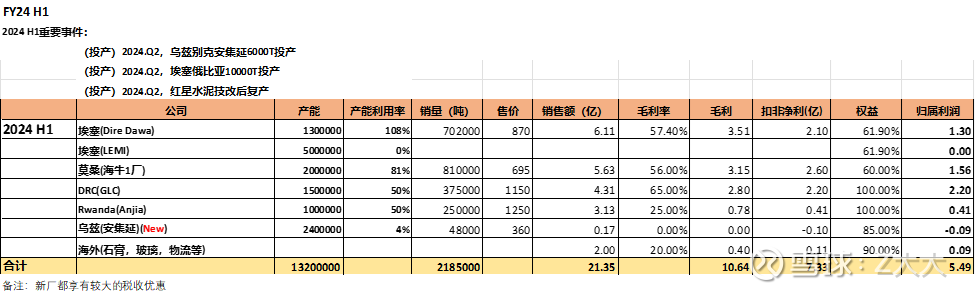

3.2 FY24 H1预测

(1)随着物流基础设施的不断完善,GLC销售将逐步放量,贡献H1的最大增量。

(2)埃塞上半年无新增水泥产能,机场、公路等重大基础设施建设对水泥需求旺盛,Dire Dawa基地将继续挑战产能极限。

(3)莫桑比克海牛的第一艘万吨海轮已经到位,将打开莫桑中部和北部市场,带来10%产能利用率提升。

(4) 随着安集延和莱米在Q2的投产,到6月底,西泥海外水泥产能将超过1300万吨。

FY24 H1预测结果:H1海外利润4.5-6.5亿,国内利润1-3亿,H1扣非总利润 为5.5-9亿。

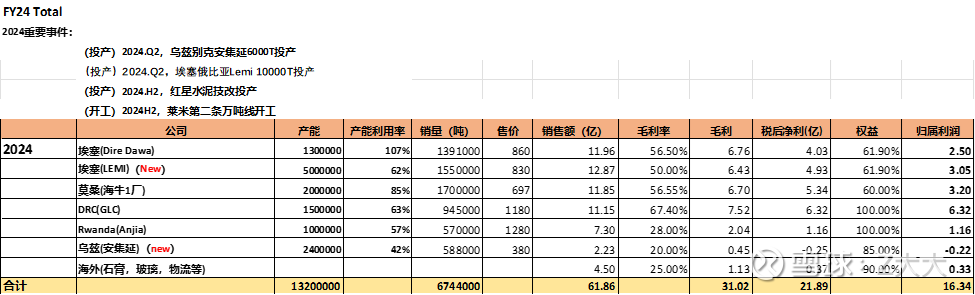

3.3 FY24 全年预测

(1)GLC将是24年真正的Stars, 随着上半年物流基础设施建设的全面完成,GLC的销售将逐月提升,贡献今年最大利润。

(2) 莫桑比克海牛作为Cash Cow,随着中、北部市场的开拓,产能利用率将再提升10%,实现量价起升。

(3) 埃塞Dire Dawa作为Cash Cow,将继续挑战产能极限,稳定贡献利润。

(4)莱米作为冉冉升起的东非之星,将在下半场闪亮登场,携手GLC成为今年的盈利双子星。

(5)到24年底,西泥海外水泥产能将超过1300万吨,销量650-700万吨。

FY24 预测结果

(1)海外利润14-18亿,国内利润1-3亿,西泥扣非总利润 15-20亿。

(2)综合考虑西泥的高成长性及港股流动性,给予8-12PE,市值120-240亿RMB。

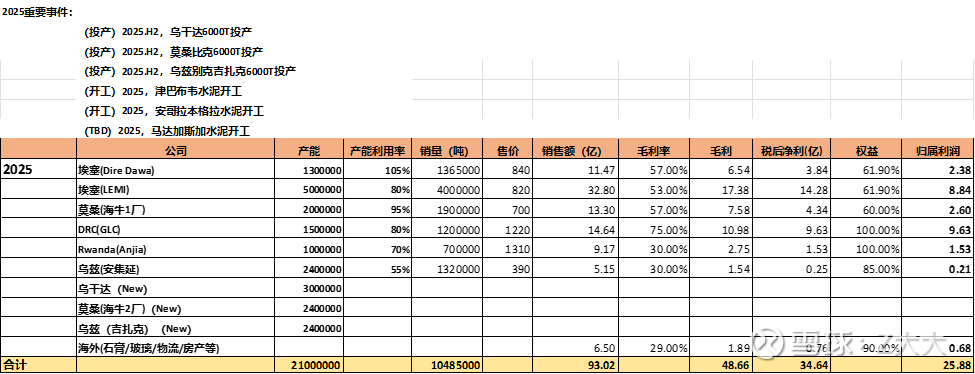

3.4 FY25 预测

(1)随着GLC凭借物流及成本优势快速占领大湖市场,GLC将实现量价齐升。

(2) 25年将是莱米的第一个完整运营的年份,东方之星500万吨的先进生产线将逐步提升产能利用率。

(3)随着第二艘海轮的到位,马普托海牛将再提高10%的产能利用率。

(4)埃塞东北部没有新增产能,Dire Dawa基地将稳定贡献利润。

(5)安集延水泥经过大半年的艰苦开拓,25年情况将逐步好转,实现小有盈利。

(6)莫罗托、楠普拉、吉扎克三大基地将于25年H2投产,贡献近800万吨现代化增量产能,来年可期。

(7)到25年底,海外水泥产能将超过2000万吨,海外水泥销量1000-1200万吨。

FY25预测结果:

(1)海外利润24-28亿,国内利润1-3亿,西泥扣非总利润 25-30亿;

(2)综合考虑西泥的高成长性及港股流动性,给予8-12PE,市值200-350亿RMB。

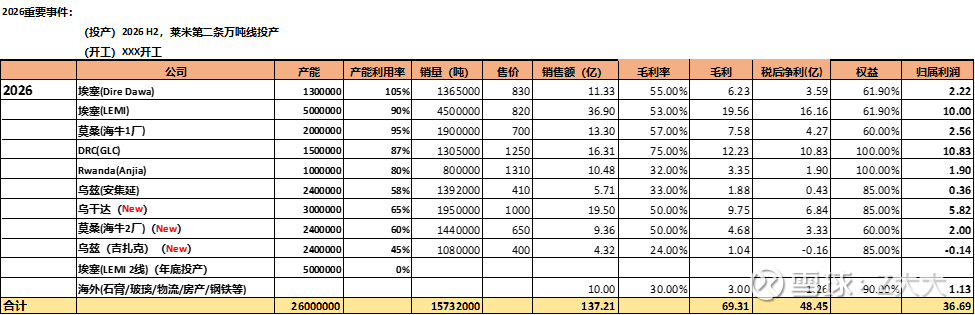

3.5 FY26 预测

(1)大湖区域依然没有新增熟料产能,GLC+Anda+Anjia将继续高歌猛进,量价齐升。

(2) 埃塞LEMI 1将继续提升产能利用率,与Dire Dawa一起,成为埃塞的Cash Cow。

(3)马普托海牛将稳定运行, 有了马普托海牛前期在中北部的铺垫,楠普拉海牛的进入市场将会异常丝滑。

(4)乌干达熟料短缺的局面将会因为太阳鸟水泥的出现而出现明显改观,太阳鸟水泥将快速占领市场。

(5)吉扎克将加入安集延的队伍,一起卷遍乌兹别克。

(6)莱米第二条万吨线将于H2投产,1000万吨产能的超级工厂将傲视东非高原。

(7)到26年底,海外产能将超过2500万吨,销量1500-1700万吨。

FY26预测结果:

(1)海外利润34-38亿,国内利润1-4亿,西泥扣非总利润 35-40亿。

(2)综合考虑西泥的高成长性及港股流动性,给予8-12PE,市值280-450亿RMB。

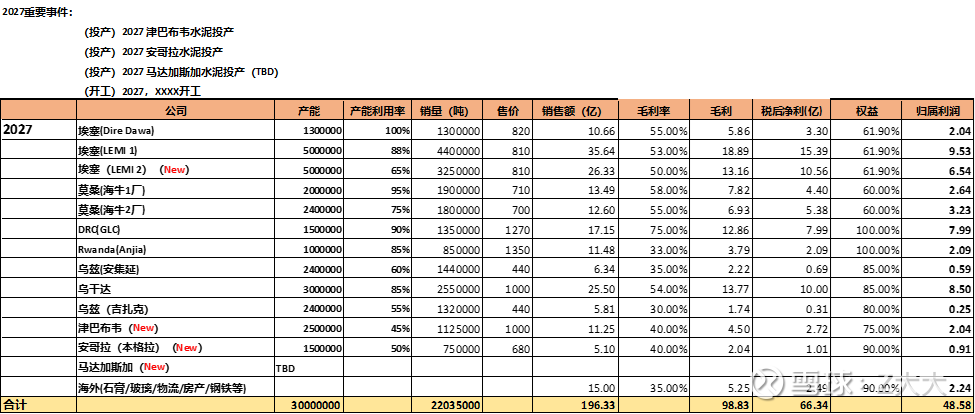

3.6 FY27 预测

(1)GLC/马普托海牛/Dire Dawa/LEMI 1将持续稳定贡献利润

(2) LEMI 2将开启完整运行的一年,有了LEMI 1的基础,LEM2将很快提升产能利用率

(3)太阳鸟、楠普拉将持续扩大市场占有率,不断提升产能利用率,实现量价齐升

(4)经过几年的内卷,乌兹别克市场开始有所好转,安集延和吉扎克的盈利能力将得到明显改善

(5)经过几年的发展,石膏、玻璃、骨料、装配式住宅、钢材、物流等非水泥业务已初具规模

(6)津巴布韦、安哥拉、马达加斯加等新产能相继投产,将继续为来年的高增长积蓄力量

(7)到27年底,海外产能超过3000万吨,销量2000-2400万吨;

FY27预测结果:

(1)海外利润48-50亿,国内利润2-5亿,扣非总利润 50-55亿;

(2)综合考虑西泥的高成长性及港股流动性,给予8-10PE,市值400-550亿。

3.7 FY28++

非洲撒哈拉以南国家人口众多,发展潜力巨大,建材工业具有很大的发展空间。 随着西泥在非洲投资的逐步兑现,西泥将有更强的资金实力继续加大在中非、东非及南部非洲的水泥及其他建材布局。

预期产能:海外水泥产能5000-7000万吨,其他:骨料、石膏、玻璃、钢构、装配式住宅等。

预期利润:10-20亿美金。

四、几个重点关切的问题

(1) 海外政治风险问题:西泥海外主要布局国家包括埃塞俄比亚、莫桑比克、刚果金、乌兹别克、卢旺达、乌干达、安哥拉、刚果布等,其中莫桑比克、乌兹别克、卢旺达、乌干达、安哥拉、刚果布皆政局稳定且同中国保持良好关系;刚果金治安情况不好,齐塞克迪总统去年底顺利连任后,政局总体上保持稳定;埃塞俄比亚是非盟所在地,也是金砖国家,虽然目前部分地区还存在地方武装冲突问题,但总体局势依然可控;目前主要对西泥有一定影响的是卢旺达和布隆迪边界的关闭,对大湖水泥的运输造成了一定的影响,目前已经找到替代运输线路;此外,西泥在海外的大部分厂都是找了当地具有相当实力的企业或个人合资建厂,也能比较方便的化解一些潜在风险。

(2) 海外价格的可持续性:非洲有超过14亿人,目前水泥总产能约4亿吨,相当部分还是设备及工艺较为落后的生产线,其中北非、南非和尼日利亚加起来又占据了60%的产能,剩余的45+非洲国家水泥总产能不足1.5亿吨,人均水泥消费量不到100公斤,发展潜力巨大;非洲很多国家特别是中部非洲国家,缺乏规模化的石灰石矿和煤矿,再加上电力短缺和极高的物流成本,这对熟料厂建设带来了很高的准入门槛,比如大湖地区预期很多年内都难以出现第二个熟料大厂,这将使得西泥主要布局的区域能较长时间内都保持较高的毛利水平。

(3) 竞争问题:目前西泥在非洲的主要竞争对手主要包括非洲跨国公司(Dangote、PPC)、国际厂商(拉豪、海德堡、Inter Cement)、印度人(Devki NCCL)、本地厂商(Derba)及中国厂商(华新),相比较而言,中国厂商的管理水平及运营效率是最高的。随着近几年中国厂商的大规模进入,欧美厂商已经开始逐步撤离,不断地出售相关资产;Dangote也将发展重心放回到西非,PPC去年也出售了卢旺达业务;华新收购在Inter Cement莫桑比克、南非业务后,在莫桑比克、南非东北部和西泥具有一定的竞争关系,由于收购的生产线都比较老旧,要改造也需时日,双方应该都期望能保持共赢关系;剩下的主要竞争对手就是印度人和各国的本地厂商,相信凭借中国人资金实力及在制造业上的超强能力,一定能保持竞争优势。

(4) 资金链问题:西泥海外投资虽然需要大量资金,但是约70%左右的资金都是通过当地银行融资的方式解决,截至23年底,西泥资产负债率56.9%,并不算太高,预期24年底就会开始逐步下降;EBITDA 29.48亿,现金流依旧稳定,还有数十亿银行授信可以随时动用,现在主要的债务就是26年下半年到期的那笔6亿美金的优先票据,利率很低只有5%,非常划算,相信随着海外利润的逐步释放,26年归还这笔票据不会太大问题,即使到时候还有缺口,也可以通过借新还旧的方式解决。

(5) 外汇问题:公司海外所布局的主要国家中,目前除埃塞俄比亚外,都没有外汇管制问题,其中,刚果金业务全是以美元结算,埃塞俄比亚项目在签署投资协议时候,政府承诺分红的钱可以正常汇出;总体上,西泥的海外业务分散在多个国家,即使某一个国家一定时间内出现汇率管制或者波动,影响也是局部的;相信随着后续进入美元降息周期,以及非洲各国的不断发展,外汇管制会逐步方式,货币贬值的压力也会越来越小。

(6) 分红问题:2018年至今,公司保持了每年分红的传统,即使在今年海外产能建设需要大量资金的情况下,依然维持了30%的分红率。张主席在业绩会上也表示会持续分红以回报投资者,随着未来西泥资产负债表的改善,很大可能能进一步提升分红率。

五、非洲水泥企业估值参考

Dangote

基本情况:非洲水泥龙头企业,拥有5200万吨水泥产能,其中3530万吨位于尼日利亚,1670万吨广泛分布于泛非国家。

FY23 财务指标 :水泥销量2728万吨,Rev 128亿,净利润26.5亿,市值670亿RMB,PE 23.5 。

BUA

基本情况:尼日利亚第二大水泥厂商,非洲成长型水泥的代表企业,在尼日利亚拥有两座超级工厂,2023年水泥产能1100万吨。

FY23 财务指标: Rev 26.7亿,净利润4.04亿,市值280亿,PE 69。

Dangote和BUA的主要水泥产能都在尼日利亚,加上尼日利亚拉法基,尼日利亚的水泥总产能近6000万吨,算是目前非洲相对不太缺水泥的国家。2023年,Dangote尼日利亚业务受汇率和通胀的影响有所下滑,但泛非业务实现了超过100%的高速增长;BUA的模式实际上和西泥在埃塞Lemi的布局很像,都是超级工厂模式,埃塞1.2亿人口,目前有效水泥产能才800万吨,单埃塞一个国家,西泥就有巨大发展空间,更不用说人口超过1亿,矿产资源极其丰富,2023年水泥销量还不到300万吨的刚果金,它的潜力就更大了。主要依靠尼日利亚业务,就支撑起了Dangote和BUA的数百亿市值,非洲巨大的发展空间,加上中国人优秀制造能力,西泥在非洲具有更强的竞争力和更大的成长空间,理应给予更合理估值。

总结:非洲有超过14亿人口且仍然快速增长中,人均水泥消费量极低,非洲大基建对建材的需求巨大。西部水泥主动出海,全面拥抱非洲大基建,已在非洲多国布局大量先进产能,正朝着真正意义上的跨国水泥集团稳步迈进。西泥目前53亿港币的市值,完全没有体现其在非洲几千万吨先进水泥产能布局的巨大发展前景。拥抱优质资产,做时间的朋友!

$西部水泥(02233)$

本文作者可以追加内容哦 !