很多小伙伴都听过或经历过A股的年末行情,其实债市也有“年末行情”一说。每年年底由于政策博弈、资金面、配置盘开门红等因素,债市通常会出现一波季节性交易行情。

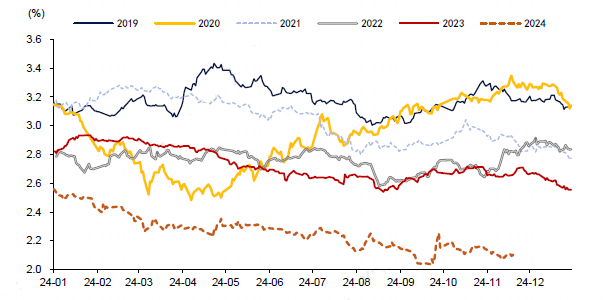

统计2019年以来的债市表现可以发现,每年债市的“年末行情”都比较明显。以十年期国债收益率为例,在12月均出现不同程度的下行(债券收益率下行,债市走强)。

2019-2023年12月利率通常季节性下行

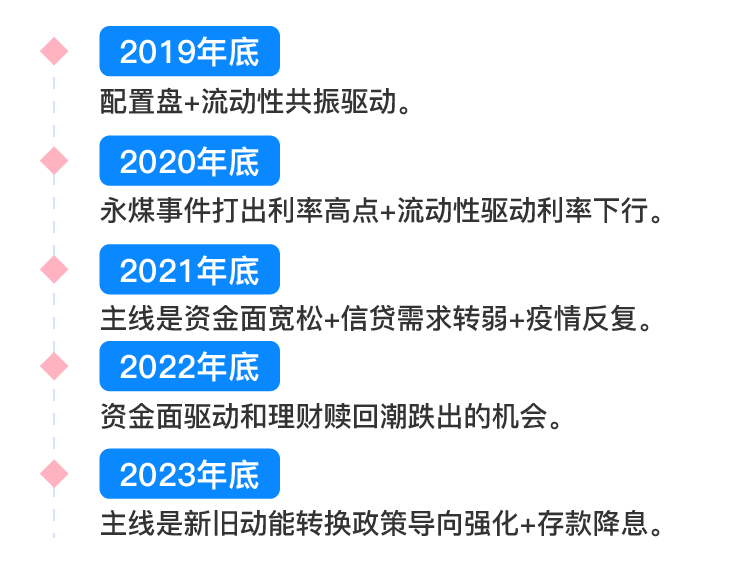

债市年末行情有其驱动因素:

华泰证券总结了2019年以来债市“年末行情”出现的共性:

1)基本面不一定走弱

比如2019年底是库存周期磨底阶段,当时12月PMI逆季节性回暖。原材料、产成品库存指数分别回落0.6、0.8个百分点,连续两个月处于被动去库存阶段。如果不考虑后续的疫情冲击,当时市场对基本面的情绪是偏乐观的。

2)政策博弈是关键变量

每年的12月市场都会非常关注政治局会议和中央经济工作会议给出的稳增长信号。但一方面两大会议不会发布具体政策工具,另一方面近几年政策基调都是以稳为主,因此常常会在力度上与市场出现一定预期差,给债市带来做多机会。

3)资金面是年末行情的重要驱动

2019年以来的五轮年末行情,均离不开偏松的流动性环境。

经验上,受金融机构“跨年”、流动性考核、MPA考核等因素影响,年末往往是资金面较为紧张的时间,但央行往往会“如约而至”提供流动性对冲。可以看到除了2023年,每年12月中旬后资金利率都出现了一波陡峭式下行。

4)供给淡季,叠加配置盘和交易盘“抢跑”

利率债供给有典型的季节性特征,由于赤字审议等流程原因,每年11月-次年2月都是政府债供给的低点。因此对于保险、银行自营等配置盘而言,年底倾向于“抢跑”以储备资产,为次年“开门红”做准备。

首先,基本面现实或仍在“波浪式运行”之中,政策预期较10月份有所回摆,从“持续主动发力”变为应对外部冲击的“被动对冲发力”,预计市场可能会积极博弈12月会议的预期差。

其次看供求端,今年底的一大关注点在政府债。上周地方债发行结果整体较好,在银行提前安排头寸+后续央行降准配合之下,本轮地方债供给风险或整体可控。

另一个关键的需求力量来自理财,理财规模回升也是积极因素。Wind数据显示,截至11月17日,理财总存续规模约为29.6万亿元,逐渐回补了9月之后的赎回缺口。理财并非超长债的配置主力,但随着信用债利率的下行,欠配力量在比价效应之下也可能会向长端利率债外溢。

最后,年底央行降准是年末行情信心的一个关键来源。目前降准时机可能基本成熟,降息或不急于在年内落地。但利率下行空间或预计不大,在供给高峰中寻找增持机会。

综上,由于政策博弈、理财增配、央行降准等积极因素,债市今年年末行情或仍可期。从中长期看,债市的资产配置价值或更值得关注。

债券是收息资产,主要且确定的收益来源是票息收益,理论上可视为“赚取货币时间价值”的投资品种,是资产配置重要的底仓资产。股债之间存在一定的“跷跷板”关系,若将两者巧妙搭配,有机会实现1+1>2的效果。

在股市整体表现不佳或持续调整时,债基或可助力震荡期保存“实力”,分散风险,降低组合波动。股债同涨时,两者搭配有望同时把握两个市场的机会,拓宽收益来源。

万得全A、中证全债、万得中长期纯债型基金指数表现 2004年-2023年

债券基金也会出现不同程度的波动,但通常回撤较小且修复周期短,展现出良好的“抗震属性”。特别是纯债基金“抗震”效果较显著。

Wind数据显示,截至今年10月31日中长期纯债基金指数近十年最大回撤仅2.71%(相当于近十年最大跌幅仅为2.71%),是同期万得全A最大回撤的1/20都不到。

纯债属性、不投股票,融通稳鑫90天持有期债券正在发行中。

融通稳鑫90天持有期定位介于中长期纯债和短债之间,通过设置90天的持有期,在策略上保持偏中短久期,降低市场波动对组合净值的影响。

该基金以信用债投资为主,聚焦中高等级信用债,AAA品种占比不低于50%。同时,依托内部严格的信用评级体系,规避组合的信用风险。

在投资上,会重点关注选择经营相对稳健、现金流状况良好行业的发行主体,如金融、公用事业等,考虑银行二级资本债等具有较高信用溢价的品种。

其次,在市场机会比较明确时,利用小部分仓位去做利率债的波段交易,增厚组合收益,包括国债、政金债或流动性比较好的地方债。

黄浩荣具有10年证券/基金行业从业年限,其中7年公募投资管理经验,历经债市牛熊,固收投资管理经验丰富。当前在管公募基金,任职回报均为正收益。

融通稳鑫90天持有期债券,纯债属性,远离股市,欢迎大家关注!

$融通稳鑫90天持有期债券A(OTCFUND|022348)$

$融通稳鑫90天持有期债券C(OTCFUND|022349)$

本文作者可以追加内容哦 !