香港万得通讯社报道,在过去的15年里,美股表现优异。据一些世界上最大的投资银行称,这种情况在2025年不太可能改变。不过,从历史数据看,华尔街投行的一致预期与市场走向并不吻合。

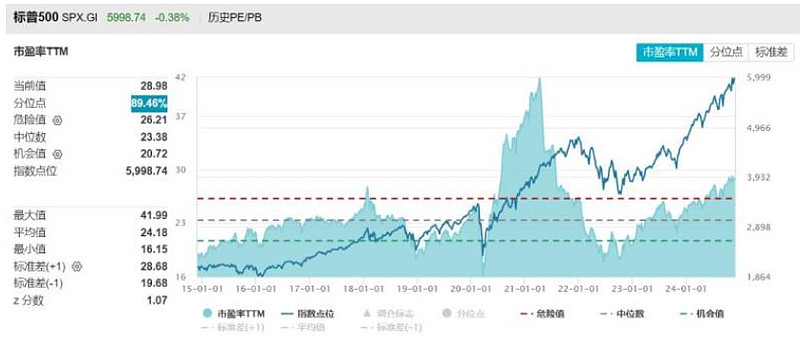

Wind 数据显示,标普500指数当前市盈率为29倍,比过去5年的均值高出9.0%。

美股市值在全球股市中的占比攀升至2001年底以来的最高水平,占全球股市市值50%以上。

尽管如此,德意志银行、高盛集团、瑞银集团、巴克莱银行、法国兴业银行和摩根大通的团队都建议投资者明年把重点放在美股。

“机遇大于风险”

兴业银行的策略师Albert Edwards最近甚至引用了一个曾经流行的首字母缩略词“TINA”,代表“别无选择”,来描述华尔街认为美国股市似乎是唯一的选择。

摩根大通的Lakos Bujas在一份报告中表示:“在2025年政策变化的背景下,美股也可能会面临动荡和波动加剧,但机遇可能大于风险。”

尽管Lakos Bujas也认为日本股市看起来很有吸引力,但他对欧元区和广泛的新兴市场前景持悲观看法。

大多数看涨的华尔街策略师都吹捧美国最大公司拥有诸多优势,认为卓越的盈利增长可能会继续推股价,并证明最近推动估值走高的多重扩张是合理的。

巴克莱银行首席美国股票策略师Venu Krishna在接受采访时表示:“美股的盈利预期相当健康,盈利力量的支点仍然集中在大型科技公司。”

瑞银团队表示,“美国股市的积极财富效应高于其他国家,因为家庭股票所有权远高于其他国家。”德意志银行的策略师最近公布了标普500指数到2025年底达到7000点的点位,这是华尔街较为乐观的预测之一。

下一任美国政府对企业减税和放松管制的偏好,可能有助于进一步提高公司盈利,同时通过更多的赤字支出来也会进一步提振经济。

美股明年可能出现板块轮动

大多数人预计,随着投资者越来越多地分散对2023年和2024年主导市场的大型科技股的投资,市场领导地位的转变可能会带来最大的机会。包括由Dubravko Lakos Bujas领导的摩根大通全球市场战略小组在内的许多人认为,美股的金融和公用事业板块是潜在的受益行业。

即2025年引领市场走高的行业和公司可能与投资者在2023年和2024年所习惯的有所不同。Lakos Bujas表示,行业、风格、主题和国家之间的不均衡表现可能会创造一个选股市场。

2024年下半年,随着更多行业加入反弹,这一趋势已经开始显现。在围绕特朗普放松管制议程的预期推动下,金融股甚至比信息技术板块提前上涨。

华尔街共识并不可靠

值得注意的是,华尔街对未来一年股市趋势的预期很少能实现,尤其是在共识如此强烈的情况下。至少,2023年的情况就是这样,当时美国股市的牛市出现的速度比许多专业人士预期的要快得多。

Spectra Markets总裁Brent Donnelly表示,目前所看到的未来一年的大部分推断,投行们似乎是在描绘2024年下半年已经发生的事情。

这可能意味着,真正的机会等待着那些愿意违背共识的人。

低估值市场也被看见

美国最大公司的高估值,以及对华盛顿即将出台政策议程的质疑可能会使反弹偏离轨道,或至少带来更多波动。美国国债收益率的上升也让一些人感到紧张。

摩根大通资产管理业务团队首席全球策略师David Kelly等认为,外国市场的低估值太令人信服了,不容错过。

摩根大通的Lakos Bujas也承认,由于估值差距巨大和全球前景不断变化,到2025年晚些时候,低估值市场可能会迎来转机。

来源:Wind

$纳斯达克100ETF(SZ159659)$$标普500LOF(SZ161125)$$道琼斯ETF(SH513400)$

本文作者可以追加内容哦 !