钢铁、煤炭和有色属于传统正宗的周期股,其利润随着大宗商品的价格呈现周期性的波动;而高速公路、水电和电信则被视为价值股,业务发展稳定,产品价格和利润波动较小。

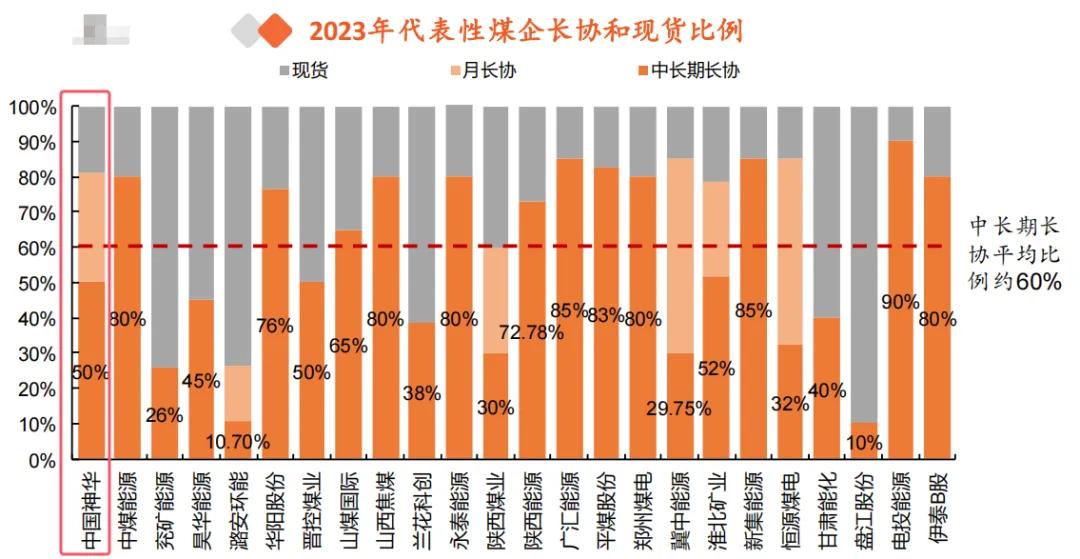

中国神华作为煤炭板块的龙头公司,虽是以煤炭作为核心收入,但是通过四级价格销售体系(年度长协价、月度长协价、现货价和坑口价),大幅减缓了煤炭价格波动对利润的影响。并通过相关多元化的资产配置,向下游可对冲煤价波动的电力业务发展,还积极布局经营稳健的铁路和港口,以及体量较小的航运和煤化工,这种资产配置方式进一步熨平了其利润的波动程度。

因此我个人更倾向于把中国神华当成价值股对待,本篇就从“资产配置”的角度去分析一下中国神华。

一、神华的煤炭

1.1、资源分布及储量

煤炭是公司的核心业务,由于公司有电力公司和铁路运输公司,内部交易会重复计算收入,就会有抵消项,公司在抵消前的煤炭收入占比79.66%,毛利占比71%,抵消后煤炭板块收入占比64.55%。

公司煤炭矿井主要分布在内蒙古和陕西两个产煤大省,目前拥有六大矿区:神东矿区、准格尔矿区、胜利矿区、宝日希勒矿区、包头矿区以及新街矿区。其中神东矿区是核心,其煤矿埋藏浅、煤层较厚,千万吨级的煤矿有8个,具有规模效应,其开采成本在煤炭上市公司中属于最低等级。

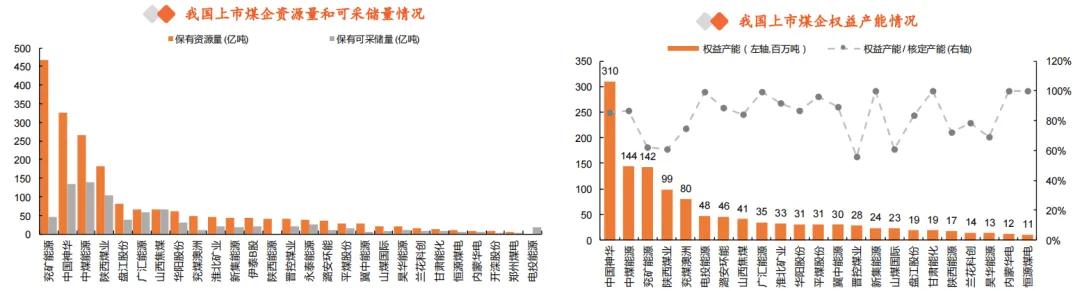

除了成本低外,保有可采储量153.6亿吨,也是最大的,可采40+年,还会陆续勘探新的煤矿,增加储备,也可以变相看成永续经营。

1.2、煤炭销售价格体系

中国神华的煤炭销售分为年度长协、月度长协、现货和坑口,2024年三季报长协占比85.6%,具体数据见下表。

公司通过四种价格销售体系,可以很好的平滑价格波动,

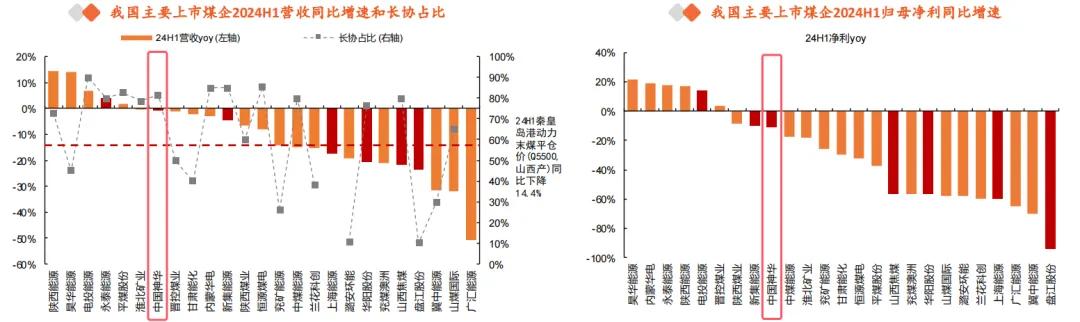

比如2023年公司现货价格跌幅17.5%,但是现货占比低,年度长协只跌了2.9%,公司综合销售价格跌9.3%,净利润下跌14.3%,比那些动辄30%-50%的跌幅优秀多了(神华主产动力煤,动力煤是管制煤由政府定价,长协占比高利润波动小;焦煤属于市场煤,由供需定价,即便长协占比高,利润波动也大)。

1.3、成本分析及未来增量

打开中国神华的年报看成本构成,披露的很详细,构成也具有一致性,在这里想跟其他上市公司说一声,好好学习神华的财报披露。

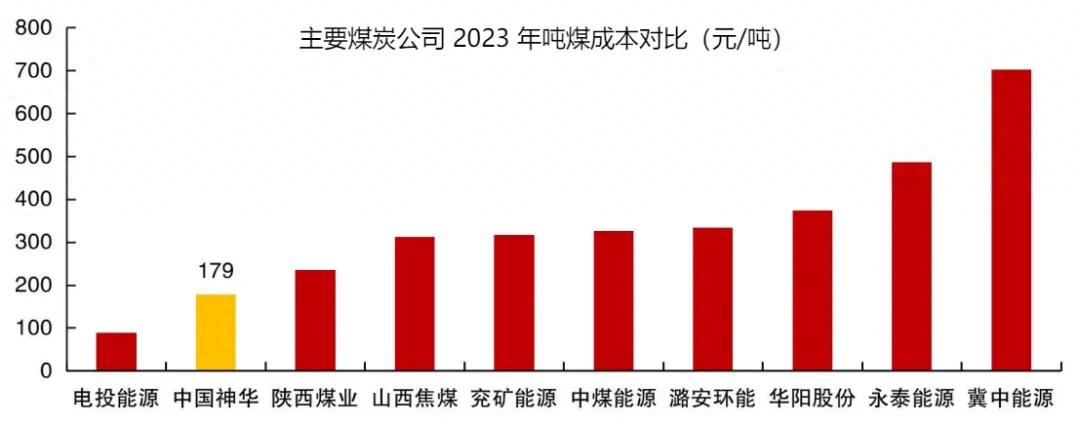

从成本构成上看,都是很刚性的,要想降成本难度很大。2024年自产煤成本的经营目标是增长10%,成本将达到197元/吨,还有后期的在建转固会增加折旧摊销费用,按照200元/吨的成本和目前的产量计算,净利润在2023年基础上会减少68亿元((200-179)*3.245=68,增加的成本基本上就可等同减少的净利润)。

目前在建的核心是位于内蒙古自治区鄂尔多斯市伊金霍洛旗的新街一井、新街二井,产能各800万吨,合计1600万吨,较优质,但只有60%权益。

2023年发了2份公告,一是购买集团公司产能为1600万吨/年的煤矿,资产质量没有披露;二是购买大雁矿业(产能1070万吨/年)和杭锦能源(无在产产能,在建产能1000万吨)100%股权,但是这两个收购的矿净资产都是负的,质量不高。

再根据2023年年报披露的参控股公司的净利润数据,简单测算了一下,神东煤炭公司的单吨净利润有108元。假设在建的新街一井二井利润也有这个水平,按照60%的权益1600万吨产能将增加归母净利润10亿,但由于成本未来会上涨更多一些,未来公司的煤炭利润在当前价格的情况下会小幅下降。假设煤价跌回到2019年前后的水平,由于公司的长协占比高,净利润预计还是能够保持在400亿左右。

二、神华的电力

公司第二大业务便是电力,2023年在抵消前的收入占比26.94%,毛利占比12.69%,抵消后的收入占比24.9%。

截止2024年三季度,装机容量44939兆瓦,其中火电43244兆瓦,公司以火电装机为主占比96.23%;还有950兆瓦燃气机组,125兆瓦水电,620兆瓦光伏(下图显示2019年装机量下降,是因为当时神华集团与国电集团重组,中国神华转让了近一半的机组给国电电力)。

2023年公司发电耗用煤炭9380万吨,内部采购煤炭7460万吨,占比78%,价格为525元/吨;而公司发电的燃料成本是544.14亿元,那外部采购的1920万吨的价格就是794元(火电盈亏平衡煤价是715元);假设全部外采,则燃料成本增加200亿,发电成本将达到906亿,而燃煤发电收入才833亿,意思是如果燃煤全部外采会亏钱。

2023年年报披露,在建的火电机组有6800兆瓦,核准2640兆瓦(火电机组一般2年左右的建设期),投产后将新增9440兆瓦,将在2023年基础上增长21%。假设火电机组年发电5200小时,厂用电率5.1%,可上网466亿度电,按照度电毛利50元/兆瓦,则在建及核准的机组将增加毛利近24亿,2023年发电毛利156亿,将增长15%,电力业务也不会带来多少利润增量。

三、神华的其他业务

3.1、铁路、港口、航运业务

铁路和港口基本上是政府定价模式,不会轻易涨价,但是成本端比如人工和物料等会上涨,铁路和港口的毛利率在下滑,但是现金流很稳定;航运属于市场化定价,利润随运价变动波动较大,体量小对公司影响不大。

3.2、煤化工业务

公司煤化工业务为包头煤化工煤制烯烃项目,主要产品包括聚乙烯(生产能力约30万吨/年)、聚丙烯(生产能力约30万吨/年),这两个产品在国内的需求量还是很大,基本上不会亏钱,只是规模较小,对公司利润贡献有限。

四、总结

截止2024年三季度,资产负债率24.1%;账上现金1651亿,有息负债417.37亿,有息负债率6.4%,这个负债率在煤炭板块是最优秀的。

近几年利润很好,赚的钱一直在降低有息负债,2018年财务费用有41亿,今年三季度财务费用只有1.44亿(利息收入21.28亿,利息费用21.16亿),节约了不少钱。

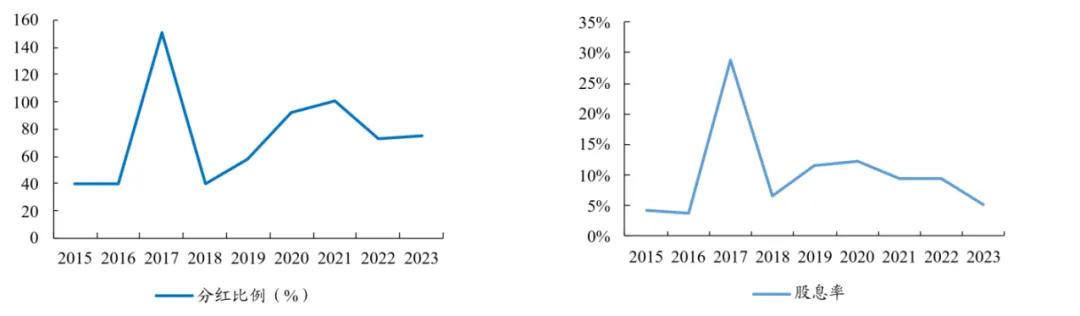

公司在分红上也是大大方方的,2023年分红率高达75%,目前A股股息率有5.74%,港股有7.59%。

公司通过长协销售降低煤炭价格波动,下游的电力业务又跟煤炭板块形成一定的互补,还有现金流强劲的铁路和港口业务(体量很小的航运和煤化工,算是公司业务的补充,不会拖后腿也不会有亮眼的表现),使得未来利润表现会更加稳健一些。

经过前面的测算,神华在煤价不涨的情况下未来的增量利润很小,就算煤价跌倒2019年左右,公司也还有400亿左右利润,按照目前的分红比例,A股也差不多还有4%的股息率(港股更高),综合来看在当下这种无风险收益率低的环境下,我认为神华是一只价值股。此外做投资也要像神华一样注重资产配置,可以平滑波动,降低风险。

本文作者可以追加内容哦 !