前两天,一个关注很久的朋友,在后台留言,说现在市场太分化了,应该去追科技,还是潜伏低位的消费板块呢?

从9月24日以来的走势看,市场整体的表现很不错,万得全A的涨幅接近30%,还是非常猛的,A股很久都没有这样涨了。不过呢,各板块的分化却非常的大,并不是同涨同跌的,属于是结构性行情。

自然的,如果买到了市场的主流板块,比如像半导体、消费电子等科技板块,真的就是一顿猛涨,赚钱效应杠杠的。但如果,手上拿的是消费、医药、白酒这些板块,那可能就比较难熬了,确实是没怎么涨。

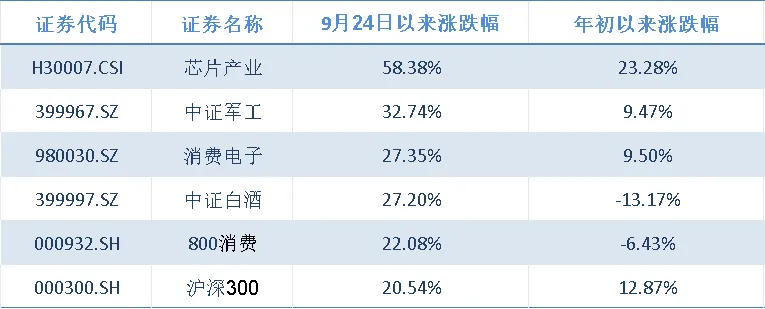

统计了一下,

截至11月28日,芯片产业指数从9月24日以来的涨幅超过了58%,如果要不是最近回落了一些,最高的涨幅甚至超过了80%,涨幅确实是够猛的。与芯片行业类似,军工、消费电子这些行业,近期的涨幅也是同样比较大。

不过,在这个区间之内,消费和白酒的涨幅就要低的多,中证消费的涨幅只有22%,和沪深300的涨幅,今年的收益仍然还是负的。

数据来源:wind,截至2024.11.28

这个收益差距,确实是很大。

如果说,此前拿了比较多的消费主题基金,那肯定会很着急,心里也是很煎熬的,相当于是在消费里面躲牛市了,尤其是看到其他板块蹭蹭往上涨,心态就容易爆炸,估计是吃不进饭、睡不着觉。

那么,现在要如何选呢?

是去追科技,还是继续留在消费呢?说实话,这个还真的不好回答,没有一个标准答案,关键还是看自己需要啥。

如果风险承受能力高,是经验丰富的趋势交易者,去追科技板块也没啥问题,“喝最烈的酒,骑最烈的马”,但要做好挨打的准备,因为一旦回调,跌幅会比较大。当然,如果不想承担过多风险,在消费板块守着等风来,也能吃到肉。

从过去的经验来看,如果是大牛市的话,所有的板块最后都会轮动到,而且涨幅也是差不多的,就是先涨还是后张的问题了,其实就是要耐心等待。比如说,今天大盘突然大涨,消费板块也是跟着一起爆发,板块内好几只个股涨停,中证消费指数也是大涨近2%,表现也是很不错的。

消费为何适合潜伏?

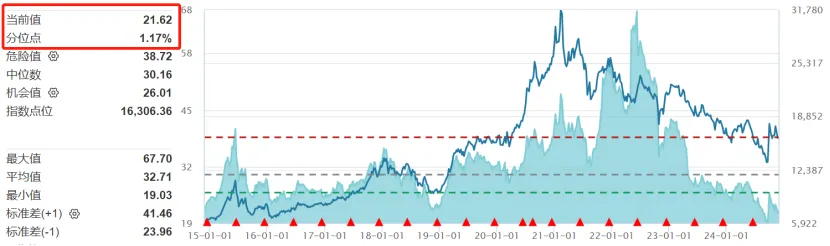

首先,是消费的估值低。从投资的角度来说,便宜其实是最大的利好。在过去三年,消费板块的跌幅是很大的,中证消费指数最大的跌幅超过了56%,属于是最惨的几个行业,真的是跌回姥姥家了,几乎跌回到2019年起点的位置了。

自然的,因为指数大幅下跌,估值也是大幅缩水,已经非常便宜了,中证消费指数目前的市盈率只有21.62倍,大大低于平均值,比2018年熊市最低点还要低,处于近十年以来的3%历史百分位,投资性价比很高了。

数据来源:wind,截至2024.11.28

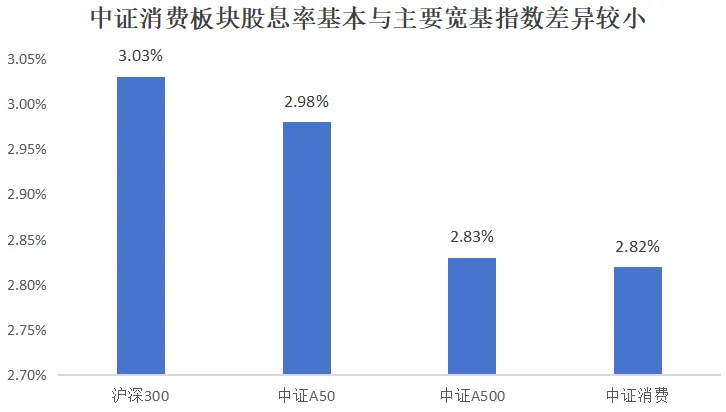

当然,如果从股息率角度来看,因为前几年的大跌,再加上很多企业加大了分红,目前消费板块的股息率也很高了,感觉都不像是成长板块了,反而像是高股息板块思了。目前,中证消费指数的股息率2.68%,与中证A500的2.69%相差无几,和沪深300、中证A50的股息也差不多。

数据来源:wind,截至2024.11.28

其次,消费是政策支持的重点方向。当然,估值高低与短期涨跌,其实没有必然的关系,低了还可以更低,如果想要股价上涨的话,需要有催化剂,行业的基本面和政策这两因素,是最为常见的催化剂了。

消费是拉动经济的三驾马车之一,和投资、出口一样重要。大家应该也注意到了,国家为了刺激经济增长,出台了很多提振消费的政策,比如满减消费券、家电以旧换新、新能源车补贴、设备更新等,力度还是很大的。

很明显的,因为有大量的政策支持,最近消费也有了复苏迹象,行业出现了明显的边际改善。从10月份的数据来看,我国社会消费品零售总额同比增长4.8%,增速比9月快1.6个百分点。

此外,由于懂王的再次当选,“川普交易”是现在大家最关心的话题,尤其是提高关税,这对国内的出口可能不利,但对消费行业可能是利好,未来国内的政策会更加侧重内循环,支持消费的政策自然也会更多,这是有利于行业复苏的。

也就是说,前一段时间,虽然消费涨的比较少,大家也不用太着急,可以继续潜伏或者逆向布局,毕竟现在估值很低,有比较高的安全边际,现在又有大量的消费支持政策,催化剂还是很多的,慢慢等风来就可以。

可以提前布局消费基金

在具体的投资标的上,除了消费指数基金之外,孙伟管理的泉果消费机遇混合(022223),是值得大家重点关注的基金,适合当前去提前布局消费板块。

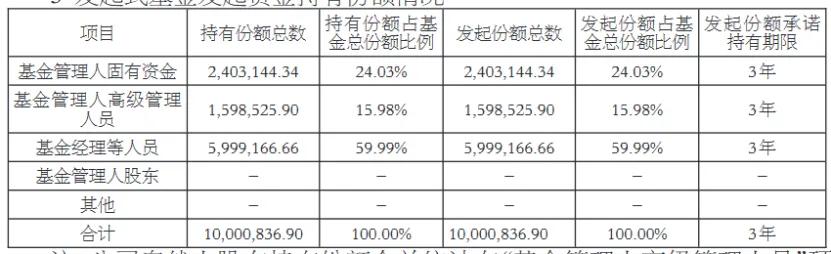

基金经理和基金公司的跟投情况,是投资信心的重要表现。如果跟投量大,那说明自身对未来是比较有信心的,从公告数据来看,由于是发起式基金,成立的份额全部由孙伟、泉果基金自有资金和公司高管买的,还承诺会至少持有3年的时间,显示出泉果基金内部对这只产品还是很有信心的。

数据来源:基金公告

当然,有信心是一方面,最后能不能做好,其实又是另一方面的事情,因为从“想要”到最后真正“做到”,这之间存在一条很宽的鸿沟,比如说能力、经验、时机等。在消费这个领域,孙伟可以说是投资经验比较丰富的一个基金经理,过往的管理业绩表现,其实是一个很好的佐证了。

以东方红睿满沪港深混合为例,这也是孙伟管理的最具代表性的一只产品,配置以大消费板块为主,过往的历史表现是很优异的。数据显示,从2017年1月10日至2023年6月3日,在孙伟管理期间,这只基金实现的总收益为125.25%,同类排名前11%;同期业绩基准仅为10.70%,睿满沪港深相较业绩基准超额收益达114.55%,超额收益可以说是非常的高了。(数据来源:wind)

年度表现来看,从2017年至2022年的六年内,在孙伟管理的每一个完整年度,东方红睿满沪港深混合都跑赢了沪深300指数,超额收益显著。与此同时,在2017、2019、2020年的上涨行情中,呈现出更好的进攻性;同时,在2018年熊市下跌中,跌幅要小的多,展现出了比较好的防御能力。

数据来源:基金报告、wind

做过组合投资的人就知道,要想保持业绩的锐度,就需要个股的保持集中度,甚至是去“参与抱团”,但这又会带来一个严重的后果,业绩的波动和回撤会很大。如果想要实现“上涨有超额,下跌能防御”,就需要远离热门行业,做深度的个股挖掘。

分析孙伟过往的持仓,他属于不抱团、远离热门的基金经理,业绩主要来源于个股的挖局。我们都知道,白酒是消费板块热度最高的子行业,但孙伟的配置是比较低的,任职期间东方红睿满沪港深对白酒的配置从未超过5%,组合主要分布在预调酒、啤酒、运动服装、家居、食品等细分子行业。

也就是说,与聚焦白酒的消费基金经理所不同的是,孙伟的持仓是比较分散的,行业覆盖面较广,更多依靠挖掘个股来获得超额收益,追求的是“非共识的正确”,这种相对广发的能力圈,在新消费崛起的背景之下,其实是相对有利的,是能够较好的挖掘到行业变迁下的投资机遇,比如潮玩、宠物、演唱会、美容保健等。

综合来说,目前消费板块处于估值底部,又有政策支持,是适合做低位潜伏的板块,可以耐心的“等风来”,像孙伟管理的泉果消费机遇发起式基金(022223),不仅基金经理和基金公司自己跟投并锁定三年,而且也由大消费行业专家孙伟管理,是投资消费板块比较好的标的,值得重点关注。

风险提示:市场有风险,投资须谨慎,基金投资不保证本金不受损失,不保证一定盈利,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。

#消费赛道持续活跃,投资机会来了?# #炒股日记##牛市旗手大涨,赚钱机会如何把握?#$泉果消费机遇混合发起式(OTCFUND|022223)$$易方达蓝筹精选混合(OTCFUND|005827)$ $招商中证白酒指数(LOF)C(OTCFUND|012414)$ @天天精华君 @天天基金创作者中心

本文作者可以追加内容哦 !