Nvidia Corp. (纳斯达克股票代码:NVDA )的销售额和利润超出了投资者的预期,但市场对该公司收益的反应并不像过去那样积极。在我看来,这可能表明 Nvidia 的业绩在短期内出现了疲态,我认为这为投资者提供了加倍投资的机会。

上个季度,Nvidia 的销售额同比几乎翻了一番,而且这家 GPU 先驱的利润仍在大幅增长。

Nvidia 的 Blackwell 主题数据中心 GPU 预计将于第四季度发布,这应该会推动该公司未来的销售,并为 Nvidia 的股票提供急需的催化剂。

在我看来,最近的下跌对于长期投资者来说是一个买入机会,而且我认为随着 Blackwell 销售数据即将公布,投资者将重新燃起对 Nvidia 的热爱。

我的评级历史

我对 Nvidia 的看好是由一系列因素支撑的,包括强劲的销售增长、高毛利率以及 GPU 升级的潜力,即未来的数据中心将在每个集群中包含更多 GPU(可能是数百万个)。这为 GPU 先驱提供了销售和利润增长的催化剂。

尽管 Nvidia 的业务增长有所放缓,但 Blackwell 的大幅销售潜力使其股票值得“买入”。

Nvidia 25 年第一季度:利润强劲增长,即将推出的 Blackwell 是催化剂

Nvidia 优异表现的主要推动力再次来自数据中心行业,该行业在 GPU 面市后便迅速从 Nvidia 手中抢夺而来。

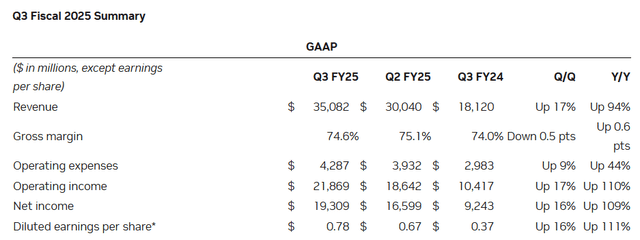

人工智能的不断发展,得益于对大型语言模型数十亿美元的投资,而 Nvidia 的 GPU 正是其中必不可少的,这也成为这家 GPU 公司持续增长的催化剂:2025 年第一季度,Nvidia 的销售额同比飙升 94%,达到 351 亿美元,创下了公司历史上前所未有的季度纪录。

销售额的激增主要与 Nvidia 交付给数据中心的 GPU 有关。该部门在 2025 年第一季度的销售额高达 308 亿美元,占总销售额的 88%,同比增长 112%,是 Nvidia 所有部门中增长最快的。上一季度的销售额增长了 122%,而数据中心销售额在 2025 年第二季度同比增长了 154%。

不幸的是,Nvidia 的销售因此略有放缓,这可能是投资者没有像前几个季度那样积极反应的一个原因。

话虽如此,值得注意的是,Nvidia 的利润增长速度快于其销售额:2025 年第一季度其总销售额增长 94%,而其每股利润同比增长 111%。

2025 财年第三季度摘要(Nvidia 公司)

根据 GAAP 水平,Nvidia 的毛利率目前为 75%,环比仅略有下降,下降了 0.5 个百分点。利润率是 Nvidia 定价实力的关键指标,我预计 Blackwell GB200 AI 服务器的出货量增长将对 Nvidia 2025 年的利润率产生积极影响。

GPU 加速计算显然为 Nvidia 提供了巨大的收入提升机会,尽管 GPU 公司在销售增长方面遭遇了一些减速,但我总体上对 Nvidia 在 Blackwell 芯片销售方面的潜力仍持乐观态度。

美国数据中心 GPU 市场正在扩大,这种增长既持续又加速,这就是 Nvidia 的 Blackwell 芯片的作用所在:Blackwell 将在第四季度发货,预计 2025 年第一季度的销售量和出货量将迅速扩大。

我预计 Nvidia 可以在 2025 年销售 200 万片 Blackwell 芯片(每季度约 50 万片),这将带来数十亿美元的增量销售额。

该公司首席执行官今年早些时候表示,他预计将以每片 3 万至 4 万美元的价格向数据中心出售该芯片,这将相当于 600 至 800 亿美元的增量销售额,仅 Blackwell 一家就能在明年为 Nvidia 的银行账户带来收入。不过,其中一些销售额将取代现有的 H100 销售额,后者是 Nvidia 目前的主要 GPU 产品。

话虽如此,Nvidia 有望在 2025 年实现销售额和利润的大幅增长,尽管投资者已经意识到这一点,但该公司的股价对 Nvidia 的收益反应平淡。另一方面,这创造了买入机会。

技术图表情况

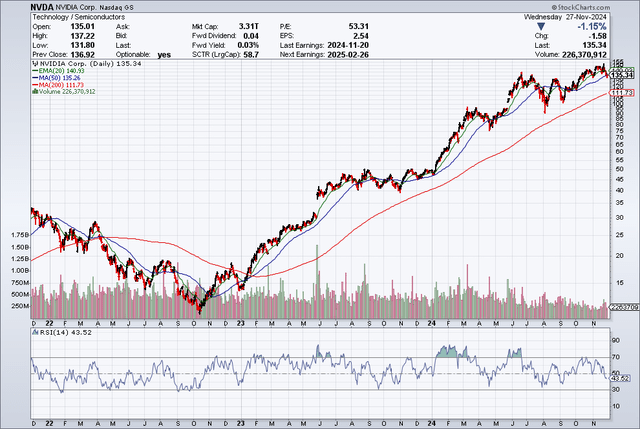

一周前,Nvidia 的股价几乎没有对该公司 2025 年第一季度的收益做出反应,这可能表明投资者对半导体公司的疲劳程度更高。从技术上讲,Nvidia 的股票处于相当中性的区域,相对强弱指数显示 NVDA 既没有超买也没有超卖。

NVDA 最近跌破了 20 日和 50 日移动平均线趋势线,这在短期内给该股带来了一些看跌压力,如果 Nvidia 跌至 111.73(目前 200 日移动平均线所在的位置),我不会感到惊讶。不过,这一水平应该会提供相当大的支撑,我会考虑在这个价格水平上加倍下注。

移动平均线 (Stockcharts.com)

Nvidia 有多便宜?

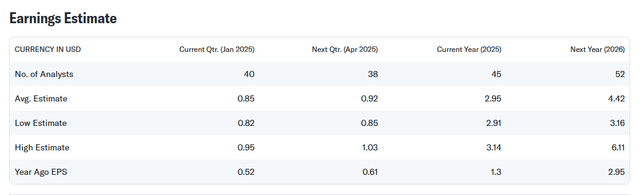

市场预测 2024 年英伟达每股利润为 2.95 美元,同比增长 127%。就销售额而言,市场预计为 1291 亿美元,同比增长 112%,因此预计英伟达的利润将继续以快于销售额的速度增长。

由于 Nvidia 的股票目前以 136 美元的价格易手,估值意味着 2024 年的利润倍数为 46 倍。由于预计明年利润将再次增长 50%,领先的 2025 年利润倍数将下降至 31 倍。

超微半导体公司 ( AMD )的市盈率为 41 倍(2024 年)和 27 倍(2025 年),我刚刚解释了为什么AMD 以目前的价格出售是一份礼物。我认为 Nvidia 的市盈率为 31 倍,并不一定便宜,但这家半导体公司很少是真正的便宜货。

Nvidia 的股票也比 AMD 贵很多,但 AMD 没有 Blackwell 芯片,而且据 Nvidia 称,该芯片已经售罄。

盈利预测(雅虎财经)

为什么投资理论可能是错误的

投资理论主要取决于以下假设:GPU 需求将保持高位,且公司将继续分配大量资本预算用于购买具有 AI 功能的 GPU。

如果这些公司(主要是世界上最大的科技公司,如微软和谷歌)未能实现足够的投资回报,我们可能会看到 GPU 支出的回撤。这种回撤可能会对 Nvidia 的利润率和估值造成相当大的损害。

我的结论

Nvidia 25 年第一季度的盈利在各个方面都表现出色,但投资者似乎表现出某种疲劳,这意味着尽管业绩强劲,但投资者对这家半导体公司的兴趣却不大。

Nvidia 在销售额、毛利率和利润方面表现良好,财报显示,该公司在各方面都取得了长足进步,尤其是在数据中心领域。Nvidia 的利润增长令我印象深刻,因为它的利润增长速度甚至快于销售额。目前,Nvidia 的销售额增长正在放缓,这或许可以解释为什么 Nvidia 的股价在财报发布后下跌。

话虽如此,Nvidia 的长期发展轨迹对公司非常有利,而且随着 Blackwell GB200 AI 服务器在第四季度出货,我认为 Nvidia 拥有 2025 年销售和利润增长的催化剂,市场最终会对此给予回报。$英伟达(NASDAQ|NVDA)$$英伟达概念(BK1161)$

本文作者可以追加内容哦 !