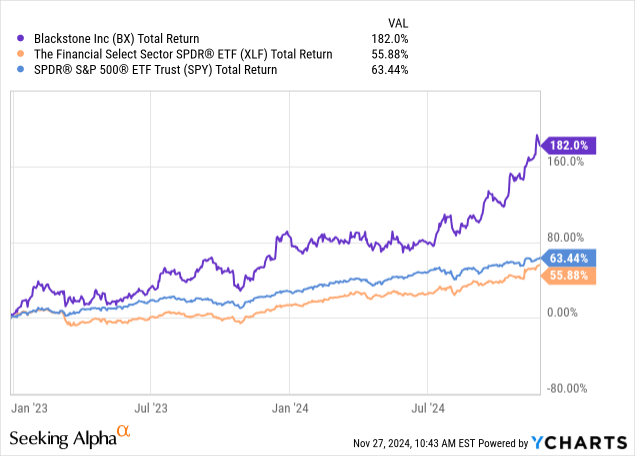

2024 年,黑石集团( NYSE: BX ) 一直是华尔街金融服务领域的热门选择,自今年第一周以来,股东总回报率为 +60%。信不信由你,自 2022 年 12 月下旬以来,不到两年前,该股一直是表现最好的大盘股。高达 +182% 的正收益远远超过了金融精选行业 SPDR ETF ( XLF ) 和整体SPDR S&P 500 ETF ( SPY ) 的涨幅,几乎是其 3 倍!

YCharts - 黑石与主要资产管理同行和标普 500 指数 ETF 的总回报率(自 2022 年 12 月以来)

黑石是一家资产管理公司,业务涉及私募股权(直接买卖公司)、房地产所有权、对冲基金解决方案、信用互换、二级基金中的基金、公共债务交易以及股票和多资产类别投资。

总结来说,当经济健康且美国金融市场上涨时,该公司表现良好。当经济陷入衰退和/或债券和股票市场暴跌时(如 2022 年),其业务运营和股票报价会呈现相反的反应。

现在投资者面临的问题是:当黑石集团的基本估值在 2024 年底创下历史新高时,其股价还能上涨多少?我的想法是,可能需要几年的盘整期,才能消化这一巨幅上涨(无论是否应得)。

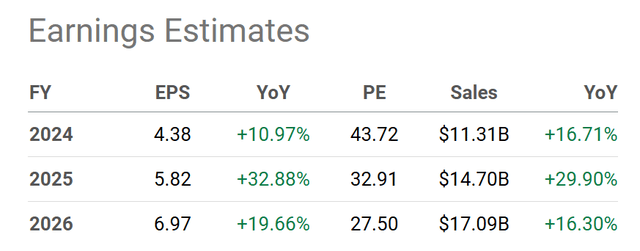

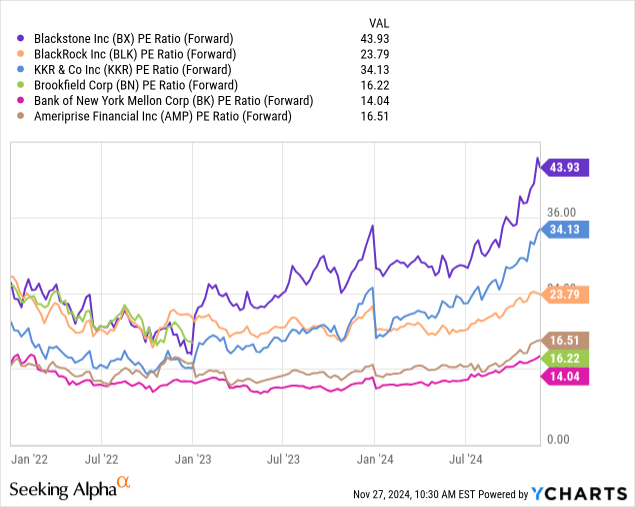

另一个风险是,在 2023-24 年股价表现繁荣之后,完全有可能出现一段萧条时期。为什么我将 BX 的上涨称为繁荣或泡沫走势?其理由是基于估值远远超过运营业绩。鉴于业务增长预测在每年 15% 至 25% 的范围内(未来几年的平均水平),支付 44 倍的收益作为远期数字对我来说太高了。

Seeking Alpha 表 - Blackstone,2024-26 年分析师预测,于 2024 年 11 月 26 日做出

你必须记住,金融服务业,尤其是黑石集团,确实有糟糕的年份。经济衰退仍将存在,也许最早在 2025 年。因此,上述华尔街分析师对业务扩张的预测可能会大错特错。这意味着今天的估值过高可能比传统观点所描绘的还要严重。

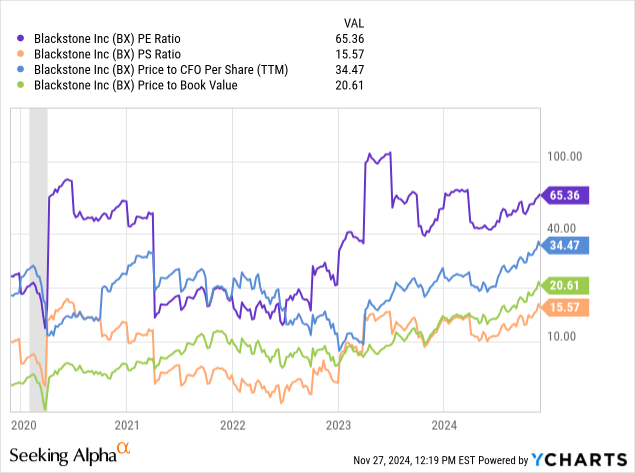

估值过高带来的不利因素

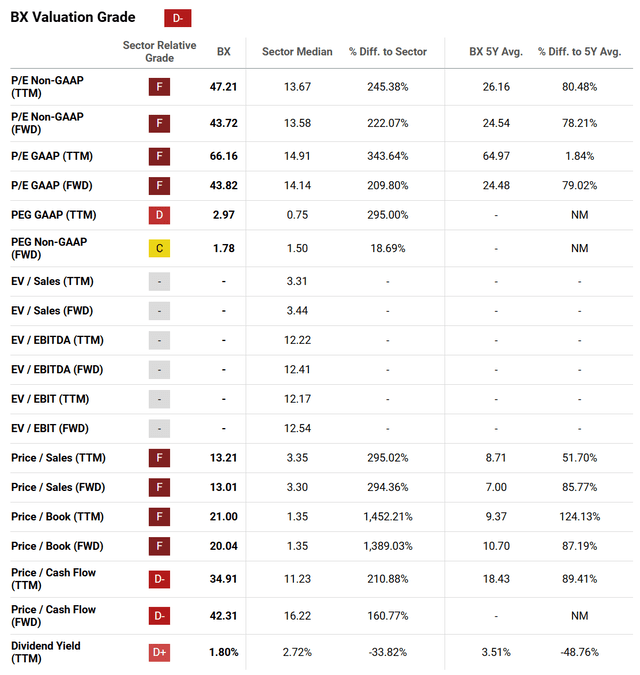

根据业务产出的基本基本比率,每股 190 美元的新投资者正在以超高的价格收购头寸。从过去 65 倍的市盈率、15.5 倍的销售额、34 倍的现金流和 20.6 倍的账面价值来看,这家公司的估值更像是一家专注于人工智能的科技巨头,而不是一家“周期性”金融企业。这些指标的估值水平比 2022 年夏天黑石集团的同等比率高出 100% 至 300%。

YCharts - Blackstone,基本基本估值比率,5 年,衰退阴影

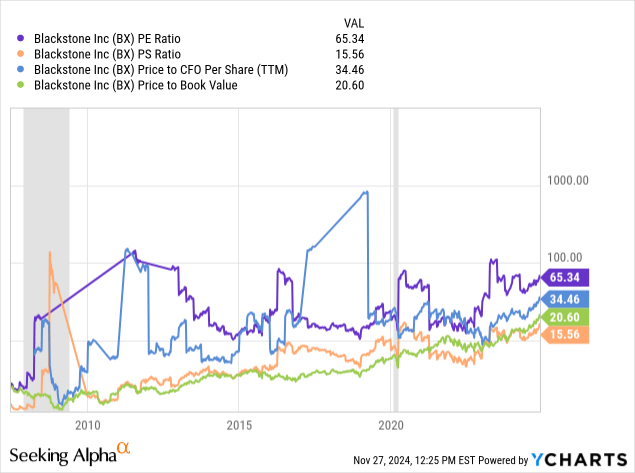

回顾 2007 年黑石的首次公开募股,市盈率和现金流数字处于高估值的第 90 个百分位,市销率和账面价值处于第 99 个百分位。从根本上讲,今天的整体估值是基本面表现有史以来最高的。

YCharts - Blackstone,基本基本估值比率,自 2007 年 6 月以来,经济衰退阴影部分

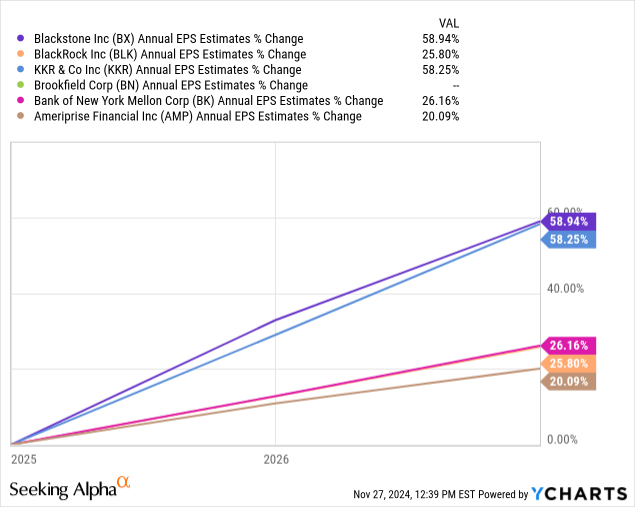

那么同行比较呢?回顾其当前估值与其他具有类似资产管理业务的大型金融服务公司,黑石在 2024 年 11 月再次因被严重高估而脱颖而出。我的同行排序组包括贝莱德( BLK )、KKR&Co. ( KKR )、Brookfield ( BN )、纽约梅隆银行( BK ) 和Ameriprise Financial ( AMP )。

由于该集团的预期(2025 年初)市盈率处于 20 倍以下,BX 投资者支付的费用是市场上另类投资经理典型估值的两倍。

YCharts - 黑石与主要资产管理同行的预期市盈率(自 2022 年 1 月以来)

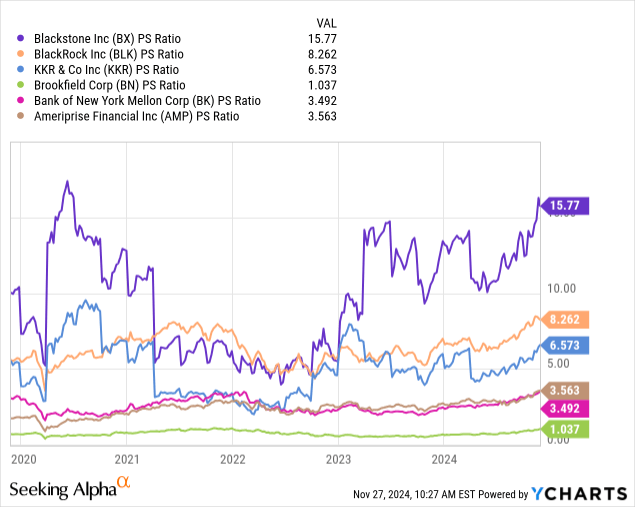

这还不是全部的坏消息。BX 的市销率处于市场最高水平,超过 15 倍。标准普尔 500 指数中的普通企业的市销率在 2 倍至 4 倍之间。同类高融资集团的中位数和平均数接近 5 倍!

YCharts - 黑石与主要资产管理同行,市销率,5 年

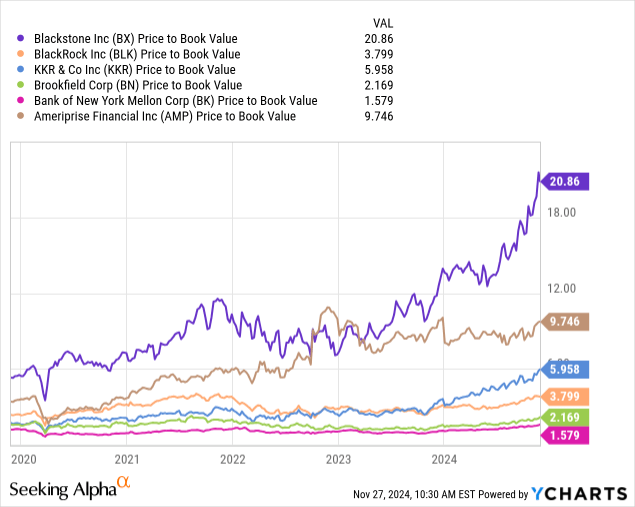

更不可思议的是,市净率接近 21 倍,简直令人难以置信。这一指标比行业平均市净率 7 倍以下高出 200%。

YCharts - 黑石与主要资产管理同行,市净率,5 年

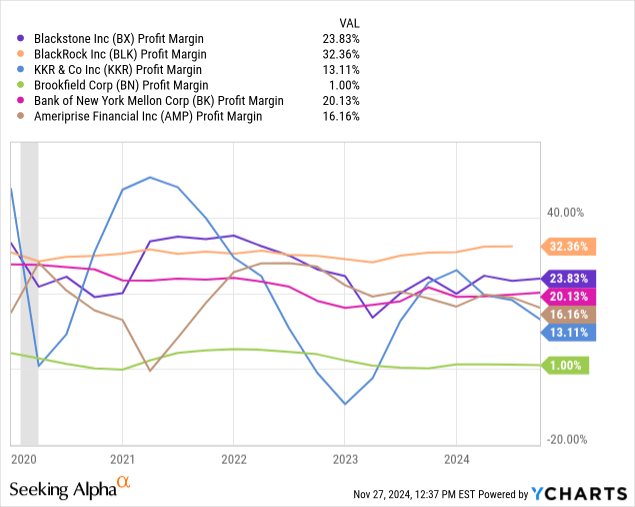

你可能会认为,利润率会非常高,增长率也会远高于集团,这样才能证明估值合理。没错,这两家公司的金融服务水平都处于高端,但这并不令人惊讶。

YCharts - 黑石与主要资产管理同行,最终利润率,5 年,衰退阴影

YCharts - 黑石与主要资产管理同行,分析师预测的每股收益增长率,2025-26 年

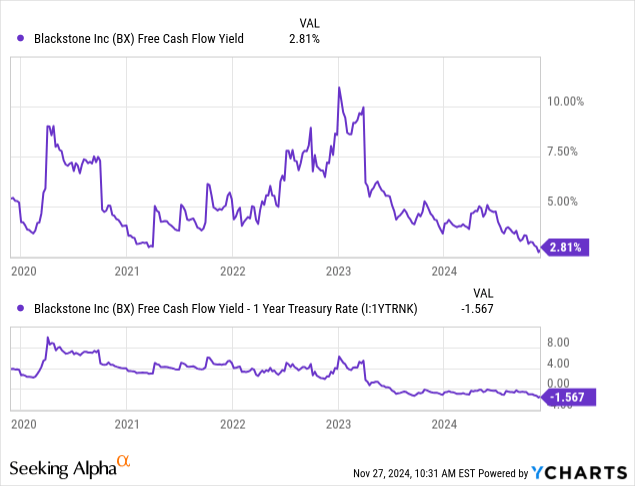

我能找到的最悲观的数据可能是 2.8% 的自由现金流收益率。既然你可以从 1 年期国债中获得 4.4% 的年化收益率,并且有 100% 的保证(或几乎如此)保证你的前期投资在到期时 100% 返还给你,那么为什么你要用你的投资资本购买一只充满交易对手和市场风险的股票呢?如今“调整后现金”收益率为负 -1.56%,与 2023 年 4 月之前的 +4% 相比相差甚远。

YCharts - 黑石,自由现金流收益率与 1 年期国债收益率,5 年期

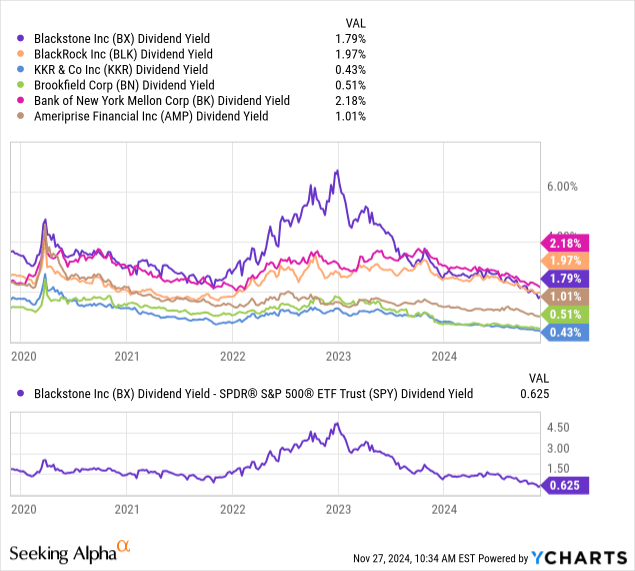

同样,今天的股息收益率主张也相当不稳定。过去,投资者获得了可观的现金分配,以承担黑石投资组合的风险。然而,目前 1.8% 的股息收益率与国库券相比不及,仅比标准普尔 500 指数 1.2% 的收益率略高 0.6%。对我来说,要投资黑石,你必须“给我钱”。黑石对我(你)的投资资本的“现金回报率”低于标准,今天完全是在浪费时间和精力(以数学为指导)。

YCharts - 黑石与主要资产管理同行、股息收益率、Comp 与标准普尔 500 ETF 对比,5 年

Seeking Alpha 的计算机排名系统与我的扩展估值结论一致。目前,BX Quant 估值等级总体为“D-”。最高等级与高于平均水平的预期/预计盈利增长率有关,这可能正确也可能不正确。如果接下来出现经济衰退,估值显然是“F”级,没有办法。

Seeking Alpha 表 - Blackstone,量化估值等级,2024 年 11 月 26 日

最后的想法

我的观点是,黑石集团(前身为黑石集团)是一只难以把握的股票。其估值毫无理性可言,2024 年下半年追逐该股的投资者完全没有意识到经济衰退情况下的投资“风险”。

只有当明年经济保持良好增长,而华尔街的价值和交易活动蓬勃发展时,这种极端估值才有意义。你必须押注 1928-29 年或 1990 年代末期那种“世界最佳”的经济状况会重现。

我知道人们对特朗普总统和共和党在华盛顿特区上台持乐观态度,然而,我们需要外国资本来维持 35 万亿美元以上的国债偿付能力,这对降低税率、降低利率和外汇市场上美元走强是一个现实障碍。如果这三个变量都对我们不利,经济和华尔街明年无疑会受到打击。如果特朗普决定按照自己的节奏行事(通过新的关税、更高的赤字支出、驱逐工人)并无视外国投资者的资本需求,我非常担心经济/市场崩溃将成为 2025 年美国的主要新闻事件,像黑石这样的被高估的高飞者。

我对 BX 的评级为卖出,其股价从 70 美元上涨后回撤 50%,回落至 130 美元,这是我对未来 12 个月的基本看跌预测。这样的水平仍代表着收益、销售额、现金流和账面价值在第 70 个百分位的估值。

在真正萧条的情况下,我可以想象黑石集团的交易价格将再次跌破 100 美元,这意味着该股票的现有买家可能将遭受 -45% 至 -50% 的投资总回报损失。

StockCharts.com - Blackstone,2 年每日价格和成交量变化

不要说美国不会出现大规模熊市(或崩盘)和经济衰退。15 年后,大衰退对经验丰富的投资者来说已成为遥远的记忆,新手投资者自 2009 年底以来从未经历过。美国每 10-20 年就会出现一次深度衰退。我们又要遭受一次惨败了。而且,“当权者”可能不介意把责任归咎于特朗普总统。无论如何,这值得深思。$黑石集团(NYSE|BX)$$标普500ETF-SPDR(AMEX|SPY)$$标普500(QQZS|SPX)$

本文作者可以追加内容哦 !