零、简评

Q3财报季,美团仍然在中概龙头中压轴交卷;

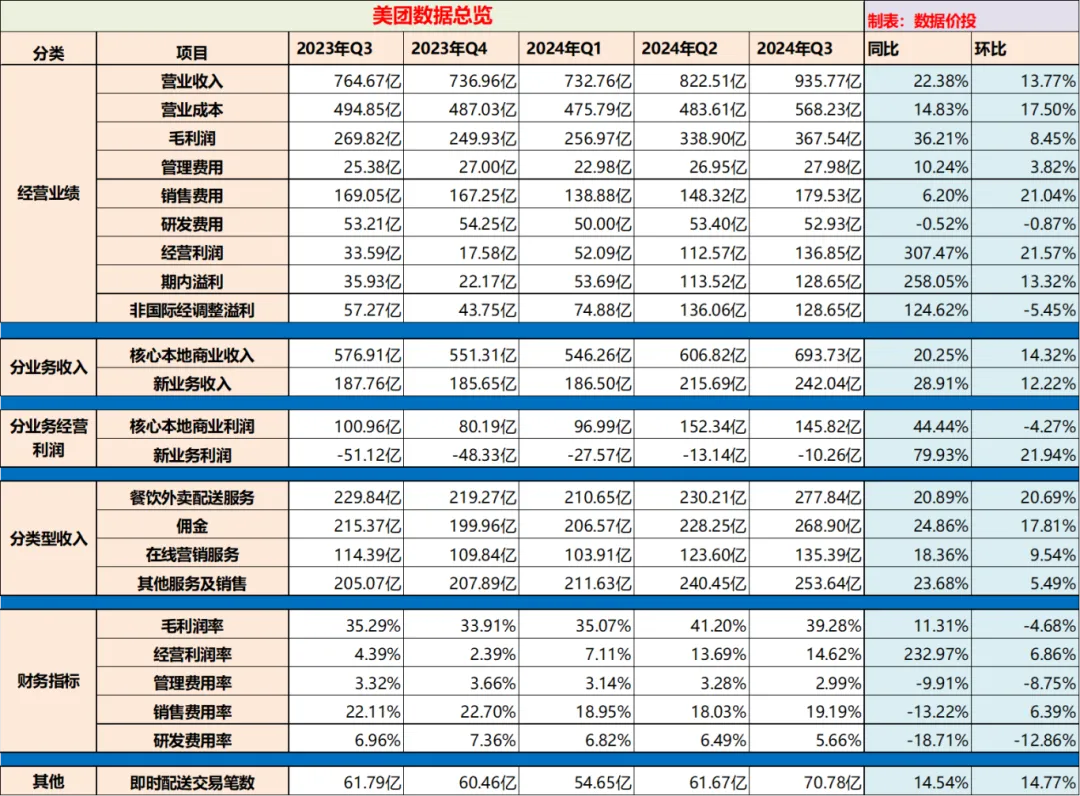

和Q2相同,继续交出了一份全面超出预期的成绩,既增收又增利,几乎看不太出Q3期间整体经济困境对它的影响,算是走出了独立行情,可以竞争一下当前的“中概之光”称号。

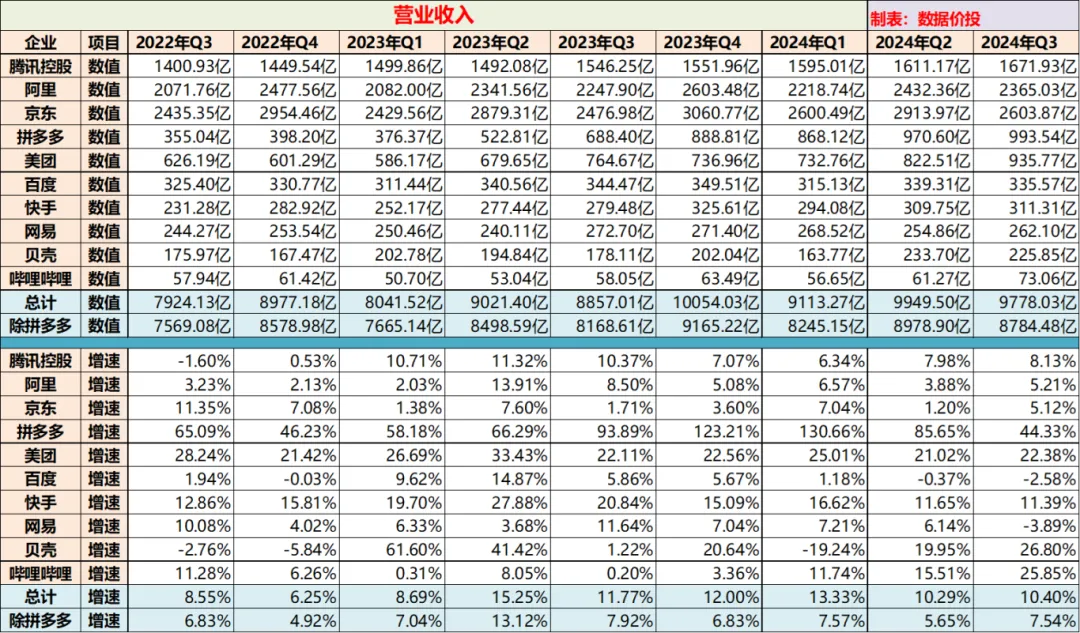

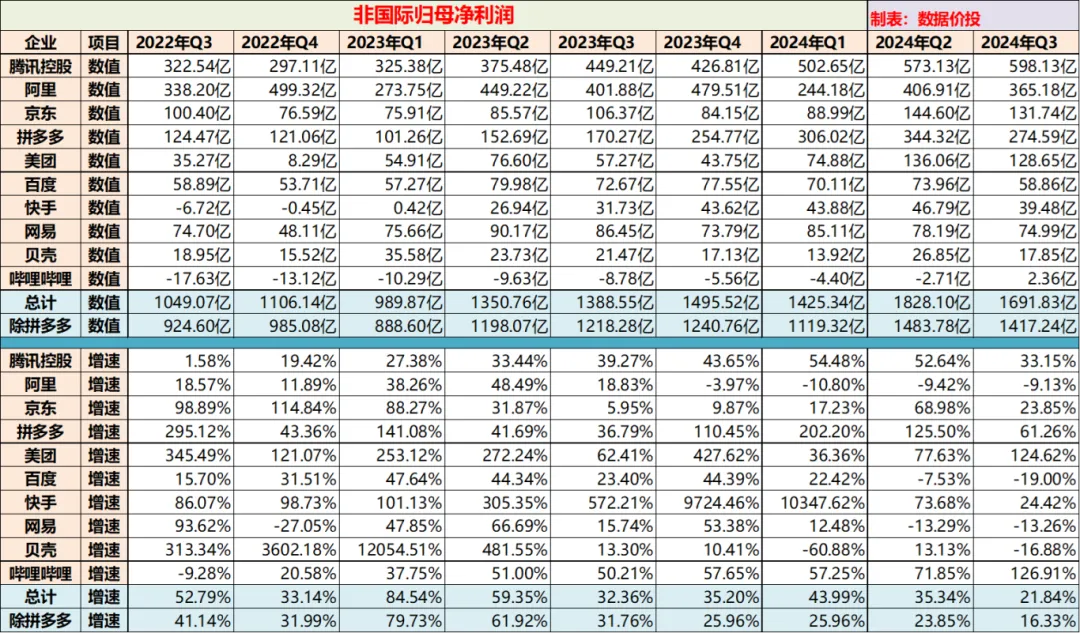

1)横向对比-和其他中概企业

营收PK

非国际归母净利润PK

i)美团是唯一一家营收增速20%+,且利润增速100%+的保持规模稳定盈利能力的企业(哔哩哔哩的增速也满足,但利润刚刚才扭亏为盈,且利润绝对值仅2.36亿规模太小且难说稳定);

ii)美团是为数不多的相比Q2时的营收及利润增速均有所提升的;

iii)从盈利能力来说,美团仅仍大幅落后于腾讯、阿里和拼多多,稍逊于京东,而超过了其他,包括去年同时期还领先于自己的网易和百度。

2)纵向对比-和美团自己

Q3绝大多数指标都是超出预期,且相比于Q2时是继续加速的;具体数据就不详细列了,主要还是看以下两个方面:

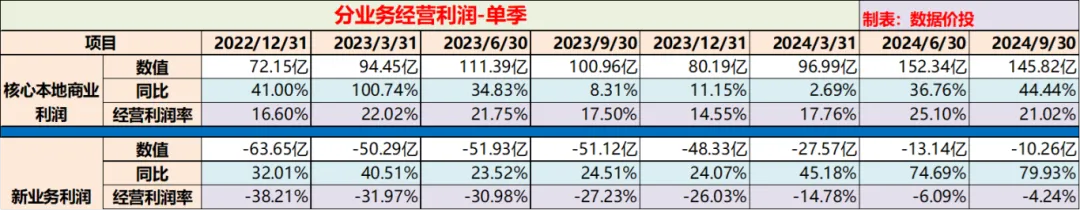

i)新业务减亏:

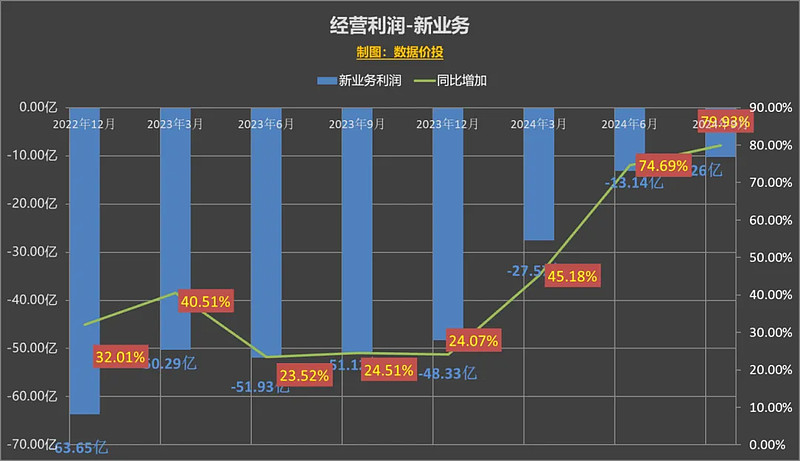

23年时,新业务还是一个年亏约200亿的持续吸血项目,每季度“稳定”地亏损50亿左右;

而在23年年报时,美团管理层在财报中认错:“尽管美团优选依然是我们线上食杂战略的一部分,但我们承认这个市场比我们先前的预期更艰难。”且指出将在2024年大幅减少经营亏损。

之后我们看到了美团的执行能力:通过提升产品品质和加强供应商合作,提高了美团优选的运营效率,从而提升了件均价和商品加价率,获得了健康增长。

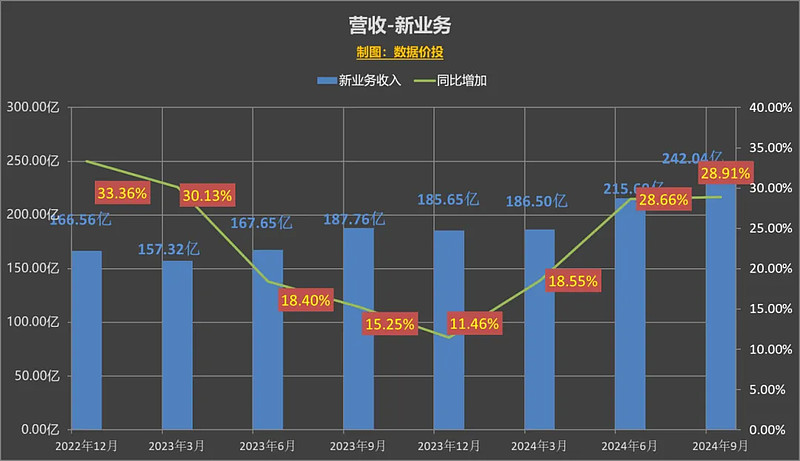

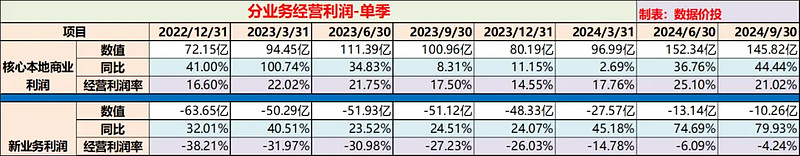

季度亏损额从24Q1时起就大幅缩减,而到Q3时亏损已进一步缩减到10.26亿,新业务经营利润率也进一步收窄到-4.24%;

在Q3报表中也提到:除美团优选外的新业务整体在Q3时已经实现了盈利。

ii)本地生活受抖音竞争影响:

本地生活业务中的到店业务是美团利润率最高的业务,在22年最高峰时经营利润率达到了45%左右,之后有所下降但也大致维持在30%~35%的水平上;

而这一块美团最赚钱的业务曾经是受到了抖音本地生活的强烈冲击,这也是美团投资者所最担心的问题:

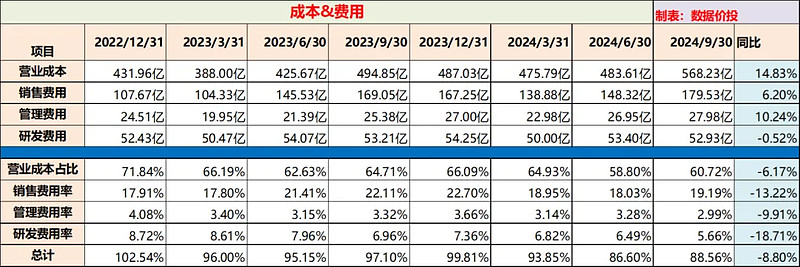

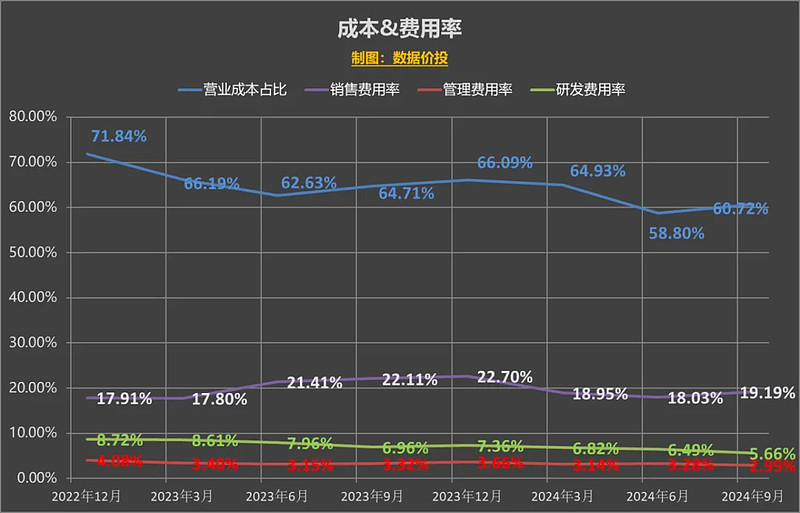

a)以23年Q4时数据来看,为了对抗抖音的竞争,美团当时的销售费用同比大增55.34%远超营收增速,而核心本地商业的经营利润则仅增长了11.15%低于营收增速;

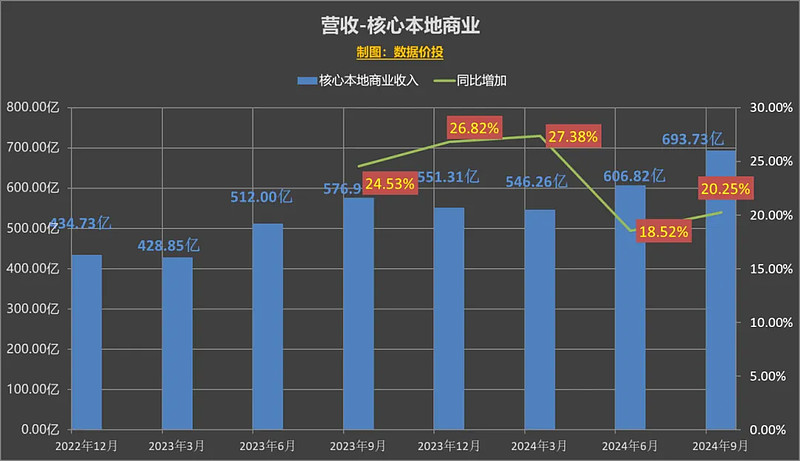

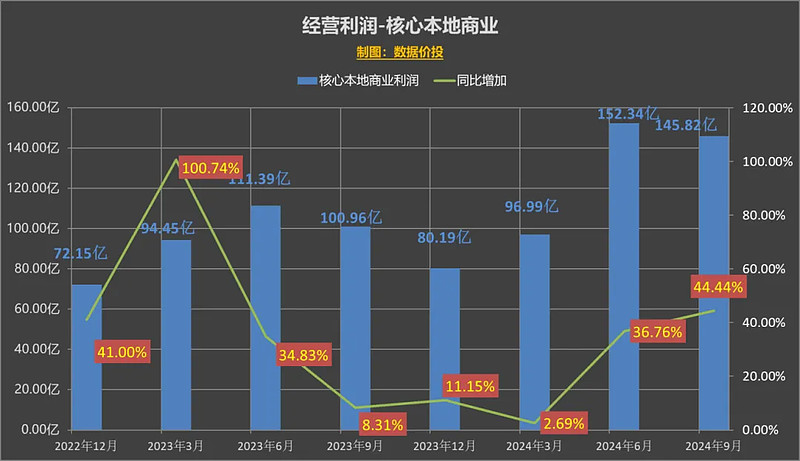

b)而到了24年Q3时,则变成了销售费用同比仅增加6.20%远低于营收增速,而核心本地商业的经营利润则大幅增加44.44%远高于营收增速;

从数据来看,美团已经完全稳住了阵脚,抖音本地生活对美团的竞争明显趋缓,其原因主要可以归结到以下两个方面:

a)一是来自美团内部,可以看作是美团本地生活的护城河:包括它的外卖配送网络,它的地面销售团队的战斗力,以及用户长久以来形成的心智等等;

b)二是来自于外部竞争对手抖音的变化:

对于抖音来说,本地生活的本质也是流量的转化,之所以决定进入本地生活领域,是因为当时抖音在电商方向上的流量过载了(在电商上分配广告过多会影响用户体验),所以需要对流量进行调节,同时也是为了构建一个更完善的生态系统。

但是很明显,对于抖音来说,电商才是它的基本盘,在电商上的利润率是远高于本地生活的。

而24年以来,据晚点披露,抖音的电商GMV增速从年初时的60%,到9月份时已经下降到20%,抖音也从之前的低价策略开始向维持GMV增长的策略调整。

在这样的背景下,字节的流量自然也会重新向电商倾斜,同时不太会放任本地生活持续补贴:同样据晚点披露,抖音的浦燕子上台后,强调本地生活的盈利能力,同时生活服务市场部门撤裁了近半员工,部分优势类目还上调了对商家收取的佣金比例。

展望Q4及更远未来,唯一需要考虑的是估值的高低,毕竟美团这份亮眼业绩所对应的,也是明显高于其他中概股的估值的。

预计下个季度会是美团可以靠新业务大幅减亏而明显提升利润的最后一个季度,再往后的话由于基数问题减亏幅度将不可避免的缩窄;

另外即使是当前抖音竞争趋缓,未来会否卷土重来,以及整体经济形势会否也影响到美团,美团20%+的增速还能维持多久?

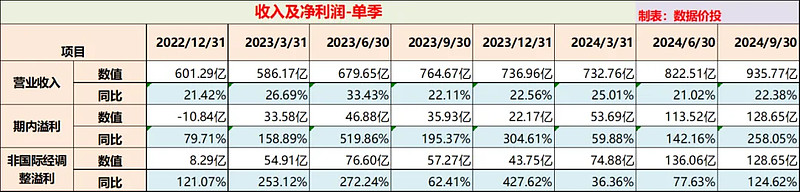

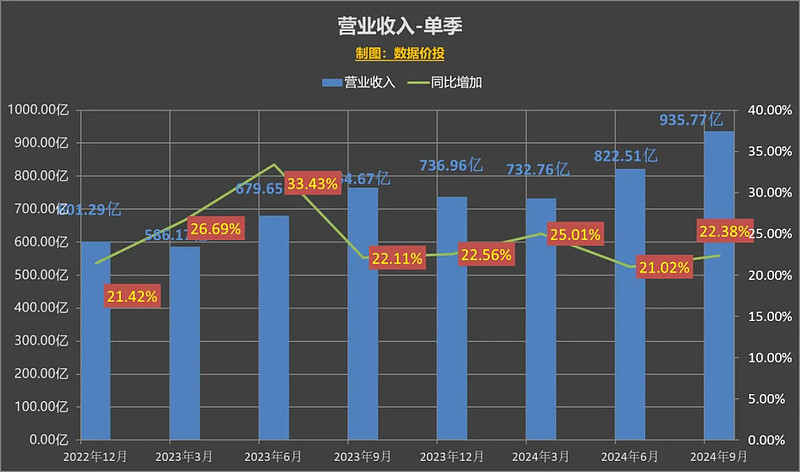

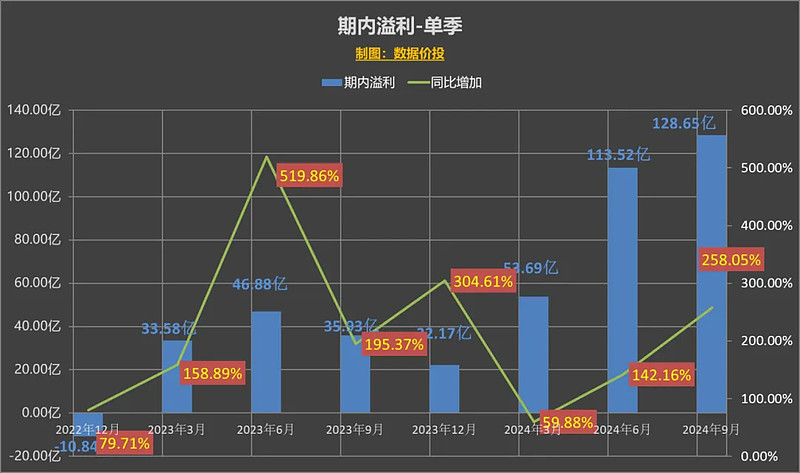

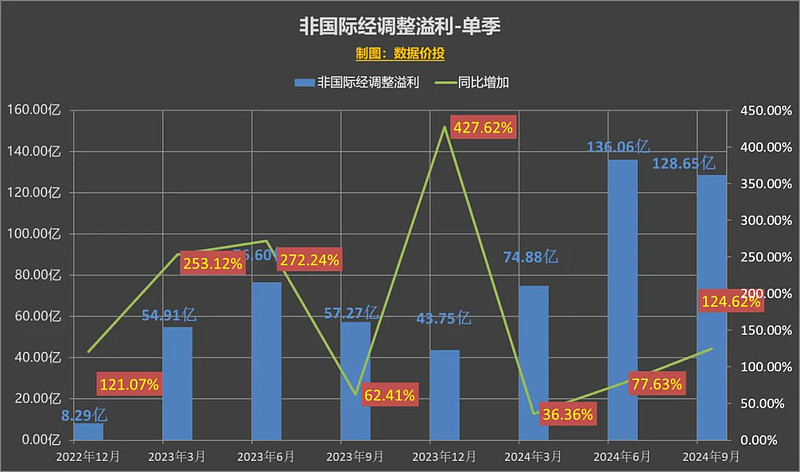

【图表数据】

一、经营业绩

经营业绩-单季

营业收入

期内溢利

非国际经调整溢利

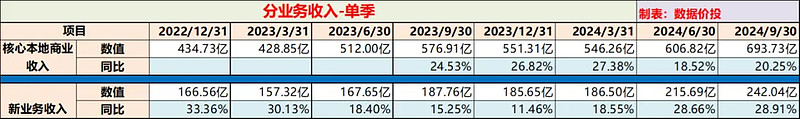

二、分业务板块收入&经营利润

分业务板块收入

核心本地商业

新业务

分业务板块经营利润

本地核心商业

新业务

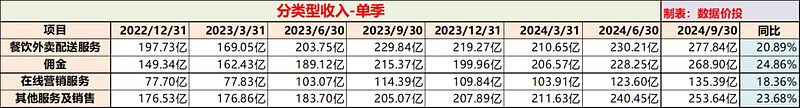

三、分类型收入

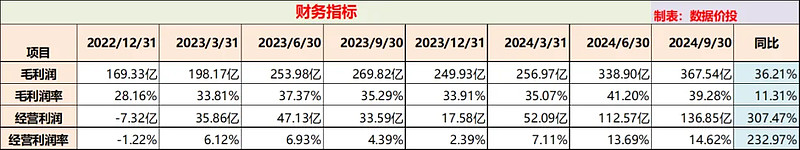

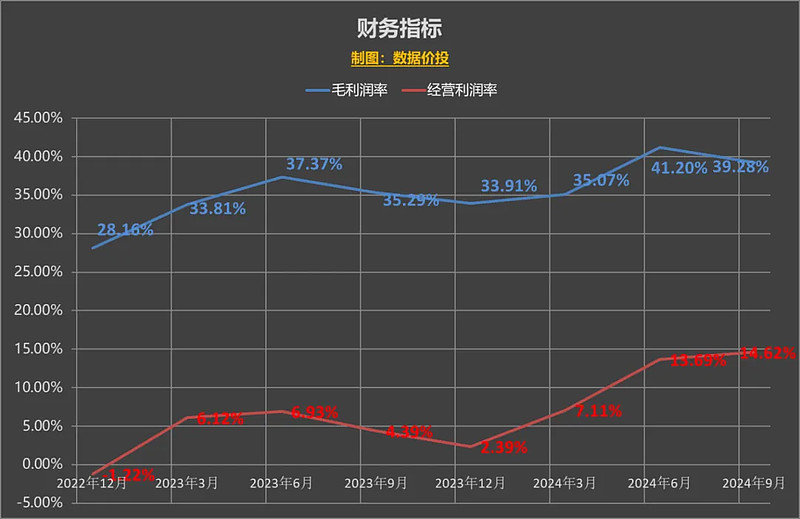

四、财务指标

五、成本&费用率

$美团-W(HK|03690)$ $美团(ADR)(OTCBB|MPNGY)$ $中概互联网ETF(SH513050)$

本文作者可以追加内容哦 !