最近,中信建投证券的首席分析师陈果发表了一篇文章,谈到了关于牛市的看法,特别是提到了散户和机构之间的信任问题。

我觉得这个话题挺有意思的,也想和大家探讨探讨。

首先,陈果老师提到了一个观点,他说现在不仅仅是机构不信牛市来了,更突出的问题是散户不信机构。

这话怎么理解呢?其实就是说,现在市场上有一部分散户对机构的分析和预测持怀疑态度,不太相信他们说的牛市真的来了。

这让我想到,咱们身边是不是也有这样的朋友,对那些专家的话半信半疑,总觉得他们是不是有什么内幕,或者是为了自己的利益在说话。

我觉得这种不信任感,可能来源于几个方面。

首先,股市这东西,本来就是风险和机遇并存的地方,有时候专家预测对了,有时候预测错了,这很正常。

但是,当预测错了的时候,散户们可能会觉得自己被误导了,这种感觉积累多了,自然就不太信任了。

其次,股市里确实存在一些不规范的行为,比如操纵股价什么的,这些负面新闻一多,大家自然就对机构的诚信打了个问号。

但是,咱们也得客观地看问题。

机构之所以能成为机构,他们的分析能力、信息渠道肯定比咱们普通散户要强。

他们的观点,很多时候是基于大量的数据分析和市场研究得来的。

所以,完全不信机构,可能也不是个明智的选择。

陈果老师还提到,他认为明年A股市场会从“流动性牛”逐步迈向“基本面牛”。

这话听起来有点专业,我用大白话给大家解释解释。

所谓“流动性牛”,就是指市场上的资金比较充裕,钱多自然就能把股价推上去。

而“基本面牛”呢,就是说公司的业绩真的好,盈利能力强,这种牛市更扎实,更持久。

那咱们散户该怎么办呢?

我觉得,首先,咱们得有自己的判断。不能光听机构的,也不能完全不听。

要结合自己的实际情况,比如自己的风险承受能力、投资目标等等,做出合理的投资决策。

其次,得多学习,提高自己的财经素养。

这样,至少能看懂机构的分析报告,知道他们的逻辑在哪儿,自己也能有个判断。

最后,我想说的是,股市这东西,没有绝对的对错,也没有永远的牛市或者熊市。

重要的是,咱们要有一个平和的心态,理性投资,长期投资。

不要总想着一夜暴富,也别一跌就慌。

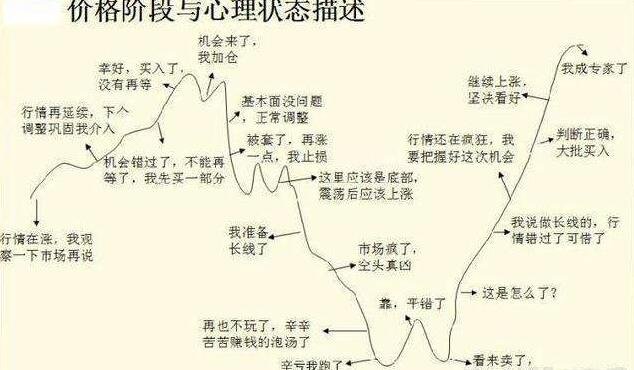

投资是个技术活,也是个心理战。

好了,说了这么多,不知道大家怎么看?

你们觉得现在是牛市吗?

你们信任机构的分析吗?

或者有没有什么投资心得愿意分享的?

欢迎在评论区交流讨论,咱们一起学习,一起进步!别忘了点赞关注哦,我们下次再见!

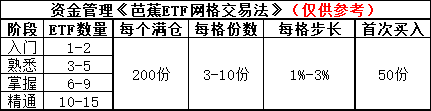

注意:在评论区,我经常收到许多关于ETF网格交易的问题。为了更有效地解答大家的疑惑,同时避免重复回答相同的问题,我决定在这里毫无保留地公开分享我的完整交易方法,供大家借鉴和参考。

“阴极生阳,阳极生阴” ,大家好,我是芭蕉,专注ETF网格交易,分享ETF操作及行情分析和交易干货。

感恩每一位关注芭某的家人,请“点赞 ”为芭某加油打气!家人们的支持,是芭某持续分享的最大动力。

如果大家对以上内容有什么疑问和看法,欢迎评论区留言,我们一起集思广益交流探讨。每一条评论我会认真阅读和回复。

家人们放心,后续市场行情一旦变化,芭某会及时发文通知,大家敬请关注。

《芭蕉ETF网格交易法——入门篇》

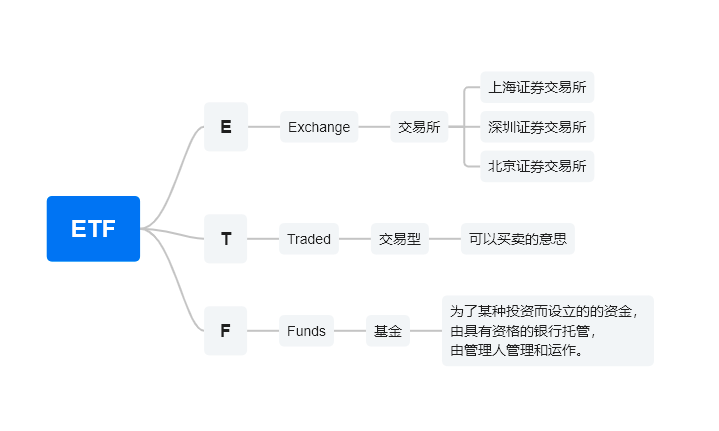

一、 《什么是ETF?》

ETF基金,全名叫交易所交易型基金,这个名字听起来有点高大上,但其实它挺亲民的。你可以把它想象成一个大篮子,里面装了很多股票、债券或者其他资产。

然后呢,这个大篮子就像我们平时在菜市场买菜那样,可以在交易所里买卖。

就是跟买股票一样,你可以通过你的证券账户,在交易所的交易时间内,随时买进或者卖出。

我自己是专注ETF基金投资的,为什么呢?首先,我觉得它特别方便。

你想啊,我只要打开我的手机,点点屏幕,就能买卖了。

而且,它的价格是实时变动的,我可以即时看到市场行情,这样我就可以根据自己的判断来操作,感觉挺自由的。

ETF基金还有一个好处,就是它通常跟踪的是某个指数,比如沪深300、上证50这种。

这意味着什么呢?就是我不用担心自己选股的能力不够强,因为ETF基金里面的股票是按照一定规则选出来的,都是些表现比较好的股票。

这样一来,我就可以相对轻松地分享到整个市场或者某个板块的平均收益。

当然了,投资总有风险嘛,ETF基金也不例外。

它虽然分散了单一股票的风险,但市场波动还是有的。

所以,我在投资之前会做足功课,看看这个ETF基金的历史表现怎么样,管理费用高不高,技术面和基本面怎么样?还有它的投资组合是不是符合我的预期。

我觉得ETF基金是个挺不错的投资选择,尤其是对我们这些想要参与股市,但又不想太费心去研究每一支股票的普通人来说。它让投资变得简单了,也让我们有了更多的时间和精力去做自己喜欢的事情。

二、 《什么是网格交易?》

网格交易。这玩意儿,说实话,挺适合我这种喜欢琢磨市场但又不想整天盯着行情的人。

想象一下,你在逛街买水果,看到橘子降价了,你就多买几斤放着。

等价格上涨了,你就卖掉一些,赚个差价。

网格交易,其实有点像这个感觉,但它是自动化的,不用你时时刻刻去盯着。

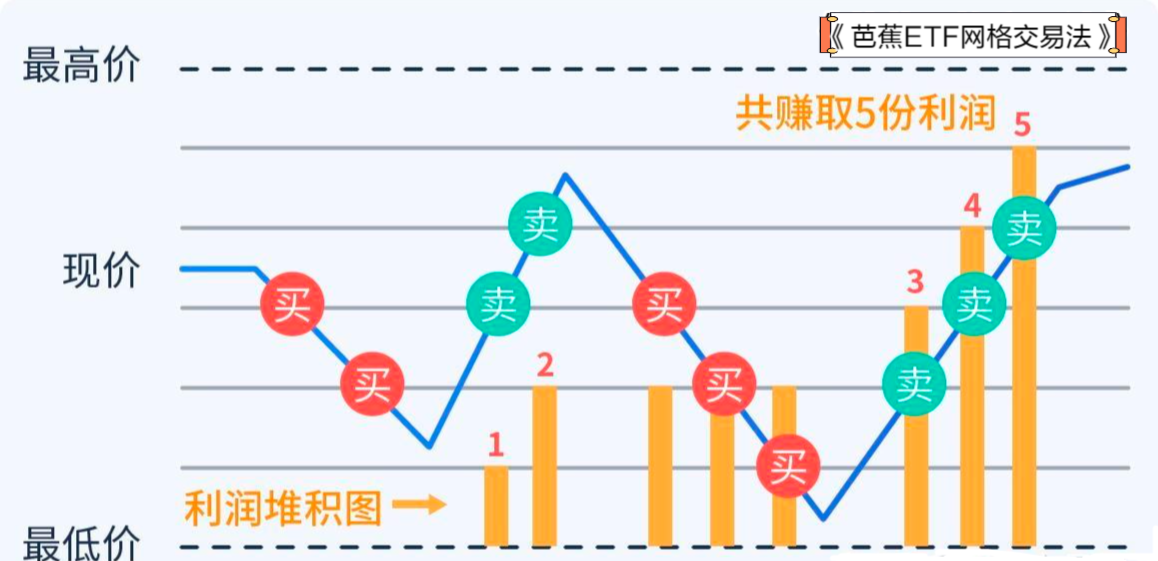

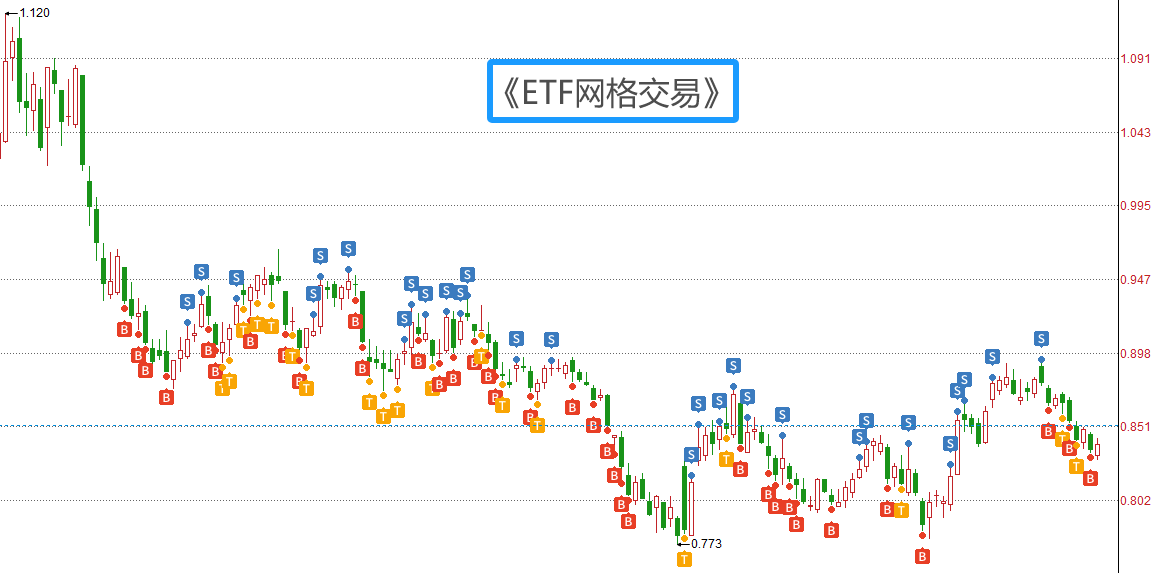

我把这个策略用在投资上,就是看准了一个产品,然后设定一系列的买入和卖出价格点。

比如我想投资某个ETF基金,我会设定如果它跌到10块钱我就买一点,每跌一块钱我就买一点,这就是我的“网格”。

反过来,如果股价涨了,比如到了11块,我就卖掉一部分,每涨一块钱我就卖一点。

这么做的好处是,我不需要预测市场到底会怎么走,也不用担心错过什么大涨或大跌。

只要价格在我设定的这个“网”里面波动,我就能稳稳地从中赚到钱。

说白了,就是利用市场的波动来赚钱。

当然,这个方法也不是万能的。如果市场一直单边上涨或者下跌,那我就只能干瞪眼了。

但话说回来,谁又能准确预测市场呢?所以,我觉得网格交易挺适合像我这样想要稳健一点的投资者。

网格交易就是个小聪明,让市场给你打工。

三、 《什么是ETF网格交易?》

什么是ETF网格交易呢?其实就是将ETF和网格交易这两者结合起来。

我会选择一个ETF产品,然后根据这个产品的波动性,设定网格交易买卖参数。

当ETF的价格达到这些预设参数的点位时,就会自动执行买入或卖出的操作。

这种方法的好处在于,它不需要我时刻盯盘,也不需要我去预测市场的走势。

只要市场有波动,我的预设策略就会帮我自动进行交易。

这对于白天要上班,不能总是关注市场的投资者来说,真的是太方便了。

当然,任何投资方法都不是万能的。

ETF网格交易也有它的局限性,比如它需要对ETF的波动有一定的了解,而且市场如果长时间单边上涨或下跌,可能会让策略失效。

但总的来说,我觉得ETF网格交易是一种比较稳健的投资方式,它可以让我在不断变化的市场中找到一个相对稳定的收益来源。

我不会过分夸大ETF网格交易的效果,也不会把它说得一文不值。

我只是觉得,对于我们普通投资者来说,找到一种适合自己的投资方法,理性地对待每一次投资机会,才是最重要的。

四、 《ETF网格交易收费吗?》

虽然用网格交易工具不用额外掏钱,但是买卖ETF本身可不是免费的哦。

就像咱们平时买点啥都得付个手续费一样,ETF交易也不例外。

首先得说的是基金公司会收一个管理费,这个钱是为了支付基金经理和团队管理基金的辛苦费,说白了就是他们为我们服务,我们得给人家点报酬嘛。

然后,银行那边还有个托管费,你想啊,银行帮我们保管资产,也得收点费用,这跟咱们存钱银行给个利息差不多一个道理。

最后,券商那边每笔交易都会收取佣金,这个好理解,就像你上超市买东西,收银员给你结账一个道理,人家提供服务,咱们付费。

这三大块费用加起来,就是每次交易ETF的时候要出的“门票钱”。

不过呢,比起那些场外基金,场内的ETF总费用要便宜不少。

所以啊,虽然交易不是完全免费的,但考虑到性价比,ETF尤其是通过网格交易来做,还是挺划算的。

五、 《ETF网格交易有什么优劣势?》

先说缺点吧,咱们不藏着掖着。网格交易,听起来挺高大上的,但说实话,它确实有些让人头疼的地方。比如资金利用率这事儿,真的不高。

你想啊,年化利润就那么一点点,对于我们这些小散户来说,有时候看都不想看一眼,因为市场上有那么多诱人的高收益机会,谁还稀罕这点小钱呢?

再说了,万一遇到单边行情,这网格交易就有点傻眼了。行情猛涨的时候,你赚的那点还不如人家满仓干的人赚得多;要是跌得太凶,手里的货可能就套牢了。

别忘了,频繁交易还有个手续费的问题,这也是个不小的开销。

不过呢,我这人就喜欢琢磨,针对这些问题,我也做了一些改良。

比如资金利用不高的问题,我会把暂时不用的钱投到中短债ETF或者国债逆回购、货币ETF这些固定收益产品里去,至少让它们也生点钱。

遇到单边行情,我就用技术分析、资金流向和市场情绪指标来判断价格区间,适当调整网格参数,尽量避免卖飞或者满仓被套的局面。

至于手续费,这个就得选对券商了,免五是基本,佣金也得控制在万分之0.5到万分之1之间,这样才合理。

当然,网格交易也有它的好处。对于那些新手和上班族来说,真的是个不错的选择。

你不需要整天盯着盘,也不需要有什么高超的交易技巧,它就像个自动挡的小车,帮你省心省力。

而且,它能帮你克服人性的弱点,避免情绪化的交易决策,减少误判市场方向带来的损失。

毕竟我们都知道,很多时候,情绪一上来,那买卖决策就容易走极端,网格交易就能帮你避免这种情况。

六、 《ETF网格交易在哪里做?》

怎么注册证券账户和选择券商呢?我们要明确一个概念,那就是证券账户。

简单来说,证券账户就是我们进行股票、基金等交易的一个账户。

有了这个账户,我们就可以在证券市场上买卖各种投资产品了。

所以,如果你想进行投资,第一步就是注册一个证券账户。

在选择券商的时候,我建议大家要关注一下他们是否提供网格交易这个功能。

一般来说,头部的券商都会提供这个功能,但是为了保险起见,我们在开户之前最好先咨询一下客服,了解一下他们的软件是否支持这个功能。

另外,我们还要关注一下券商的费率。费率低的券商可以让我们节省不少交易费用。

所以在选择券商的时候,我们一定要货比三家,挑选一个费率较低的券商。

同时,我们还要注意一下券商是否有免五政策,也就是最低五元的交易费用不收。

虽然这个金额看起来不多,但是长期交易下来,也能帮我们省下不少钱呢。

七、 《如何开启ETF网格交易?》

怎么开启ETF网格交易,这事挺简单的,分分钟搞定。

首先啊,得把咱们的钱转进交易账户里去。

这一步就跟网购前得先给支付宝充钱一样,没得商量。

不过别担心,现在转账都方便得很,手机点几下,钱就乖乖地跑到账户里去了。

接着呢,就是选一个心仪的ETF下手了。

这就跟挑对象似的,得看对眼才行。

看看这个ETF的过往表现,管理团队靠不靠谱,投资的目标领域是不是有潜力,再结合自己的投资计划和风险承受能力,综合考量一番,选出那个让你心动的ETF。

最后一步,设置网格参数。这个步骤有点像咱们做菜时候调味,咸了淡了都不行,得恰到好处。

设置网格交易的上下阈值、触发价格、买卖数量这些,都得根据自己的策略来。

比如市场波动大,你可能得设宽一点的价格区间;

要是求稳,那就得密集点,让买卖更频繁些。

搞定这三板斧,你的ETF网格交易就可以自动运转起来啦。

它就像一个勤劳的小蜜蜂,不用你时时盯着,它自己在那里忙活,帮你赚钱。

当然了,这种自动化的交易方式虽然省心,但也不是万无一失的,时不时还得检查一下,调整策略,确保一切在掌控之中。

八、 《ETF网格交易资金怎么分配?》

说到投资,我得先告诉你,我可不是那种一上来就把所有鸡蛋放一个篮子里的人。

我喜欢分散风险,所以我会把我的钱分成两部分:一部分是我要整体投在ETF上的总仓位资金,另一部分是我对单个ETF的满仓资金。

比如说我有10万块钱,我可能会选10个不同的ETF来分散风险。

每个ETF我会投入1万,这就是我对单个ETF的满仓资金。

然后呢,每个ETF我会再细分成200份,每份就是50块钱。

这样算起来简单明了,每份金额就是总仓金额除以ETF数量再除以200份。

我知道很多人在资金分配上喜欢找标准公式,但老实说,这事儿真没个固定模式。

有的人可能喜欢集中火力,3到5个ETF就够了;

而我呢,可能喜欢多点选择,10到15个ETF也不嫌多。

这真的得看个人风格和你能承受多少风险。

对了,我还有个建议,就是别拿那些你短期内可能会用到的钱来投资。

我这里说的是那种至少三年以上都用不到的闲钱。

因为你知道,投资有时候会大起大落,如果突然间市场不好了,你的投资缩水了30%甚至更多,这时候如果你不慌,那说明你投的是你可承受范围内的资金额。

如果你是新手,我强烈建议你刚开始别贪多,选一两个ETF试试水深。

先用小金额操作,熟悉了再说。

等你操作熟练了,咱们再慢慢增加投资的数量。

切记切记,千万别一上来就重仓操作,那样风险太大了!

#机构不信牛市来了?散户不信机构?#

$半导体ETF(SH512480)$

$证券ETF(SH512880)$

$酒ETF(SH512690)$

#社区牛人计划##炒股日记##强势机会##股市怎么看#

本文作者可以追加内容哦 !