一、公司概况

在一年多以前,公司的主营业务还是买铜精矿加工成阴极铜,再用阴极铜生产各种铜产品,整个公司看起来像是一个巨大的加工厂。绝大多数带加工厂的公司都像是资金的黑洞一样,需要无数的资本投入。铜陵也是这样。2019年到2022年投入固定资产建设的资金分别为23.43亿、15.19亿、14.24亿、21.76亿,分别占当年利润(非归母)的45%、44%、148%和203%。

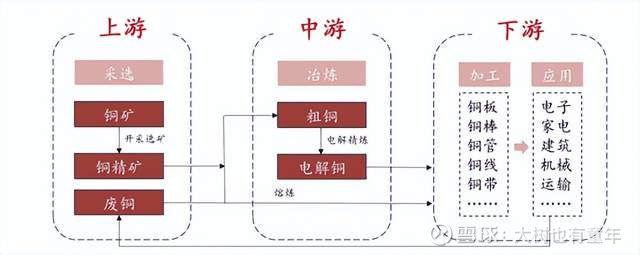

铜产业链条示意图

在2023年的8月份,公司完成了具有实质意义的转身,收购了中铁建铜冠投资有限公司70%的股权。此次收购的中铁建铜冠,掌握着位于厄瓜多尔东南部的重要资产——科里安特资源公司的大型铜矿资源。特别是其旗下的米拉多铜矿二期工程预计2025年6月建成投产,项目达产达标后,公司预计每年合计产出约25万吨铜金属量。加工厂终于有了属于自己的巨型铜矿。

需要注意的是,铜矿的出品为铜精矿,每4吨铜精矿可冶炼1吨粗铜。这里涉及一个专业概念,即冶炼回收率,指最后所得产品中的金属质量占原料中此种金属质量的百分比。行业惯例是铜矿山出售铜精矿,按照96.5%冶炼回收率计价。这就意味着冶炼工艺水平越高,冶炼回收率越高,成本就越低(大家都是一个价格买铜精矿,能生产出更多的铜就意味着能卖出更多的钱)。

二、冶炼板块

铜冶炼有两个主要盈利来源,一是冶炼加工费(TC/RC)收益,例如2024年铜精矿长单加工费80美元/吨,则吨铜的加工费收入为80*(1/25%+0.1*22.04)=500美元/吨,如果美元兑人民币汇率7.1,则折合人民币3550元/吨。假设公司冶炼成本为2000元/吨,则冶炼毛利润就是3550-2000=1550元/吨;二是铜冶炼回收率收益,行业惯例是铜矿山出售铜精矿,按照96.5%冶炼回收率计价,而公司冶炼工艺水平较高,实际冶炼回收率起码在98%以上,这就可以赚取铜价1.5%的收益。

公司铜冶炼具备突出的区位优势:一是公司地处华东长三角洲城市群,金冠铜业、金隆铜业厂区都位于长江沿岸,从国外进口铜精砂到南通港卸货后沿长江水运到公司,相较众多的内陆铜冶炼厂,运输成本处于相对优势;二是华东地区经济总量大,铜消费量占全国用铜量的三分之一以上,公司在销售市场具有较强的区域经济优势。

当前公司的铜基新材料项目正在建设,24年9月13日通电成功,项目投产后,铜陵有色电解铜年产量将突破200万吨大关(现为170万吨)。总投资103亿元的绿色智能铜基新材料项目计划2024年底基本建成,金通铜业二期项目全面开工建设,预计2025年附近铜陵有色铜冶炼产能超过250万吨,迈向世界第一。

铜基新材料项目现场

三、加工板块

公司的铜加工业务主要由上市子公司铜冠铜箔完成,主要铜箔产品包括:1)PCB铜箔;2)锂电池铜箔。铜冠铜箔目前拥有铜箔产能5.5万吨,包括3.5万吨PCB铜箔产能和2万吨锂电铜箔产能。除已有的5.5万吨产能外,公司在建锂电池铜箔产能2.5万吨/年。

四、采矿板块

我理解采矿部分是公司的核心。铜矿的资源属性要结合铝土矿对比来看。铜矿占金属铜的价值量在90%附近,铝土矿占金属铝的价值量在10%附近。铜的价值量主要在矿端,铝的价值量主要体现在冶炼端,因此铜是资源属性的商品,铝是能源属性的商品。在本世纪初的几年,铜和铝的价格非常接近甚至一度等同,但近些年来铜铝比价基本在3倍以上。随着全球铜矿山品位下滑,成本曲线整体上移,反映的是铜矿资源的稀缺性逐渐显现,价格底部在逐渐抬升。这说明:投资铜链条企业要买有矿的,投资铝链条企业要买生产成本低(电价便宜)的。

关于米拉多铜矿,其探明及控制的矿石量12.57亿吨,矿石铜平均品位0.48%。米拉多设计生产规模4620万吨/年,假设二期矿石品位保持0.5%的水平,二期满产后年产铜有望达到22万吨。公司70%股权权益产量15.4万吨。

米朵拉铜矿位置示意

公司在国内每年自产铜精矿含铜量为 5-6 万金属吨,其中大部分来自三座主力矿山:冬瓜山铜矿、庐江矿业、安庆铜矿,占公司国内铜矿年产量 90%以上。

五、盈利假设

预计26年公司阴极铜加工250万吨,铜箔产量8万吨,铜矿产量21万吨,铜价7万元。以下预期的净利润均为26年预计。

采矿板块:2023年米拉多铜矿净利润18亿元,23年铜价68万元,铜精矿含铜约12万吨。26年按照权益产量15.4吨计算则净利润为18/12*15.4=23亿元。国内5万吨铜矿产能预计净利润7亿元。

冶炼板块:23年金隆铜业46万吨产能净利润8.5亿元,则未来250万吨(权益产能约220万吨)计算净利润,保守预计净利润20亿元。

加工板块:铜冠铜箔23年净利润0.2亿,预计净利润0元。

以上合计归母净利润50亿元。

六、估值

有人给公司起了个外号叫“铁公鸡”,意为分红率过低,23年为28%。

分析下公司的现金流,筹资现金流部分“偿还债务支付的现金”-“取得借款收到的现金”23年、22年、21年分别为30亿元、46亿元和4亿元,可以得出初步的结论是公司挣钱的时候,一边在回馈股东,一边努力的偿还债务。从资产负债率也能看出,这些年一直处于下降的趋势,当前是51.4%,而19年是58%。

但是公司对现金的处理方式的确值得商榷,最近5年货币现金从52亿膨胀到110亿,很难讲是否能够将这些资金真正的利用到位。

本文作者可以追加内容哦 !