对美亚光电近期暴雷暴跌的一些看法

美亚光电发布年报和1季报后暴跌8个点,市场担忧其净利润下降和应收账款暴涨。公司业务分为四大块,其中检测是潜力,配件是陪衬。公司面临行业竞争加剧,但采取策略应对。营收结构稳定,色选机占比高,仍有提升空间。总经理和董秘辞职可能影响公司发展。整体而言,公司前景广阔,但需静观其变。

摘要由作者通过智能技术生成

有用

有用

对于这家美亚光电这个浓眉大眼的公司,发布了他的年报和1季报之后,又是暴跌8个点,市场普遍认为美亚光电要完了,这个净利润下降真的太厉害了,应收账款又暴涨,于是就翻看资料,梳理一下这家公司的业务情况是怎么样子的。

2019年到2023年,公司的业务分为4块,其中前两个是主要的方向,检测是潜力,配件是陪衬。

1、关于2023年年报增收不增利的看法。

该公司的增长主要是靠产品的创新带动,涉及的3个业务方向都给予了不同的增长方向,其中国产替代,出口和快速增长分别代表了3个业务方向的发展路径。我们根据近五年的营收来进行一个分析。

2019年到2024年,公司的营收增加了9亿元,其中2020年相当于没有增长,之后2021年出现了大幅的增长,具体原因为口罩影响,公司的正常生产遭到其了外部环境的制约,大家摘不下口罩,导致医疗设备(CBCT)的销售下降了6%,不过这随着2021年的较正常化之后又急剧的恢复了增长,这是大环境决定而不是由公司本身经营决定的事情。

对于2023年,公司似乎又遇见了些许瓶颈,虽然看着营收增长了14.6%,但是这伴随着的是应收账款的快递提高,这看起来似乎有些不正常,但是通过公司的问答我们可以得知如下:

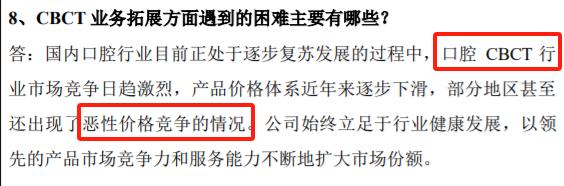

公司的大单品口腔CBCT面临了恶性价格竞争的情况,竞争很激烈,这个是行业问题,也不是一家公司面对的问题,紧接着公司就做出了如下的反应:

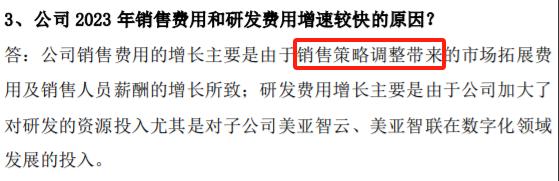

销售策略进行了调整,我猜想就是放宽了应收,可能设备先给你们用着,等环境好转或者赚到钱了再付设备的欠款,这在以前当然不可以,但是面临这个大环境,公司主动采取的这些措施,我认为没有问题。

当一个市场环境发生恶化,不是一家公司所能左右的,公司以往的经营策略可能不太合适,主动来采取措施进行应对来面对市场的冲击,这是好事,也可能借助这个趋势来对行业进行一次洗牌,以公司以往应对的策略和注重研发的传统,我愿意再等一等,看看他的策略如何?这也解释了增收不赠利润的原因。

公司的营收结构的分析

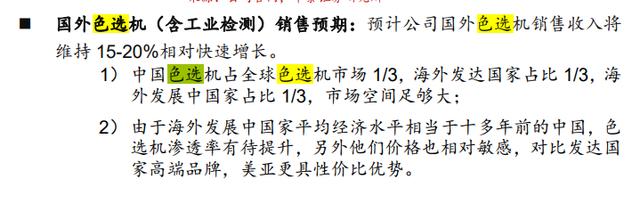

这5年中,色选机占比稳定在60%附近,毛利率和净利率都还可以,基本上实现了年年增长的目标,也是公司估值的基石,国内国外都在全面的进行中,进一步稳住龙头地位,这个产品的市场空间大不大,看中泰研报的吹嘘:

公司色选机国内市占率仅在15%左右,未来仍有进一步提升的空间。除大米外,杂粮(如玉米、坚果和豆类)、茶叶均是色选机较大的应用场景,据统计局数据,我国相关杂粮及茶叶的产量总和大约在 3 亿吨左右,假设大米色选效率和杂粮色选效率近似,则粮食茶叶整体色选机整体规模在78亿左右。公司2022年国内色选机销售12.4亿元,对应市占率约16%,其中大米色选市占率在28%左右,考虑到公司领先的产品力和较强的盈利能力,后续市占率仍有进一步提升的空间。(摘自研报)

2024年美亚色选机销售不到15亿元,出口大约4.5亿元,目前需求国际规模约200亿元,国内约80亿元,看起来这一块还是比较清晰的,市场龙头还是有希望得到更多的份额,这个毛估估即可,公司的基本盘目前没有受到威胁,依据如下:

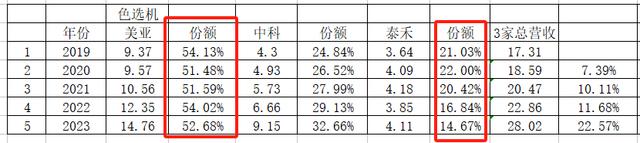

表1(最近5年增长率)

表2(最近5年市场份额比较)

从上表可以看出来,老大美亚,老二中科都很稳,其中老二中科正在吃的是老三泰禾的市场份额,或者说老大联合老二在狠揍老三,老大似乎有点矜持,老二就猛干,目前看似乎是这个样子的,这个竞争格局似乎没有那么容易翻车。

毛利率也可以看看出来,目前的美亚也是最大的最高最经得住造的,目前国产替代已经基本完成,搞恶性竞争没有必要了,你怎么不看格力美的和海尔再搞价格战了啊,这个也是一样的道理,海外还是海外,那里才是星辰大海。

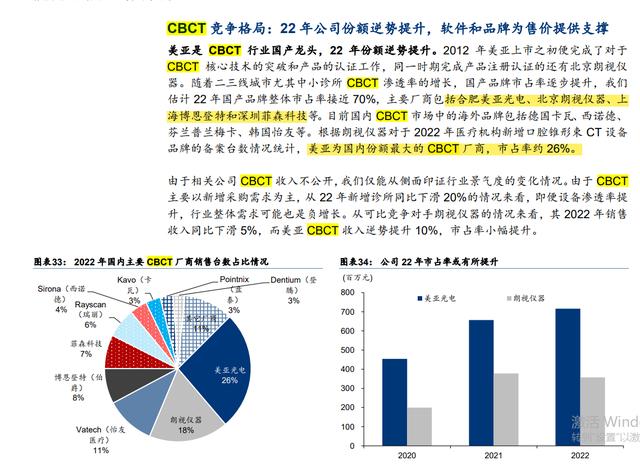

医疗设备,准确来说是口腔CBCT机器的销售,这个目前收到了比较激烈的竞争,也是公司目前营收下滑的主要因素,2023年,该公司医疗板块营收7.56亿元,对比2022年的7.16亿元几乎没有增长,原因上面已经叙述过了,竞争激烈嘛。

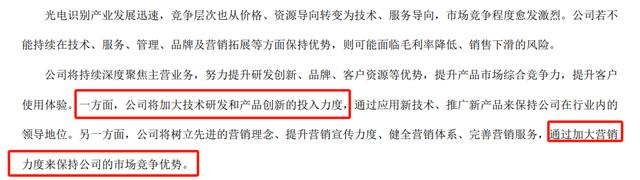

公司的看法就是我的看法,看看通策医疗,从400元下来了,口腔医疗行业确实不景气,但是未来,也就是未来,老龄化等,都可以往里面装。产品技术创新和前瞻性研究将是关键,智能化和工程化设计,营销继续花钱做广告和推广,这些公司说的很全面了,目前继续观测,一个季度啥也说明不了,慢慢来,前景广阔,市场空间足够大,龙头企业都没有空间了,那么其他企业的胜算也不大,仅此而已。

小道消息来一个,跟美亚硬钢(恶性竞争)的公司目前看来,大概率是这一家北京的,看报道如下:

这对于美亚来说,不知道算不算一个好消息,2023年二者都是刺刀见红,竞相降价,导致美亚的数据有点难看,第一季度医疗设备板块也是下降明显,这个是这个阶段的产物,不必担惊害怕,这个行业竞争才是常态。

根据上面的表格来看,公司的毛利率一直在下降,目前是53%,还有13个点的下降空间,直接向朗视看齐也不是不可以,不就是降价嘛,大家都会,我再等等看看,是不是真的能一降到底,这个是公司的竞争策略,我估计最后还是握手言和,毕竟市场也不可能是一家公司的,这个竞争格局,等得起,看的到,值得期待和观摩。

X射线牵涉到食品安全,也是值得期待的,2023年营收1.57亿元,增长率61%,占比不大,增长不小,继续观察。

对于2024年第一季报的跌幅,营收3.31亿元,净利润1亿元这个数据,我无法表达自己的看法,对于我的想法上面都说明白了,最后还想说一点就是下表:

刨除掉2020年这个特别的年份,基本上公司的营收预计都还是靠谱的,来回百分之五的波动其实对于公司经营来说,那太正常不过了,不要一个季度就否定了这一年的预算,连最熟悉公司的高管们出来的预算都不准的话,我们小散还是洗洗睡睡吧。

基于公司以往的表现,我原因相信在2024年外部环境不佳的情况下,管理层还在努力的奋斗中。

这两点一直就是我说的公司发展,壮大的最重要两点,技术研发是本,营销策略是战术,二者缺一不可,这两点公司一个没有变,一个是主动求变,没毛病,营销力度有两点,一个是应收另外一个就是销售费用的增长,这个年报里都说出来了。

总经理和董秘辞职,也是影响公司发展的因素之一,这个还需要进一步观察,也没有查到是不是另外拉上一帮人马重新起步,但是岁月变迁,时代已经变了,竞争格局已经稳定,又能如何呢?

后续的业绩和公司经营情况我选择静观其变,有希望但是不要报以太大的希望即可安心持股,至于估值和买入价格则是下一步的工作,其实我不喜欢竞争激烈卖设备的优秀企业,但是这家公司确是少有的一家卖设备的高科技公司,固定资产一丢丢就能产生营收和利润,而且不消耗更多的资本开支,分红习惯还挺好,造成ROE居高不下,于是就开始关注并且表示高度的关注了。

本文作者可以追加内容哦 !