【超新星财经/原创】

西安银行,作为西北城商行“第一股,自1997年由西安市原有的41 家城市信用合作社与西安市信用合作社联合社整合组建为西安市商业银行起,便踏上了其漫长的发展之路。历经2010年的更名以及 2019 年3月在上海证券交易所的成功挂牌上市,在西北城商行领域占据着举足轻重的地位,具有显著的标志性意义。

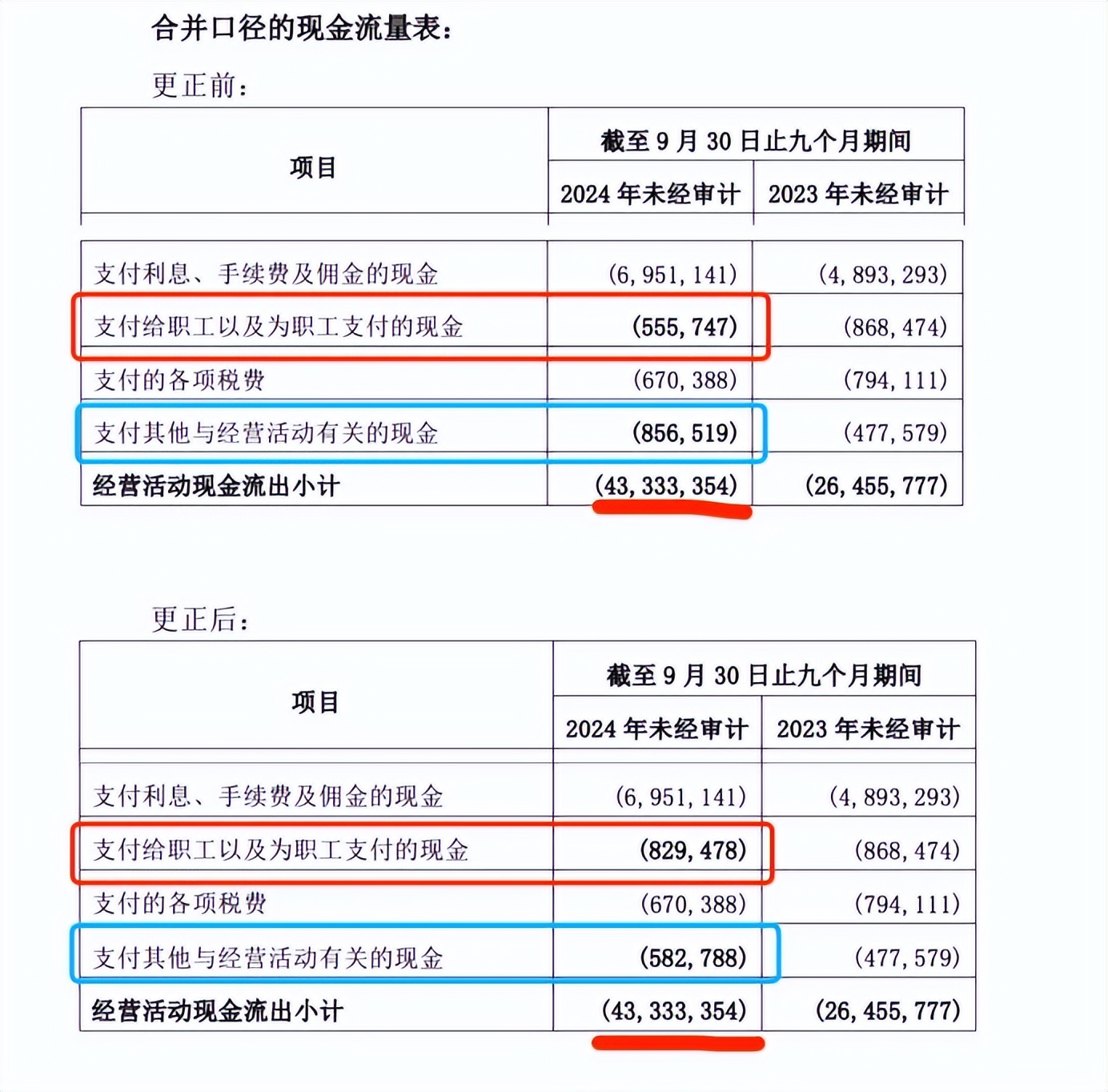

然而,近期西安银行却因“三季度员工倒贴 3000万”的新闻报道而深陷舆论漩涡,备受公众瞩目。该事件源起于西安银行此前披露的三季报数据,截至三季度末(9月30日),“支付给职工以及为职工支付的现金”一项金额为5.56 亿元,而二季度末(6月30日)此数值为5.87亿元,经核算,三季度单季度该项数据竟呈现为-3127.2 万元,这一异常状况乍看之下极易令人误解为银行未给员工发薪,反倒让员工 “倒贴”,着实令人费解。

此事件经媒体披露后,西安银行于11月28日发布公告予以回应。公告称,公司现金流量表中“经营活动现金流出”项目下的“支付给职工以及为职工支付的现金”部分金额,因误操作而列示至“支付其他与经营活动有关的现金”子目中。西安银行着重强调,“上述更正项目均属于‘经营活动产生的现金流出’,对本公司合并及母公司现金流量表中‘经营活动使用的现金流量净额’无任何影响,且对本公司财务状况、经营业绩以及合并和母公司资产负债表和利润表亦均不产生实质性影响。”同时,西安银行发表致歉声明,表示将进一步强化财务信息审核工作,对由此给投资者带来的不便深表歉意,期望获得投资者的谅解。

尽管在上市公司群体中,于公开披露的年报、半年报、季报里出现数据错误或文字内容表述不准确等情况并非罕见,但就上市银行范畴而言,此类公开报告中的数据纰漏事件实则较为稀少。公开报道中可查的类似事件屈指可数,例如2024 年 4 月,杭州银行在披露 2023 年度利润分配方案公告时,误将 “2023 年度拟每 10 股派息 5.20 元” 的分红政策表述为 “2023 年度拟每股派息 5.20 元”;2019 年江西银行在其披露的一季报中,就 “资本净额、风险加权资产” 等数据的单位出现差错,将大部分数据单位应有的 “亿元” 错写为 “万元”;再者,2016 年 9 月杭州银行公布的首次公开发行股票招股说明书摘要里,把应以 “万元” 为单位的两项数值错误地写成了 “元”,即 “预计募集资金总额为‘376658.25 元’,预计募集资金净额为‘361056.2 元’”。

针对西安银行此次“三季报数据乌龙” 事件,多数网友表示理解,但也纷纷强调 “需要反思”“加强内控”“及时更正和公开透明”。而对于西安银行而言,需解决和正视的问题远不止于此。

今年9 月下旬,西安银行发布公告称收到陕西证监局下达的行政监管措施决定书,所涉事项追溯至 2020 年至 2022 年期间,该行资产负债表中 “金融投资” 科目下部分金融资产分类存在不准确的问题。尽管该行在 2023 年年报中表示已依据合规整改的相关要求完成了对应事项的整改工作,但陕西证监局仍决定对其实施出具警示函的监管举措。当时在任的西安银行董事长郭军、行长梁邦海以及主管财务工作的副行长黄长松,由于对上述问题负有主要责任,均被一同予以警示。对此,西安银行在公告中表示,未来也将遵循监管要求进一步提升财务信息披露质量。

从西安银行2024 年三季报数据来看,其业务规模和盈利方面呈现出一定的增长态势。前三季度实现营业收入 55.29 亿元,同比增加 4.88 亿元,增幅 9.69%。归属于母公司股东的净利润为 19.27 亿元,同比增加 0.22 亿元,增幅 1.14%。资产规模方面,截至三季度末,总额达到 4497.44 亿元,较上年末增加 175.43 亿元,增幅为 4.06%,其中贷款及垫款本金总额 2200.69 亿元,较上年末增加 171.47 亿元,增幅为 8.45%。

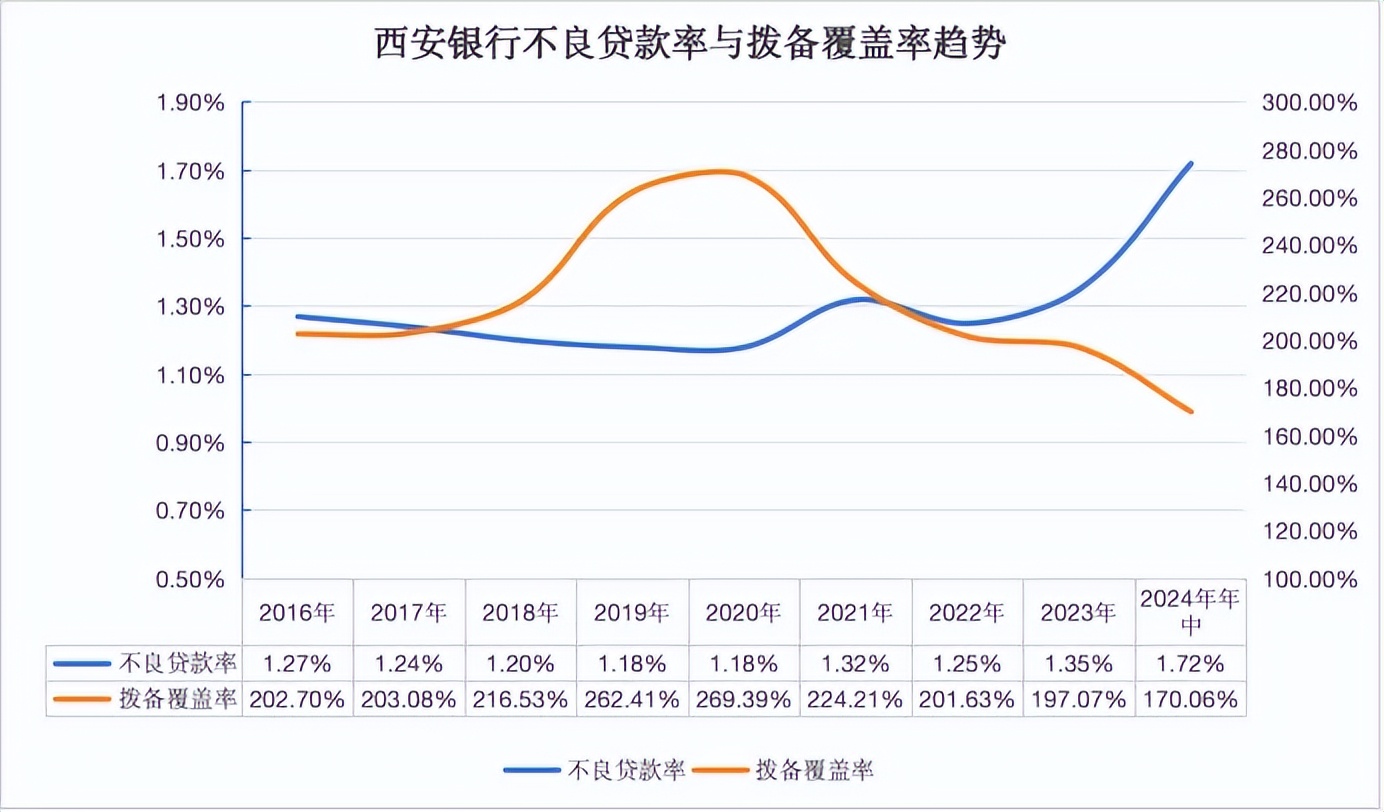

然而,在业务规模与盈利增长的背后,西安银行的不良率却呈现出较为明显的上升趋势,犹如一颗隐藏的风险信号。截至三季度末,西安银行的不良贷款率为1.64%,虽较半年报的 1.72% 有 0.08 个百分点的微弱下降,但与上年末相比,仍出现了 0.29 个百分点的显著上升。在同期 A 股 17 家城市商业银行中,该项指标仅低于郑州银行的 1.86% 和兰州银行的 1.83%,与成都银行、厦门银行、杭州银行、宁波银行等银行相比,差距较为明显。尤其在多数银行不良率呈下降趋势的大背景下,西安银行不良率的逆势上升显得格外突出,使其经营状况成为市场关注与审视的焦点。

西安银行的拨备覆盖率同样值得关注。数据显示,截至三季度末,该行的拨备覆盖率为186.30%,较上年末下滑 10.77 个百分点,在 17 家上市城商行中仅略高于郑州银行的 166.23%,与其他银行相比存在显著差距。尽管仍高于 150% 的监管红线,但在银行业竞争已从业务扩张和市场份额竞争深度延伸至风险防控与经营稳健性全面比拼的当下,西安银行似乎略显落后。

回顾西安银行历年数据,其不良贷款率在2024 年以前控制较为出色,2020 年曾低至 1.18%。但自 2021 年起,不良贷款率踏上逐年攀升之路,至 2024 年年中飙升至 1.72%,拨备覆盖率也如影随形,自 2021 年的 224.21% 逐年滑落至 2024 年年中的 170.06%。

此外,2024 年上半年,西安银行关注类贷款比例从 2023 年末的 4.37% 进一步攀升至 5.69%,在 A 股上市银行中位居第二高。关注类贷款虽尚未形成不良贷款,但具有较大的向下迁徙风险。其比例的持续上升表明银行贷款资产中的潜在风险正在不断积累,若不能及时有效管理,将进一步加剧不良贷款的增长压力。

究竟是何种因素致使西安银行的不良率出现如此显著的变化呢?西安银行在2023 年年报中提及,总体不良率的增长受部分房地产客户以及部分企业授信业务转化需求增加等因素影响。

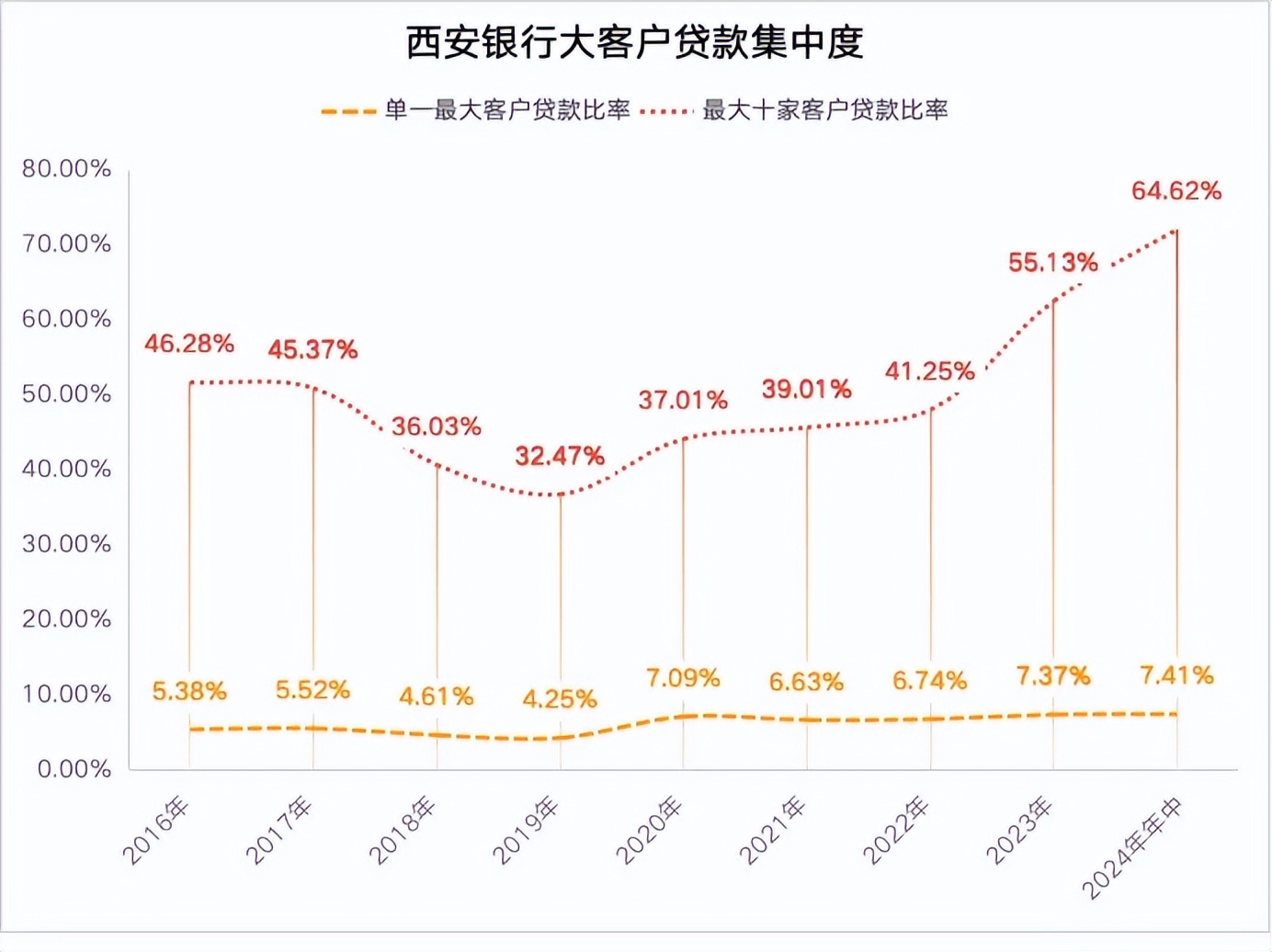

而超新星财经在分析西安银行的贷款集中度时发现,其与同行相比存在着较强的依赖性。从中报数据来看,西安银行单一最大客户贷款比率达7.41%,最大十家客户贷款比率达到 64.62%。与披露该数据的其他上市城商行的数据对比,西安银行对大客户的依赖情况较为严重。

从历史数据观察,西安银行贷款集中度自2023 年超过监管红线后继续升高,这一趋势必须引起西安银行的高度重视。对大客户的高度依赖或使银行面临巨大的信用风险,一旦大客户出现经营困难或违约情况,银行的资产质量将遭受重创,可能引发不良贷款的集中爆发,对银行的流动性和稳定性构成严重威胁。

截至2024 年 9 月底,西安银行最大单一股东为加拿大丰业银行,持股比例达 18.11%;西安市人民政府通过西安投控、西安金控等多家企业合计持有西安银行股份比例为 22.97%(数据源自同花顺),为该行实际控制人。目前,西安银行已开设 179 家营业网点,控股 2 家村镇银行、参股 1 家汽车金融公司,拥有员工 3266 人。

未来的发展进程中,西安银行如何在保持业务增长的同时有效防控风险,优化贷款结构,提升财务信息质量与经营稳健性,将是该行面临的重大挑战与亟待解决的关键课题。

本文作者可以追加内容哦 !