在每年北京最冷的时候,也是医药企业的关注点格外统一的时候,无论是否参与,企业都翘首以盼医保谈判的最终结果。2024年11月28日,国家医保局联合人力资源和社会保障部正式发布2024年医保目录,其中91种药品新增进入医保目录,医保谈判整体成功率达76%,创多项历史之最。

由此可见,医保对于中国药企的重大意味,隐约间已成为药企商业化放量的前提条件。但是,以目前医保目录中的3159种药品,对于中国上市药品整体而言,占比明显不高。也就是非医保药品仍是药品主流(数量上),那么更大群体“非医保”产品生存情况如何?“非医保”产品真的如想象中那么没前途吗?

01

非医保销售TOP榜

诚然,医保对于整体社会而言,无论是在加强患者医药可及性、促进医药行业整合与发展,还是推动医药行业研发创新都有举足轻重的作用。而对于企业而言,历年医保谈判成功的药品中,销量暴涨的案例也比比皆是。

但正如前言所讲,医保并非唯一,也不可能成为唯一,事实上,在医药行业中仍有大量“非医保”产品活得很滋润。

药智数据显示,虽然从2016年至2023年非医保销量TOP榜持续变化,如前列地尔注射液等曾今畅销的非医保产品也逐渐退出榜单,但同时如盐酸多柔比星、帕博利珠单抗、盐酸罗沙替丁醋酸酯、聚乙二醇重组人生长激素等产品却也接替上榜、2023年销售额均在10亿元以上。

数据来源:药智数据

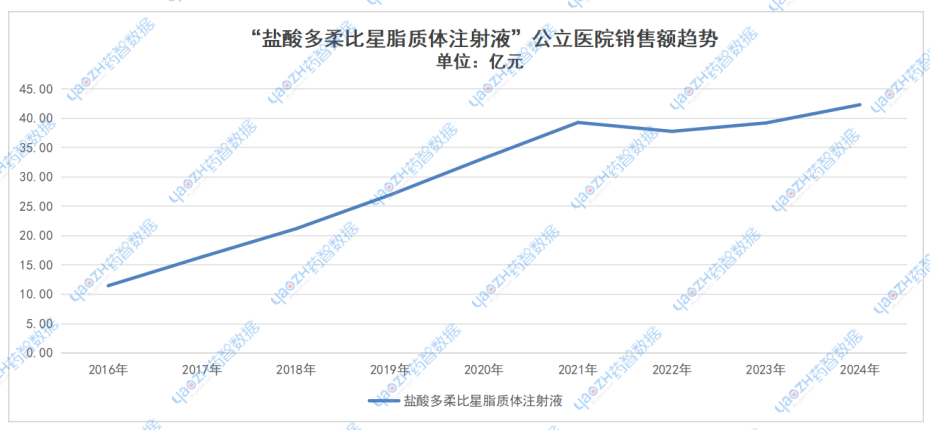

盐酸多柔比星脂质体注射液

据悉,2023年公立医院销售额超10亿的非医保品种共有12个,其中2023年盐酸多柔比星脂质体注射液成功超越地佐辛注射液,成为当年“非医保”公立医院销售榜榜首,期间销售额达39.19亿元,并且以目前趋势来看,2024年起销售额预计还将再创新高,突破40亿元。

数据来源:药智数据

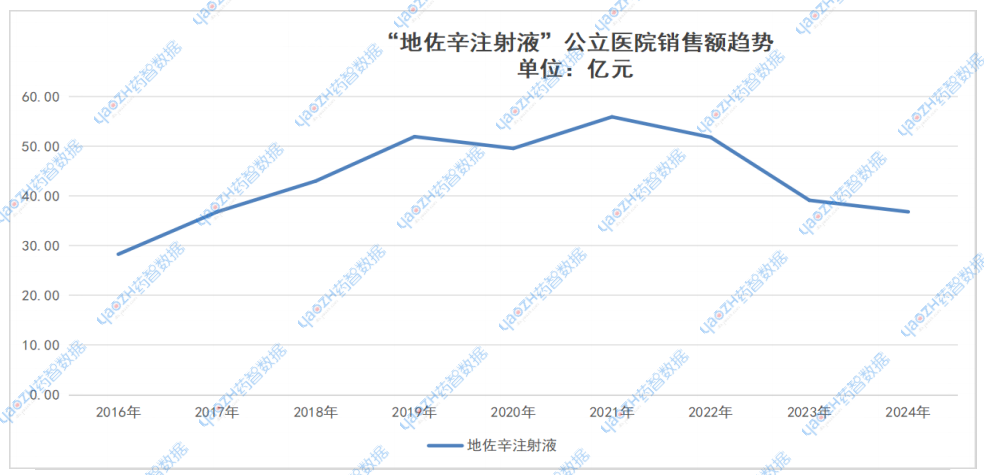

地佐辛注射剂

数据显示,2023年非医保公立医院销售额第二的是地佐辛注射剂,由于2020年以来地方医保清退政策的影响,其销量正在呈现下滑趋势,2023年公立医院销售额为39.15亿元,2024上半年销量18.41亿元。

数据来源:药智数据

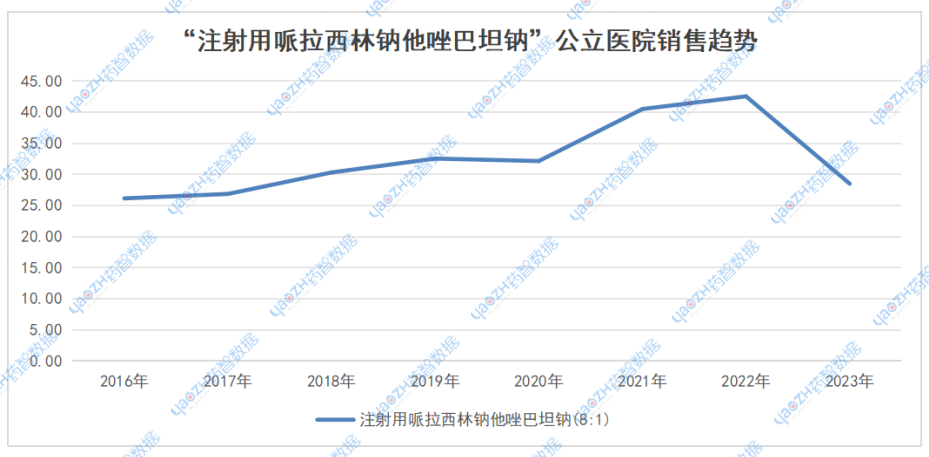

注射用哌拉西林钠他唑巴坦钠

作为临床上应用最广泛的抗生素,自2005年开始注射用哌拉西林钠他唑巴坦钠就已成为全球注射用抗生素处方量第1名,且多年以来收获众多指南推荐。

虽说2023年中标第八批集采,对药品单价有所影响,以至于2023年公立医院市场销售额有所下降,但整体市场份额依旧,只是相较而言的竞争格局更加严峻。

目前,注射用哌拉西林钠他唑巴坦钠已有瑞阳制药、湖南科伦制药、苏州二叶制药、山东鲁抗医药等15家药企过评,而在仿制药布局方面,成都倍特药业、江苏海宏制药、江苏睿实生物科技等8家药企提交了仿制申请,均在审评审批中。

数据来源:药智数据

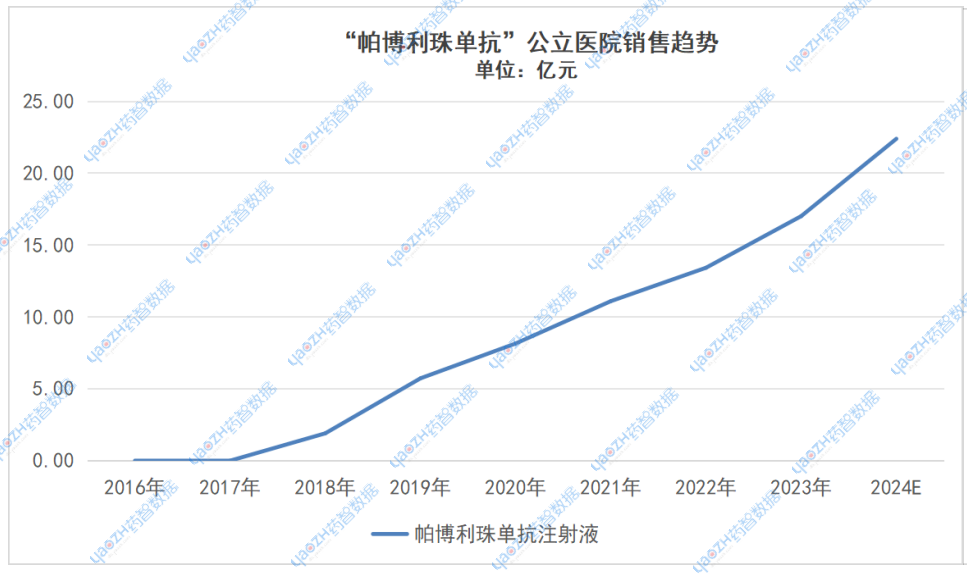

帕博利珠单抗注射液

作为创新药里未纳入医保的典型案例,其虽布局医保优势,却由于其先发优势、广泛获批的适应症和默沙东超强的销售能力使其在市场上仍取得了不错的成绩。

其2023年公立医院销售额达17.02亿元,预计2024年业绩将再创新高,超过20亿元,作为默沙东公司的拳头产品,2023年刚刚以250.11亿美元(约合人民币1796亿元)年销售额,登顶全球「药王」。

更关键的是,帕博利珠单抗同时还是非医保新药领域中妥妥的王者,成功证明了“医保并非创新药唯一的出路”这句话。

数据来源:药智数据

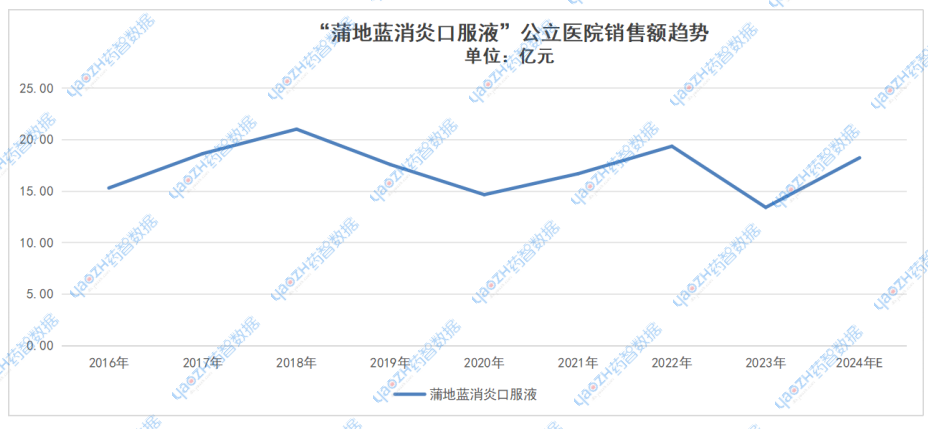

蒲地蓝消炎口服液

药智数据显示,作为济川药业清热解毒类的独家产品,在未纳入医保的情况下,2023年公立医院销售额达13.43亿元,截止目前,蒲地蓝消炎口服液连续8年销售额破十亿元大关,公立医疗机构累计销售额已突破百亿,达136.7亿元。

数据来源:药智数据

但自2018年以来,由于说明书修改、退出省级医保目录等方面因素影响,蒲地蓝消炎口服液在公立医院方面的销售额逐年下降,

但与此同时,蒲地蓝退出医保后,选择发力零售端,2023年蒲地蓝零售端销售额已达17.3亿元,甚至超过了样本医院端销售额,并且,2024年11月12日,蒲地蓝消炎口服液正式由处方药转为OTC类药物,这或许不利于公立医院板块的销售增长,但同时也将成为蒲地蓝消炎口服液攻占零售市场的重大转折。

当然,上述案例只是非医保产品销售现状的缩影,过程中有在非医保情况下销售额仍能大幅增长的情况,也有在非医保情况下艰难求生的情况,但无论如何,对于非医保产品而言,情况似乎并非我们想象中那么艰难,关键还是要看企业背后的商业化逻辑。

02

不进医保背后的销售逻辑

对于企业而言,其实进医保与否,其商业化成功都需找准自身定位才行。

对于创新药领域而言,在过去多年的医保增减历程中,如再鼎医药的尼拉帕利、艾力斯医药的伏美替尼、诺诚健华的奥布替尼等生物技术公司首个商业化产品,在进入医保后确实表现不俗。而2024年迪哲医药的舒沃替尼也由非医保转向医保序列,由此证明医保对品种上量有着确切的促进作用。

但同时,目录外的创新药,也不乏丰收者。比如康方生物的派安普利单抗、卡度尼利单抗及思路康瑞药业的恩沃利单抗,年销售额均超5亿元人民币,这些产品上市时间都在2021年之后。尽管目前实现这一目标的产品还不多,但可见国内医药市场对非医保创新药的支撑潜力。

另外,如今越来越多企业对待“进医保”这个话题的态度也在发生着变化,以价换量不再是单一的考量因素,更多的则是对在研管线的发展、销售团队的覆盖能力等进行综合性评估。

以PD-1为例,在目前尤为内卷的竞争格局之下,紧随“四小龙”强行进入医保之后,也无非是换个地方再卷,因此康方生物、誉衡生物、基石药业的产品具备资格但未参与谈判。

而事实也证明,医保之外的市场同样有不少值得挖掘的地方,而就算进入医保,对于很多初创biotech企业而言,仍跨不过医院这关。

03

总结

从现有数据上来看,无论是对于仿制药还是创新药而言,“进医保”永远不是必选项,非医保市场上同样不乏优秀的品种能实现年销售额破10亿元。

而且,对于企业而言,进医保与否也并非单一用“以价换量”就能搞清楚的,更多还是应根据自身企业的综合能力进行评估,找准市场真正的突破口。

$云顶新耀-B(HK|01952)$$博安生物(HK|06955)$$药明康德(SH603259)$#离岸人民币走弱,对A股影响几何?#

来源:药智网

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

本文作者可以追加内容哦 !