一直以来,中概都是一个比较特殊的市场,简单来说就是“两头在外”。

一方面,中概上市公司经营主要在内地,以恒生科技指数为例,十大权重股全部是内地企业。

另一方面,中概股的投资者来自全球,且以机构为主,港币实现固定汇率制,港股市场的利率由美元利率决定。

根据股利贴现模型,股价等于未来现金流的现值,在这个计算公式中,公司业绩是分子,贴现率是分母。

对中概股来说,分子由国内经济决定,分母由国外利率和投资者风险偏好决定,这就是所谓的"两头在外"。

这种历史背景并不是一个好事,一方面是监管者对市场没有什么调控力,另一方面,老外对内地企业天然就不熟悉,很容易存在偏见,给的估值低。

过去几年,中概股可谓是全面利空,分子端,国内经济下滑,互联网企业严监管,分母端,受历史级的高利率压制,同时中西方还存在对抗,经常是两边挨打。

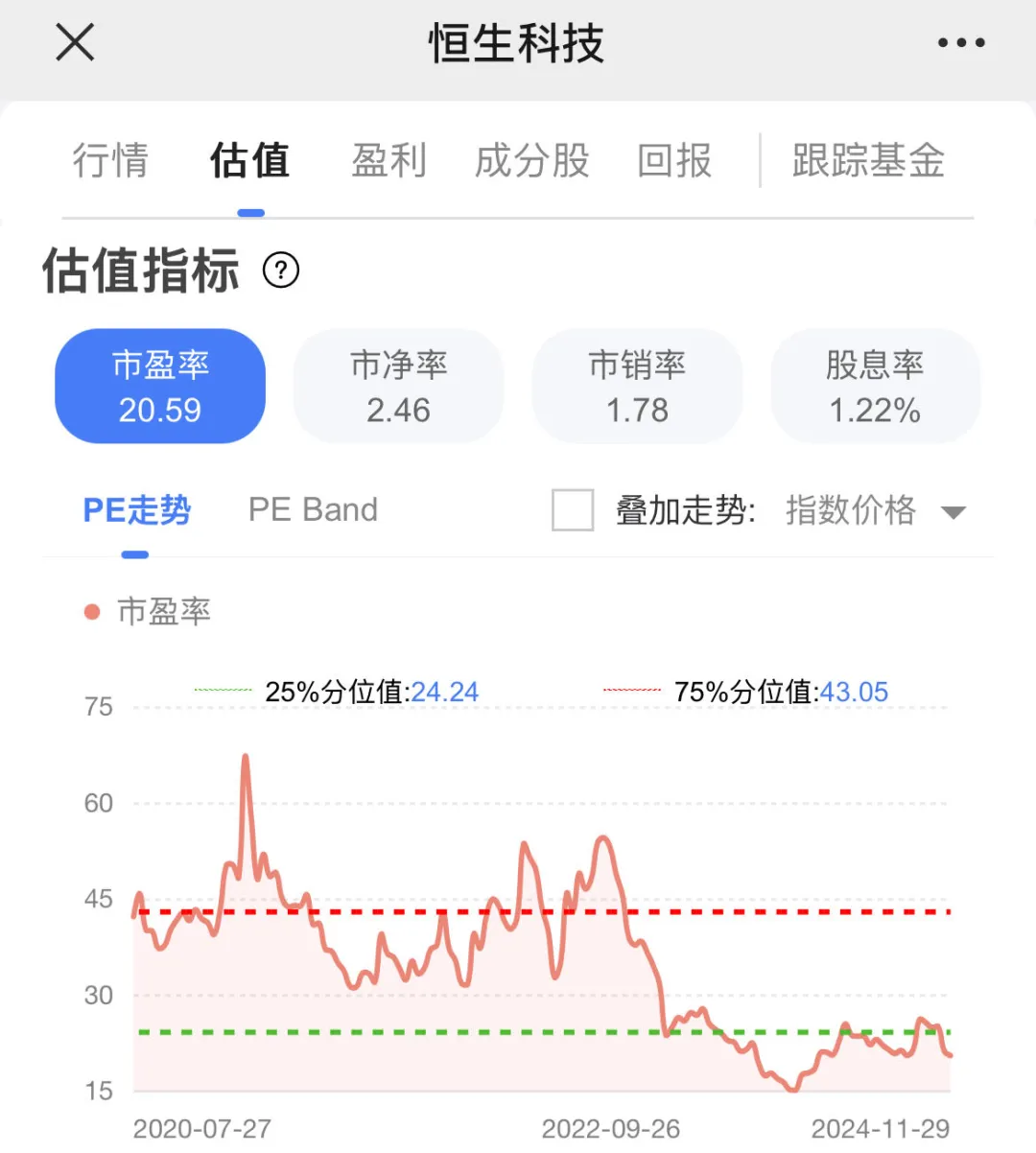

也正是因为这么多利空,中概股的股价来到了历史极低位,估值也是历史最低区间,比如恒生科技指数,之前PE一直维持在50倍左右,而现在只有20来倍,之前最低到过15倍。

时间来到今年,情况开始发生变化。

首先是互联网龙头企业的业绩大幅回升,腾讯、阿里、美团今年业绩都不错,还有大额回购。

对这批国内商业模式最优秀的公司来说,只要没有大的外部利空,自己也不瞎折腾,赚钱其实很容易。

其次,美联储终于进入降息周期了,港股市场流动性将迎来改善。

另外还有一个好的因素,就是南向资金一直在持续流入港股市场,对港股市场的定价影响力逐步提高,国内资金对国内企业的风险偏好,肯定要比老外高,能给港股更高的估值。

这些利好因素都在持续作用着,量变终究会引起质变,时间是站在中概这边的。

终于,在今年9月,中概迎来了爆发,恒生科技指数ETF(513180.SH)从9月低点到10月初,最大涨幅55%。

虽然之后又经历了一波回调,但不管如何,恒生科技指数ETF(513180.SH)这次突破了之前长达两年的震荡区间,代表中长期趋势的60日、120日和240日均线方向已经全部向上,也就是说,它的股价趋势已经往上走了。

牛市里的股价上涨,也是在曲折中前进的,进二退一,一下子涨得太猛,反而走不远。

相较于A股,我反而觉得中概的筑底之路走得更为坚实,是全市场里最适合做长线配置的一类ETF。

很长一段时间以来,恒生科技指数ETF(513180.SH)还是最好的网格标的之一,主要逻辑有:股价低位、估值低位,基本面向好,这能确保它的股价往下有底,往上有驱动。

同时,恒生科技指数ETF(513180.SH)的股价长期在低位震荡,下图是它的K线走势图,自2022年3月以来,就一直在0.4~0.65这个价格区间内震荡,非常明显的震荡走势。

而且它的波动速度也比较快,是最理想的网格标的之一,它也确实成为了我们的智能网格策略组合中,近两年最赚钱的ETF之一。

展望未来,恒生科技指数ETF(513180.SH)最有可能出现的股价走势有两种:

一是这波回踩60日均线后,继续上涨,成功向上突破近两年多的震荡区间。

二是重回震荡区间,继续震荡,等待下一次突破机会,我相信迟早会突破,因为时间在我们这边。

因此,"长期配置+网格"是目前非常适合恒生科技指数ETF(513180.SH)的一套组合策略,用这套策略应对,不管未来是上述哪种走势,都可以做到游刃有余。

$恒生科技指数ETF(SH513180)$$恒生ETF(SZ159920)$$H股ETF(SH510900)$

#A股12月怎么走?投资主线有哪些?##牛市旗手大涨,赚钱机会如何把握?##离岸人民币走弱,对A股影响几何?#

本文作者可以追加内容哦 !