上文从营收的角度分析了洋河,其市占率提升、瓶单价提升,基本完成全国化布局,但品牌力不足,缺少高端产品引领,省内被今世缘偷家。洋河的问题既有行业去库存周期的共性问题,也有其自身治理结构、管理层视野、公司战略的问题。本文将从盈利角度,继续分析洋河,还原一个真实的洋河。

盈利是结果,是对过去的总结。虽然投资看的是未来,但过去的经营成效依然可以为我们预测业绩提供参考,本文将从销售毛利、销售净利走势、期间费用拆解、广告投入成效、人均绩效等方面分析,具体来看:

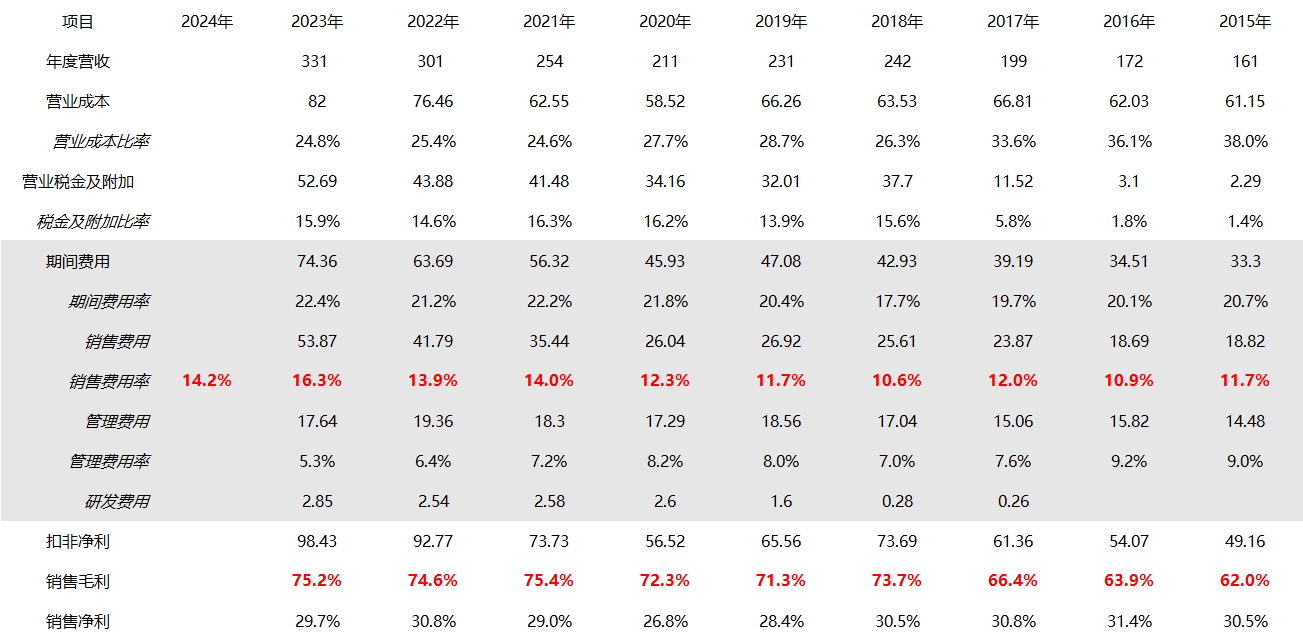

1、洋河近十年销售毛利持续提升,销售净利率基本维持。

受益于营收结构改善和瓶单价提升,洋河近十年的销售毛利率是持续提升的。2015年期销售毛利为62%,2024年销售毛利为75.2%,提升13.2%,这也是各大酒企不遗余力推动高端大单品的原因,妥妥的赚钱机器。但洋河的销售净利率却基本维持在30%,并未随着毛利提升而提升,原因是什么呢?一是税金及附加核算方式变动,这也是影响毛利和净利不同走向的关键原因;二是期间费用率从20%左右提升到22%左右,影响约2%。对于税金企业只能按照税会政策执行,属于外部变量,不过多研究,后文重点分析期间费用率的影响及变动。

2、销售费用率提升,管理费用率下降,整体费用率抬升。

洋河近十年期间费用率提升2个百分点,其中管理费用率持续优化,从9%左右下降到2023年的5%,降低约4%;销售费用率从11.7%提升到2023年的16.3%,提升约5%。费用的一升一降,从侧面反映洋河不断增加销售支出,销售难度在增加,也反映出洋河的品牌力不足,无法充分占领消费者的心智,这也是洋河同茅台、五粮液相比无法跨越的鸿沟。更多分析,微关-盾矛投资。

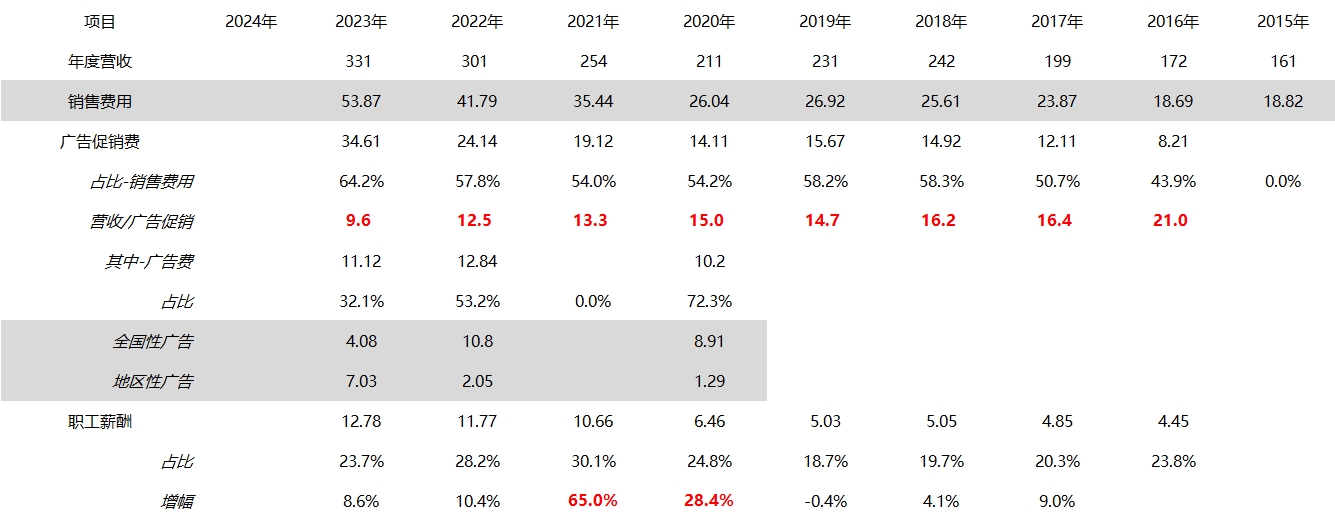

3、洋河广告促销费激增,投入产出持续下降。

洋河期间费用的大头是销售费用,销售费用的大头是广告促销费,从2016年的8亿占比44%,持续提升到2023年的34.6亿,占比64.2%。从广告促销投产效率来看(营收/广告促销费),单位广告促销费带来的营收从2016年的21亿下降到2023年的9.6亿,广告促销的投产效率持续下滑。

4、广告投向现拐点,从全国性广告转向区域性广告。

洋河从2020年开始披露广告费情况,从披露的三年广告费投入情况来看,广告费基本维持10亿+的样子,增量销售费用投向了促销费。从今年洋河推动梦之蓝手工班巡回展、赞助网球公开赛、M6+巡回演唱会等活动来看,今年的促销费又将创新高。从广告费投向来看,地区性广告在2023年超过了全国性广告,预计要在江苏省内市场同今世缘展开竞争。洋河,是一个用全国化成绩证明了战斗力的团队,省内一时的失势并不能说明洋河就不行了。相反,一直在竞争一线的洋河,我相信是有其战斗力的,只是缺少一名运筹帷幄的将才罢了。

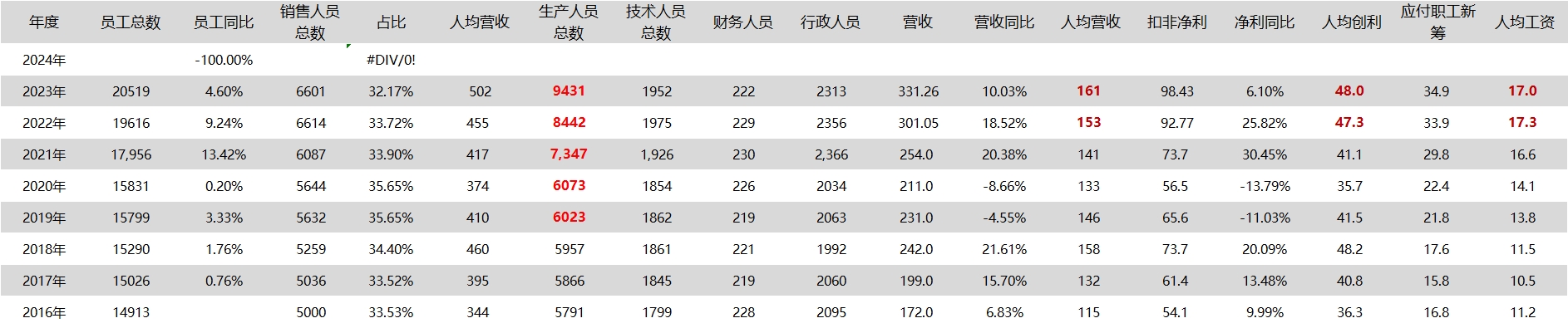

5、洋河生产人员大幅增加,人均创利处于相对高位。

从2016年以来,洋河员工总数从14913人提升到20519人,增加5606人。其中销售人力从5000人增加到6601人,增加1601人,生产人员从5791人增加到9431人,增加3640人,其他财务、技术、行政人员等相对固定。从人均绩效来看,洋河人均创利48万,处于相对高位,人均工资17万,从平均数来看,在宿迁应该还是不错的,但考虑到高管层的高工资,平均数没有太大参考价值。

总之,从盈利指标来看,洋河毛利提升,净利率保持稳定,期间费用率略有抬升,广告促销费投产效率下降,从投入方向上来看增加了省内角逐的部署,人均创利处于相对高位。未来洋河的盈利,需要看真年份战略能否成为突破口,带动洋河高端突围,后续持续跟踪。盈利篇之后计划从合同负债、经销商等角度审视洋河。在码字的同时,看到心脉医疗公告,因被取消高科技企业认证,需要补交所得税6000万-7000万,占当年度净利润的10%以上,虽然早有预告,但对这家企业的治理和管理打了大大的问号,这也是我看好但不敢上仓位的原因。洋河的追踪最近先告一段落,剩下的以后再说,不妨碍我们整体的判断,我需要好好思考和研究下心脉医疗了。$洋河股份(SZ002304)$

本文作者可以追加内容哦 !