一、轮胎行业概述

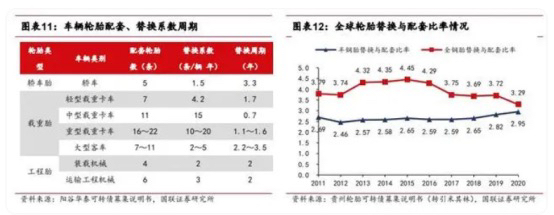

轮胎根据使用场景不同分为配套市场(给新车配套)和替换市场(存量车辆定期替换)。根据制造工艺分为全钢胎和半钢胎。全钢胎的带束层采用钢丝帘线,而半钢胎则使用人造丝或其他纤维材料。全钢胎通常用于载重较大的车型,如货车、客车和公交车,而半钢胎则适用于轿车、皮卡车和商务车。不同车型的配套胎和替换系数有所差别。

配套市场:轿车平均配套 5 条胎,载重车配套7-22条不等;工程胎配套4-6个不等。

替换市场:中型载重卡车的替换周期最短仅为 0.7 年,轿车的替换周期较长,平均为 3.3 年。因此,相较半钢胎,全钢胎替换需求占比更大,从而来自替换市场的需求量也更大。根据米其林历年年报统计数据,近 10 年以全钢胎为主的卡客车、工程机械等商用轮胎的替换/配套比率介于 3.29-4.45 之间,而以半钢胎为主的轿车、轻卡等乘用轮胎的替换/配套比率介于 2.46-2.95 之间,全钢胎的替换/配套比率高于半钢胎。

二、全球轮胎市场规模有多大?

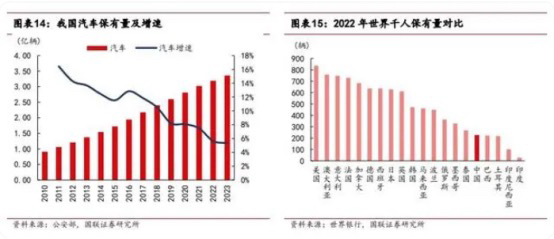

据国际汽车制造协会数据显示,截止2020年底,全球汽车保有量接近15亿辆,相比2010年增加近5亿辆。

2010-2020年全球汽车保有量及增长情况

轮胎行业市场空间广阔且需求具备韧性。长期来看受益于全球汽车保有量规模的稳定扩大和出行带来的刚性消费,轮胎产品的需求仍将向好。目前全球轮胎销售额在1500-1700亿美元间,妥妥的万亿级大市场,下图为研究机构对未来几年轮胎市场规模的预测。

三、全球轮胎市场分布情况

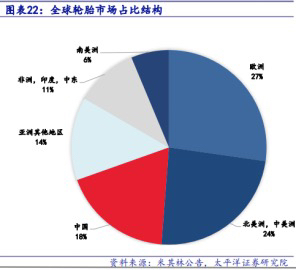

2023年,全球轮胎市场共消费17.23亿条,占比前3区域为亚洲(32%)、欧洲(27%)、北美洲及中美洲(24%),占全球83%的份额(具体见下图)。

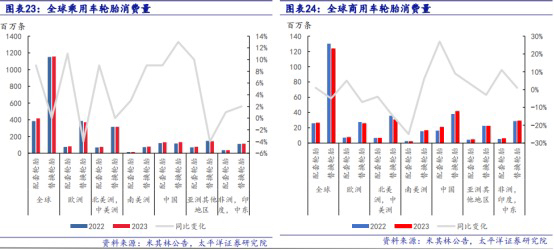

在全球乘用车配套轮胎市场,2023年全球市场消费量为4.17亿条,同比增长9%,其中欧洲增长11%,北美洲增长9%,中国增长9%。 在全球乘用车替换轮胎市场,2023年全球市场消费量为11.56亿条,与上期同比持平,其中欧洲下降4%,北美洲保持稳定,中国增长13%。配套和替换比为1:2.77

在全球商用车配套轮胎市场,2023年全球市场消费量为0.26亿条,同比上升1%,其中欧洲增长5%,北美洲下降4%,中国上升27%。 在商用车替换轮胎市场,2023年全球市场消费量为1.23亿条,同比下降5%,其中欧洲下降7%,北美洲下降15%,中国上升9%。配套和替换比为1:4.73。

四、全球轮胎企业竞争格局

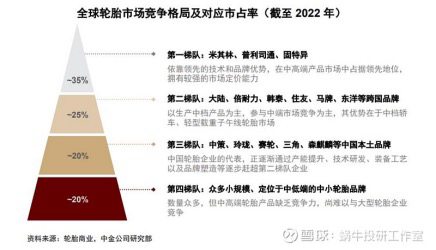

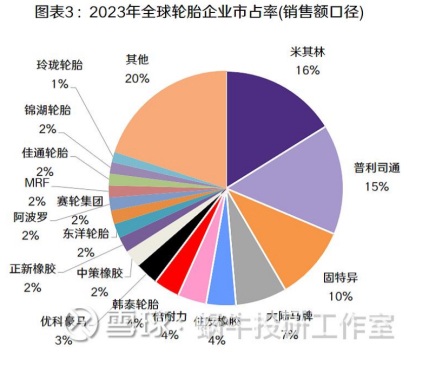

对全球轮胎行业竞争格局进行分类统计,我国A股上市轮胎企业主要处于第三梯队,目前以低端及替代市场为主,未来有望通过产能提升、技术研发等提升,逐步占据第二梯队市场。

全球轮胎工业重心向亚洲区转移使得我国自2006年以来就成为了世界上最大的轮胎生产国和轮胎贸易主要出口国。近年,进入全球轮胎企业75强的中国大陆企业数量由2015年的29家增加至2023年的32家,进入前15强的中国企业由2017年的2家增加至2023年的3家。头部轮胎企业的实力在逐步提升,赛轮集团2022年销售额达32.94亿美元,位于全球12位;玲珑轮胎2022年销售额达24.65亿美元,位于全球第17位。

随着我国头部轮胎企业海外布局持续完善、质量和智能制造提升、新能源汽车高速发展带来胎企品牌提升等,国内胎企竞争力不断增强,全球市占率有望进一步提升。

五、结论

1、轮胎市场全球约1500-1700亿美元的市场规模,并随着全球经济发展汽车保有量持续增长,轮胎市场整体会保持稳健增长态势。

2、轮胎市场目前集中在亚洲、欧洲和美洲;23年亚洲(32%)、欧洲(27%)、北美洲及中美洲(24%),占全球83%的份额。

3、替换市场占大头。配套市场和替换市场大约1:3的比例。轮胎的配套市场随着汽车销量波动;轮胎的替换市场因更换的需求,具有消费属性。

4、中国轮胎企业在全球在第3梯队,但随着我国头部轮胎企业海外布局持续完善、质量和智能制造提升、新能源汽车高速发展带来胎企品牌提升等,国内胎企竞争力不断增强,全球市占率有望进一步提升。

今天先写到这。接下来继续轮胎行业的深度分析。欢迎关注探讨。

郑重声明:

本账号主要是记录个人的投资所思所想。文章中所表达的观点仅为当时当下的个人观点,肯定有错误和遗漏之处。据此操作,风险自担。全网:岩子之路,欢迎广大投友多多探讨。

本文作者可以追加内容哦 !