【盘面分析】

随着11月份经济数据逐步公布,市场预期欧洲央行和美联储将加快降息步伐,欧美股市继续上涨创新高,尤其是德国股市连续多年历史新高,不过经济数据“并不好”,股市的持续大涨只能说明“全球股市只是流动性的镜像”,已经逐渐脱离与宏观关系。目前机构纷纷开始喊出“2025年基本面牛市”,实际上现在的A股市场还是“信心”问题,谁也不是来“豪赌”的,而投资的目的是为了赚钱,市场缺乏赚钱效应只会让成交量越来越低迷,注意12月份的各大会议发布的消息,从而有望出现新的投资机会。

骑牛看熊发现本周人民币小幅贬值,中美利差走扩,套利交易回报率上升预计主要受到特朗普交易的影响,近期跨境流动性可能受到阶段性影响。从11 月数据来看,当前中美利差依然深度倒挂,但USDCNY 已经降至-2219pips(11 月18 日),从历史上看锁汇后收益对外资的配债行为影响相对更大。外资对人民币债券的边际定价权并不高,随着特朗普交易的结束,预计套利交易回报率将会回落,跨境资金仍将回流。中期来看,我国正在大力促进经济增长,而美国则需要从长达五年的高赤字率中退出,因此中美利差收窄、套利交易回报率下行的中期趋势,不会由于特朗普和拜登政府交接前政策及地缘等不确定因素冲击而改变。

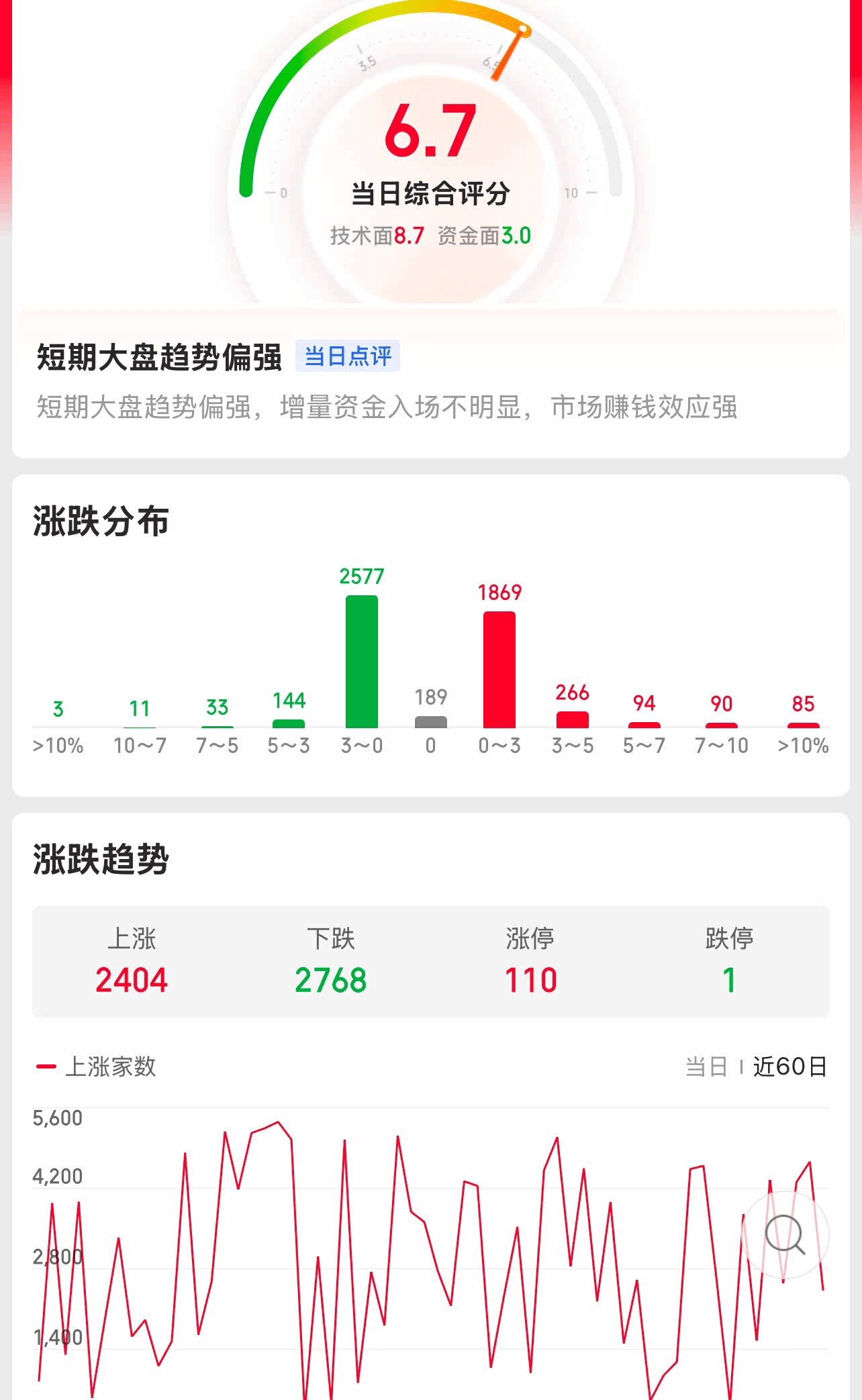

三大指数开盘涨跌不一,两市个股跌多涨少,题材板块方面PEEK材料、光刻机、鸡肉等板块表现较强,种业、供销社、航空等板块表现较差。离岸人民币兑美元跌破7.30关口,日内跌超200点。在岸人民币兑美元逼近7.29关口,最低报7.2890元,创去年11月来新低。零售股异动拉升 ,$大东方(SH600327)$12天9板,国芳集团、中百集团等多股涨超5%,9部门印发《关于完善现代商贸流通体系推动批发零售业高质量发展的行动计划》,其中提出,推动零售业创新提升。

机器人概念延续强势,山东矿机5连板,泰尔股份4连板,巨轮智能、日发精机等多股涨停,《科创板日报》表示华为正联合中国移动、乐聚机器人开展5.5G网络场景下的机器人应用,面向B端和C端的多种场景。培育钻石概念股大幅走高,惠丰钻石30CM涨停,黄河旋风涨停,全球最大钻石生产商戴尔比斯(De Beers)将其销售的大部分商品的价格下调了10%至15%。这是自今年年初以来的首次大幅降价,幅度历史罕见。高位股人气股活跃依旧 ,南京化纤走出12连板,广博股份晋级10连板,华胜天成走出9连板,桂发祥晋级8连板,一鸣食品、葫芦娃走出6连板,另外远达环保、光华科技、粤桂股份、利欧股份等多股涨停。

高铁轨交概念震荡拉升,神州高铁2连板,日月明、铁大科技等多股涨超10%,国家铁路局发布数据显示,今年1—10月份,全国铁路固定资产投资累计完成6351亿元,同比增长10.9%,投产铁路新线2274公里,充分发挥了铁路投资对全社会投资的有效带动作用。IP经济概念再度走强,奥飞娱乐、广博股份等多股涨停,德艺文创、锋尚文化等多股涨超10%,未来5年,国内二次元内容产业有望突破千亿市场规模,其IP商业价值将通过二次元周边衍生产业和IP改编产业进一步拓展扩大,价值成长空间可达数倍以上。

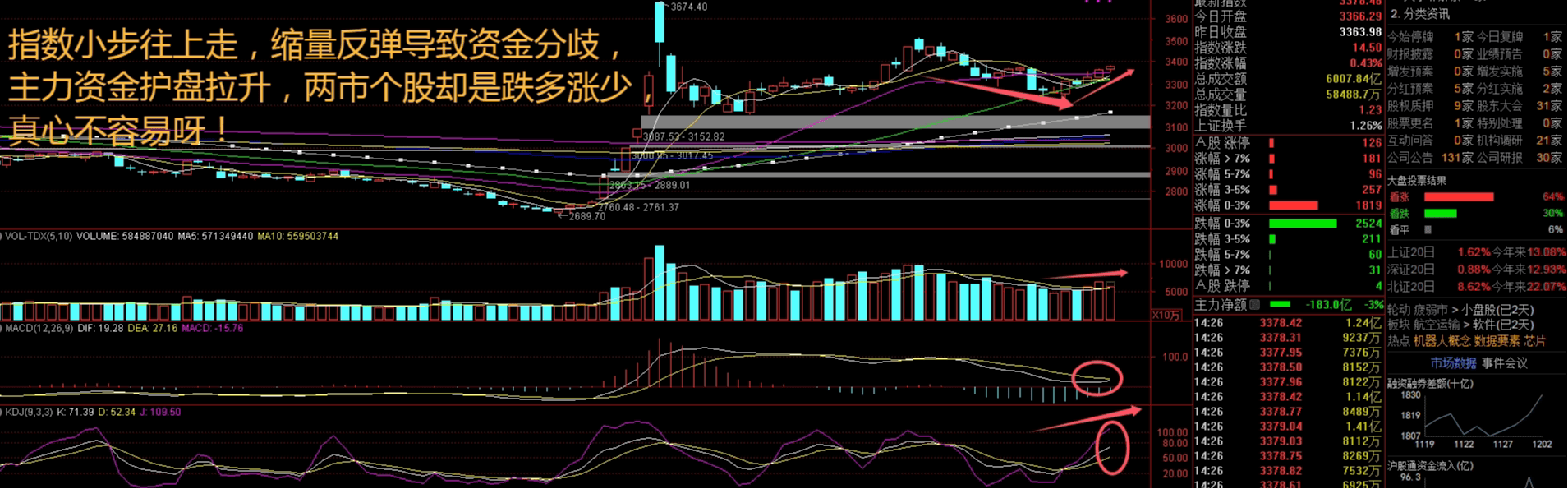

大盘:

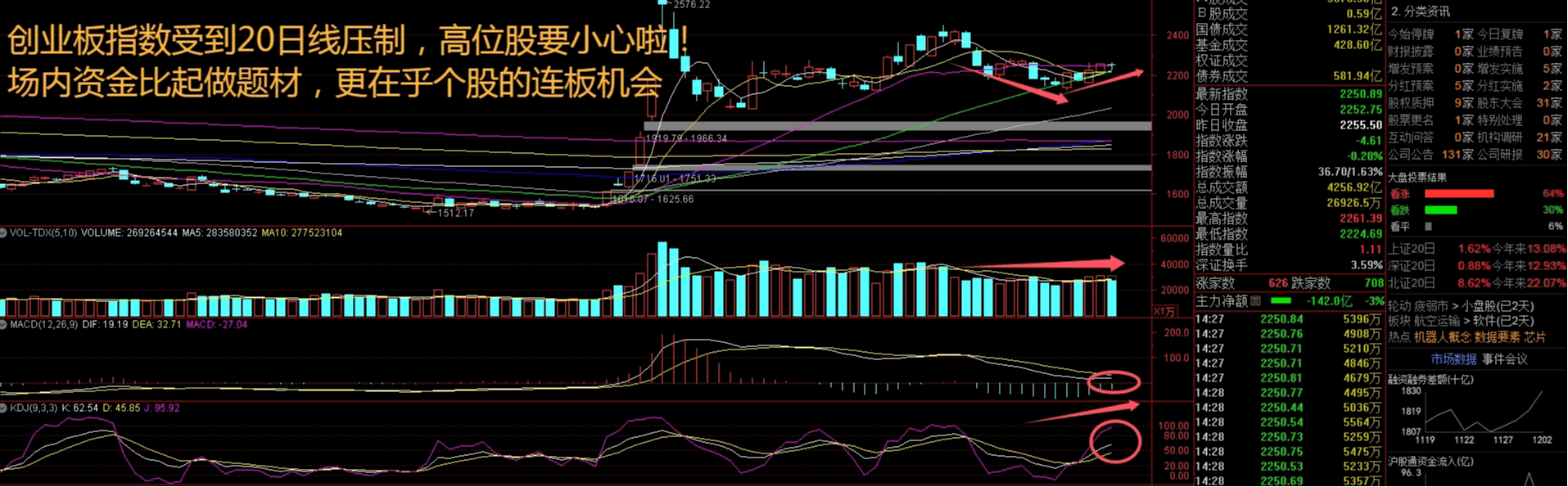

创业板:

【大盘预判】

上证指数周二并未继续向上,全天个股都是跌多涨少,早盘指数横盘不动,午后出现向下的走势,带动个股纷纷跳水。金融股始终是以护盘为主,本周利空消息仍然较多,这里也要看主力资金的“决心了”!资本市场方面,增量资金持续入市可期,政策推动上市公司高质量发展。而政策接力有望改善A 股盈利预期,当前估值处于相对历史低位,业绩和估值具备修复空间估值。接下来注意上证指数能否在3340点之上稳住。

$创业板指(SZ399006)$周二低开后始终是水下震荡为主,并未出现强势翻红的迹象,高位股冲高回落的套人盘面比比皆是,这也说明行情要开始走弱了。当前市场趋势已经转入震荡回暖节奏,随着货币、财政及产业政策不断发力,2025 年上半年市场整体环境有望继续改善,对2025 年上半年行情,我们保持积极,“顺势而为,乘势而上”,市场有望继续向上演绎。接下来注意创业板指数能否在2200点之上稳住。

【淘金计划】

2024 年大盘呈现“N”型走势,全年指数强势修复,扭转近两年弱势格局。展望2025 年上半年,全球步入降息周期,主要经济体的政策和基本面或延续分化,虽然仍面临地缘政治以及中美贸易摩擦压力,但国内经济在政策持续发力、财政部大规模化债等因素带动下,也逐步迎来改善空间,2025 年两会财政赤字率将有望上调,国内经济有望巩固其增长动能,延续温和复苏趋势。

题材板块中的机器人、培育钻石、鸡肉等概念是资金净流入的主要参与板块,种业、酒店餐饮、航空等概念是资金净流出相对较大的板块。骑牛看熊发现在强美元的预期下,大类资产整体承压,国内权益市场震荡走弱引发资金外流担忧。而特朗普在正式宣誓就职前先行“推特治国”,可能预示着其发起更大范围、更大级别的贸易争端的“灰犀牛”风险。

预计2025 年在“基本盘”面临关税挑战、“投机盘”期待人民币资产预期回报率提高、“政策盘”延续底线思路和预期管理的综合作用下,美元兑人民币汇率将在国内“宽财政”和外部“加关税”的路径下展开博弈,在2025 年至2026年对华加征关税政策正式落地之前,美元兑人民币汇率或延续“上有顶、下有底”的底线思路。

新一轮贸易摩擦或推动美元兑人民币汇率渐进突破这一区间,且波动率也将较2024 年扩大。美国加征关税的时点和路径、“宽财政”政策加码的时点和规模等均存在较大不确定性,汇率预期或在矛盾切换中反复冲折。为应对2025 年新一轮加征关税的风险,出口企业“待结汇”资金全部转为人民币的风险较低,或继续选择持有超额美元以应对进出口风险,同时继续加大“出海”投资力度,以规避加征关税风险。

在2025 年可能继续面临“高利率、强美元”的外围环境以及中美贸易摩擦卷土重来风险下,人民币汇率可能仍然在特定阶段承受一定贬值压力,汇率管理底线依然是“坚决防范汇率超调风险”和“防止形成单边一致性预期并自我实现”,汇率政策或为对冲潜在的市场风险提前留出适当的“政策冗余度”。

从主线逻辑出发,当前利率和汇率的决策核心依然是国内政策,因此中央经济工作会议召开期间是最近的一个博弈时间点。考虑到政策具体“量级”将于2025 年全国两会确认,暂时来看,政策面的信息未必能直接导致两大市场反转。但结合市场当前的预期水位来看,合理的预期意味着政策加速当前市场趋势的概率不大。围绕政策博弈的时间窗口仍在,波动来自于市场预期以及资产价格的绝对水平。

#离岸人民币走弱,对A股影响几何?##社区牛人计划##10年期国债收益率跌破2%意味着什么?#$国企ETF(SH510270)$

本文作者可以追加内容哦 !