2024年的投资日历来到尾声,又到一年一度的岁末年初阶段,新的一年该如何打算?作为三大指数之一的创业板指能否布局?迷茫时刻,我们从多角度一起看看创业板的未来机遇。

宏观视角:国内外经济改善,政策积极

近期,国内外经济环境的变化对创业板指产生了显著影响。从国际上看,美联储在2024年11月的议息会议上宣布降息25个基点,符合市场预期,将缓解全球市场的流动性压力,对A股市场形成正面支撑。从国内来看,最新公布的数据显示,11月份制造业采购经理指数(PMI)为50.3%,连续3个月上升,且连续2个月运行在扩张区间,表明国内经济逐渐恢复,在一定程度上提振了市场信心。

在2024年上海证券交易所国际投资者大会上,证监会表示将落实好资本市场改革开放举措,提升A股投资价值,为投资者创造长期回报。今年以来,货币政策与财政政策协同发力,通过降准释放长期流动性,并发行超长期特别国债和地方政府专项债,缓解地方债务压力。房地产方面,政府出台了一系列组合拳,通过取消限购、限售、限价等限制措施,降低住房公积金贷款利率、住房贷款首付比例等举措,刺激房地产市场健康发展。

总体而言,当前政策较为积极,均在提振内需方向上提供了边际增量,增强了市场对于经济托底的信心。此外,岁末年初是政策发布的重要窗口期,投资者对政策的预期改善通常会带动市场风险偏好的提升。

中观视角:行业景气度上行,增长可期

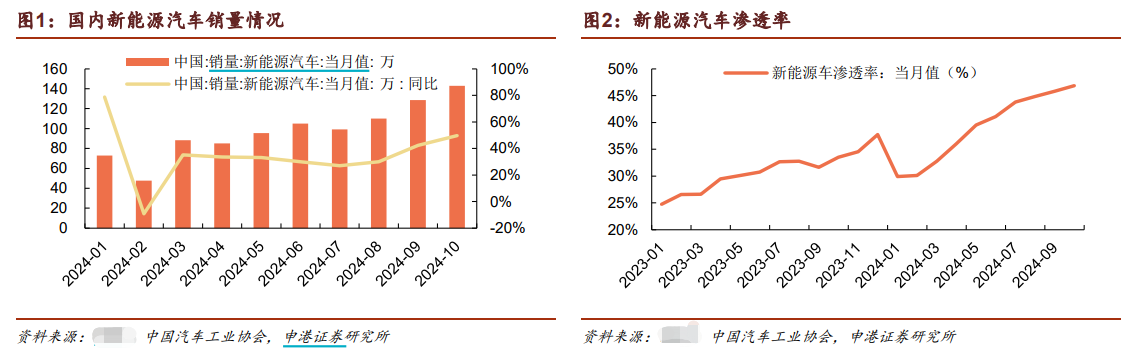

电力设备行业作为创业板指中的重要组成部分,从行业景气度来看,新能源汽车市场的持续增长为电力设备行业带来了显著的推动力。2024年10月,我国新能源汽车销量达到143万辆,同比增长49.6%,渗透率高达46.8%,反映出新能源汽车市场的强劲增长势头。

在动力电池领域,磷酸铁锂动力电池的装车量持续增长,10月装车量达到47GWh,占总装车量的79%,同比增长75%。这表明磷酸铁锂技术在市场中的优势地位进一步巩固。同时,宁德时代作为行业龙头,其装车量达到25.3GWh,显示出行业集中度较高,头部企业具有较强的市场竞争力。

医药生物行业在创业板指中同样占据重要地位。据统计,过去一个月(11月1日至11月29日),医药板块指数上涨3.59%,跑赢上证综指2.28%、深证成指1.21%和创业板指4.77%。从子板块来看,化学制药上涨5.61%,医疗器械上涨2.75%,医疗服务上涨0.80%,中药上涨2.78%,医药商业上涨7.64%,生物制品上涨1.82%。

此外,2024年版国家医保药品目录发布,多维度支持国产创新药。创新药的谈判成功率达到了90%以上,较整体的成功率高16个百分点。国产创新药的比例在增加,91种新增的药品中,有65种是国内企业的品种,占比超过了70%。整体来看,创新药和医疗设备等子板块仍具有较大的发展潜力。随着医保政策的逐步落地和商业健康险的发展,医药行业有望迎来新的增长点。

创业板指中电力设备、医药生物和电子行业的合计权重超57%,其中电力设备占比超过33%,这些行业在经历调整后,拥挤度大幅下降,筹码位置较好,容易在市场情绪带动下回升。

(以上内容参考文章:申港证券—《电力设备行业研究周报:10月动力电池装车量稳步增长》;太平洋证券—《医药行业周报:2024年医保目录出炉,创新药在医保支付上获得更多倾斜》)

微观视角:估值性价比提升,布局良机

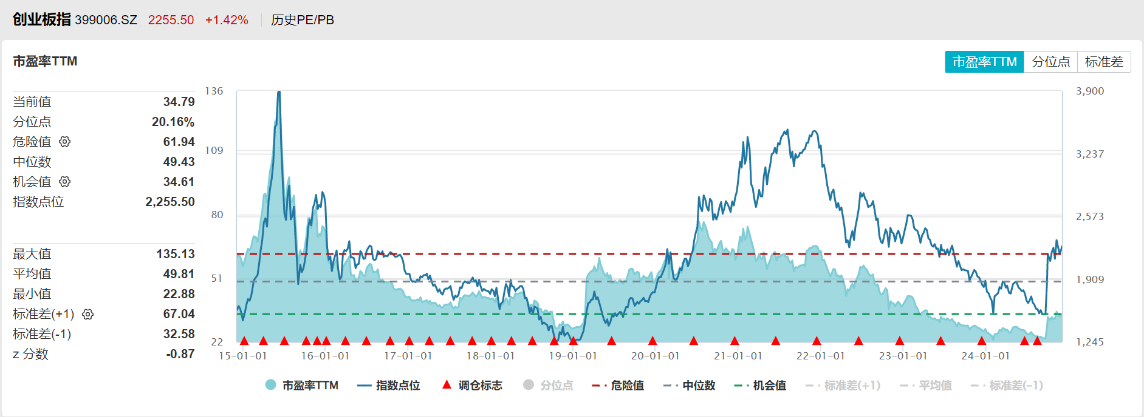

从估值角度来看,创业板指的PE和PB均处于历史低位,投资安全边际高。当前创业板指的PE(TTM)为34.79倍,一致预测的归母净利润未来2年复合增速为24.95%,预测PEG为1.17,显示未来盈利预期改善,投资性价比提升。

以史为鉴,岁末年初行情有何规律?

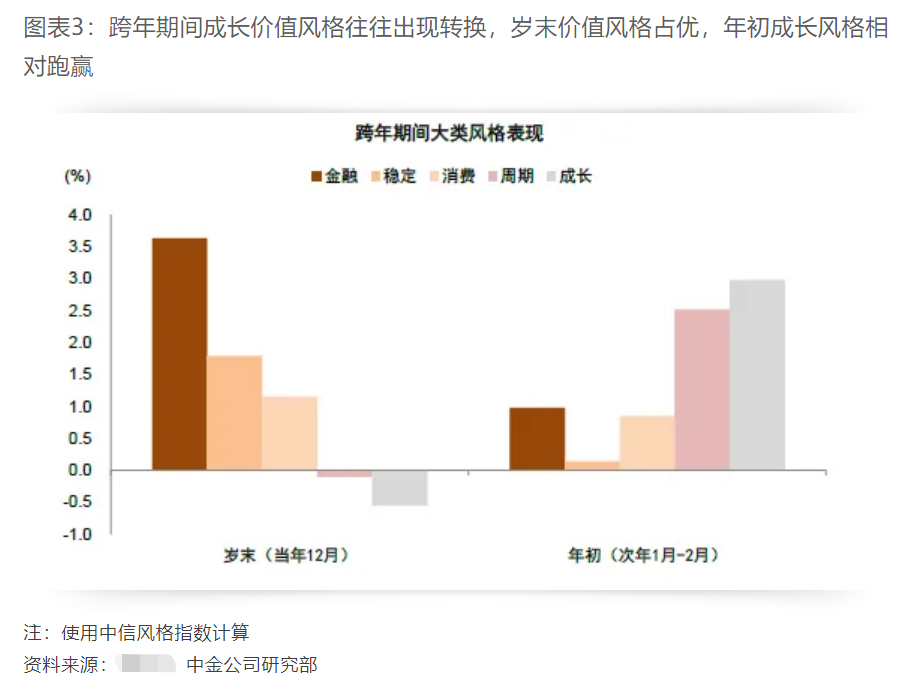

中金公司复盘了近15年来市场岁末年初的表现(12月至次年2月),期间超半数时间市场出现上涨。从市场整体层面来看,2010年以来A股市场超半数时间出现“岁末年初行情”,期间万得全A胜率57%。从风格层面来看,年初成长风格表现偏占优,大类风格呈现为成长>周期>金融>消费。

岁末年初为重要会议窗口期,投资者政策预期改善带动风险偏好提升;12月后市场虽处于上市公司业绩真空期,但经济数据的改善也会对投资者情绪带来支持;此外,宏观流动性投放以及股市资金面活跃往往对市场表现起到较强支撑作用。综上所述,积极因素有望助力A股迎来“岁末年初行情”,而从当前的市场环境和历史规律来看,创业板指更有望在新的一年初始跑赢市场。

相关产品:创业板100ETF华夏(159957)及其联接基金(A类:006248;C类:006249)

紧密跟踪创业板指数,截至12月2日,按申万一级行业来看,电力设备、医药生物和电子等新兴经济行业占比为57.7%,高成长高弹性特征显著;前十大权重股分别为宁德时代、东方财富、迈瑞医疗、汇川技术、阳光电源、中际旭创、温氏股份、新易盛、同花顺和爱尔眼科,前十大权重股合计占比为53.33%,个股集中度较高。

值得注意的是,创业板100ETF华夏及其联接基金的管理费率已由0.50%调降至0.15%,托管费率由0.10%调整为0.05%,场内相关费率已调降至业内最低标准。

$创业板100ETF华夏(SZ159957)$ $宁德时代(SZ300750)$ $东方财富(SZ300059)$

#A股12月怎么走?投资主线有哪些?# #机构人士:中国资产将迎来中长期机会# #股市怎么看#

风险提示:

创业板指数2019-2023完整年度收益率分别为:43.79%、64.96%、12.02%、-29.37%、-19.41%。

1.以上基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,属于中高风险(R4)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2..本基金存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.联接基金风险提示:作为目标ETF的联接基金,目标ETF为股票型基金,因此ETF联接基金的风险与收益高于混合基金、债券基金与货币市场基金。ETF联接基金存在联接基金风险,跟踪偏离风险,与目标ETF业绩差异的风险,指数编制机构停止服务的风险,标的指数变更的风险,成份券停牌或违约的风险等。A类基金申购时一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告 9. 市场有风险,投资须谨慎。

本文作者可以追加内容哦 !