周二(12月3日)美元正在创下三个月来最大周度跌幅,因投资者开始重新考虑所谓的“特朗普交易”,而自美国大选以来,该交易一直推动美元上涨,美元近期的疲软似乎正在暗示着什么。美元指数上周跌幅扩大至1.1%。除了加元外,美元兑所有G10货币汇率均下跌,其中美元兑日元的跌幅最大。由于当选总统特朗普的关税威胁扰乱了金融市场,以及贝森特被提名为下一任美国财政部长导致美国国债收益率下降,美元的涨势陷入停滞。同时,美元多头仓位指数攀升至一年多高位,暗示回调可能早该发生。除了特朗普胜选以来美元涨幅过大,多头精疲力竭之外,没有其他原因。话虽如此,美国国债收益率从月中高点4.50%的回落与此有关,这也是美元领跌的原因。自特朗普宣布提名贝森特以来,美国国债收益率一直在下降。

在过去17年的大部分时间里,美联储一直是美国经济政策的核心参与者,在金融体系下投放了数万亿美元的安全网,提供近十年的超廉价资金,在新冠疫情期间无底线印钞,并深入研究财富平等和气候变化等领域。但在美联储广泛的作用中,现在引人注目的是一份简洁的政策声明,一场关于利率的实质性辩论,以及债券储备的减少等。而鲍威尔之所以越来越有可能被人们记住,是因为他既让美国度过了疫情引发的经济危机,也让美联储的工作回归平淡。尽管特朗普在11月5日大选中的胜利给美联储带来了争议,例如有迹象表明,这位候任总统可能会试图解雇或削弱鲍威尔,从而重新点燃他与鲍威尔在第一任期内的矛盾。但美联储即将进行的框架审查强调了另一种可能性,随着通胀得到控制,经济增长,以及利率处于长期历史区间,美联储可能在某种程度上退居幕后,其对通胀的持续关注现在是下届政府承担的重要事情。

美元指数反弹至106.50;非美货币再次回调,澳元兑美元到达0.6460,欧元兑美元回调至1.0490附近,离岸人民币到达7.30。现货黄金回落至2636美元附近,现货白银来到30.50美元附近。原油回调至68.00美元附近。

基本面: 凯投宏观表示,随着经济增长停滞,欧元区未来几个月的失业率应该会上升。周一公布的数据显示,10月份失业率保持在历史最低水平。但商业调查显示,企业从11月开始裁员,原因是经济增长疲弱,加上对与美国爆发贸易战的担忧。因此,预计欧元区失业率可能会在明年开始上升,从而支持放松货币政策的理由。

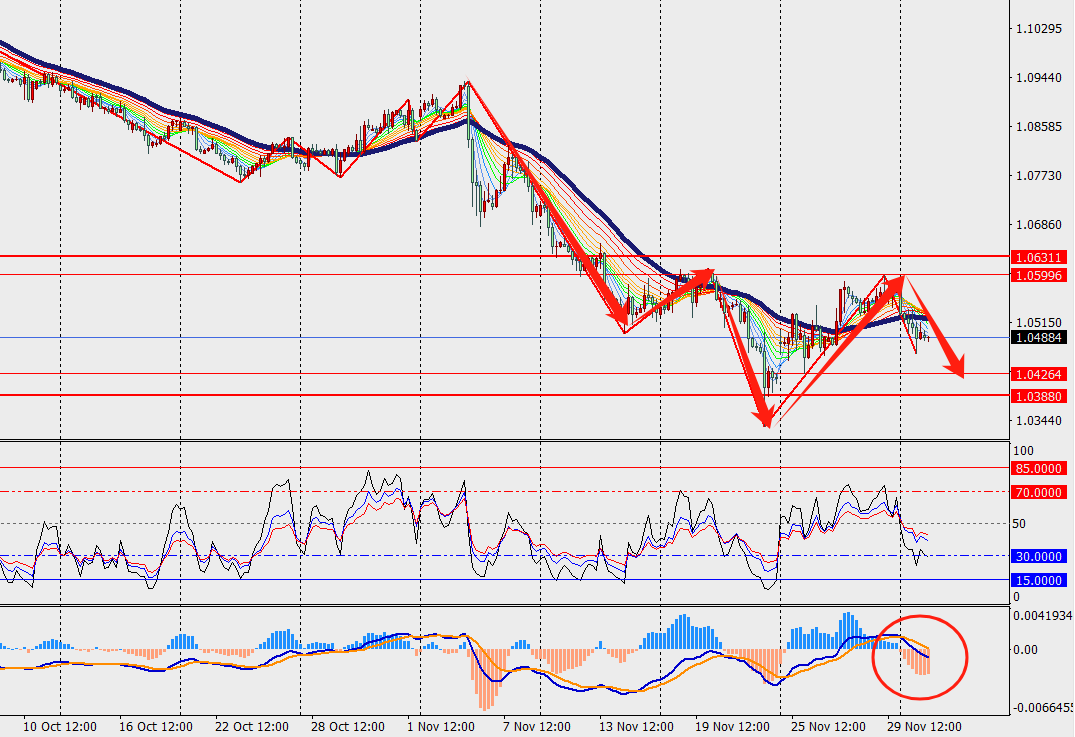

技术面: 欧元兑美元H4级别震荡下行,并在48日多空分界线下方运行。此外,MACD双线与量能柱在零轴附近扩张。由于需求疲弱,订单显示出持续令人担忧的迹象,人们普遍认为,明年欧元区劳动力市场将降温,工资增长将大幅放缓。

阻力支撑位:

第一阻力位:1.0540 第一支撑位:1.0430

第二阻力位:1.0590 第二支撑位:1.0380

基本面: 英国服务业的信心以两年来最快的速度下滑,其中,消费服务业的下降最为严重。招聘意愿减弱和成本压力上升归因于即将到来的雇主国民保险缴款的增加。商业和专业服务企业的盈利能力降至2020年8月以来的最低水平,投资意愿全面下降。这突显了英国日益严峻的经济挑战。

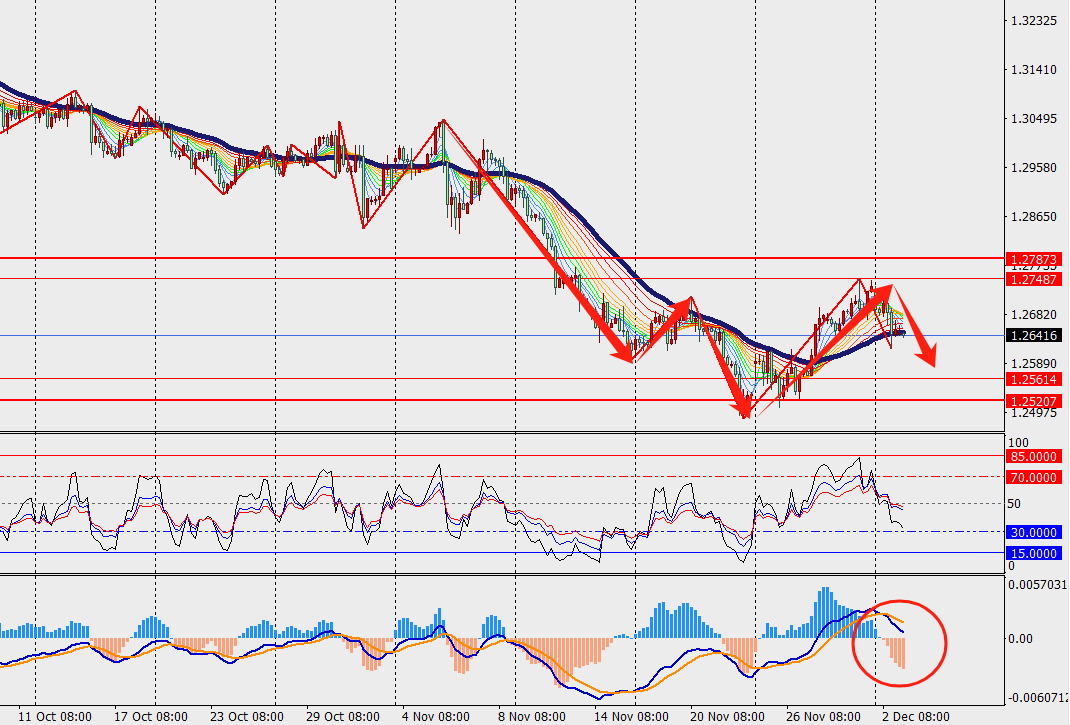

技术面:英镑兑美元H4级别遇阻回落,并在48日多空分界线附近运行。此外,MACD双线和量能柱在零轴附近扩张。英国零售商的乐观情绪已降至两年低点,是自家庭受到能源价格飙升打击、金融市场对前首相的财政计划感到恐慌以来的最低水平。

阻力支撑位:

第一阻力位:1.2700 第一支撑位:1.2590

第二阻力位:1.2750 第二支撑位:1.2540

基本面:日本企业第三季度增加了投资,表明企业信心的韧性强于预期,并支持了日本央行可能提前加息的观点。第三季度不包括软件在内的商品资本支出较前一季度增长0.8%,增幅最大的是制造业。与去年同期相比,不包括软件在内的支出增长9.5%,高于预期,而包括软件在内的投资增长8.1%。

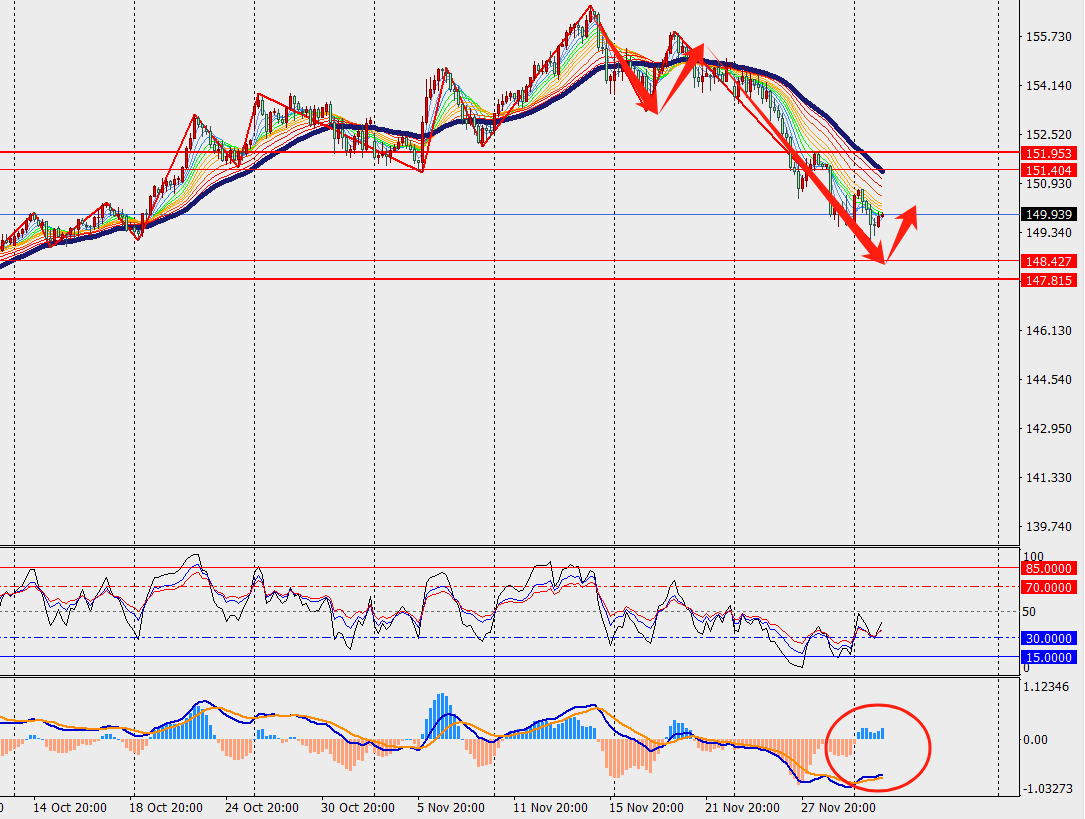

技术面:美元兑日元H4级别再次反弹,并依旧在48日多空分界线下方运行。此外,MACD量能柱和双线在零轴下方逐步扩张。结合近期的物价数据,日本央行有能力在12月再次加息。

阻力支撑位:

第一阻力位:150.70 第一支撑位:149.00

第二阻力位:151.50 第二支撑位:148.20

基本面:澳大利亚零售销售近几个月有所上升,缓解了消费者因房屋抵押贷款还款飙升而受到打击的担忧。澳新银行的经济学家表示,所得税的削减、政府对生活成本的补贴以及通胀的缓和,似乎都在支撑零售营业额的上升趋势。预计随着对价格敏感的家庭参加黑色星期五等年终促销活动,支出增长将从现在开始复苏。

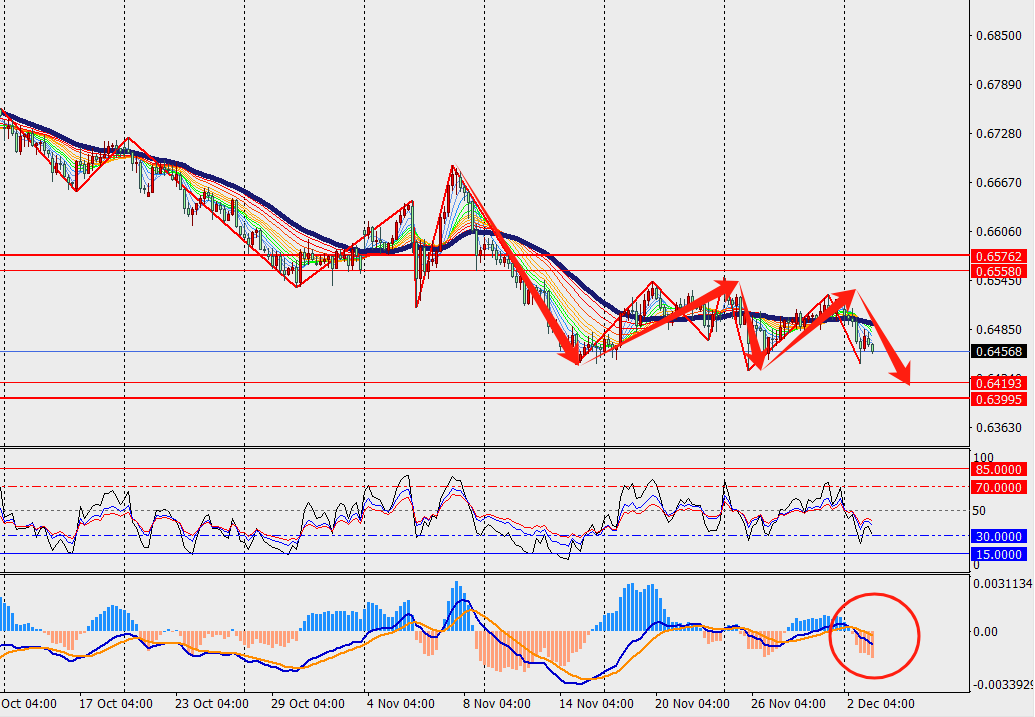

技术面:澳元兑美元H4级别震荡回落,并在48日多空分界线下方运行。此外,MACD双线和量能柱开始在零轴附近收敛。劳动力市场吃紧和财政刺激措施表明,家庭面临的不利因素已经消散。因此,澳洲联储不太可能急于降息。

阻力支撑位:

第一阻力位:0.6500 第一支撑位:0.6410

第二阻力位:0.6540 第二支撑位:0.6370

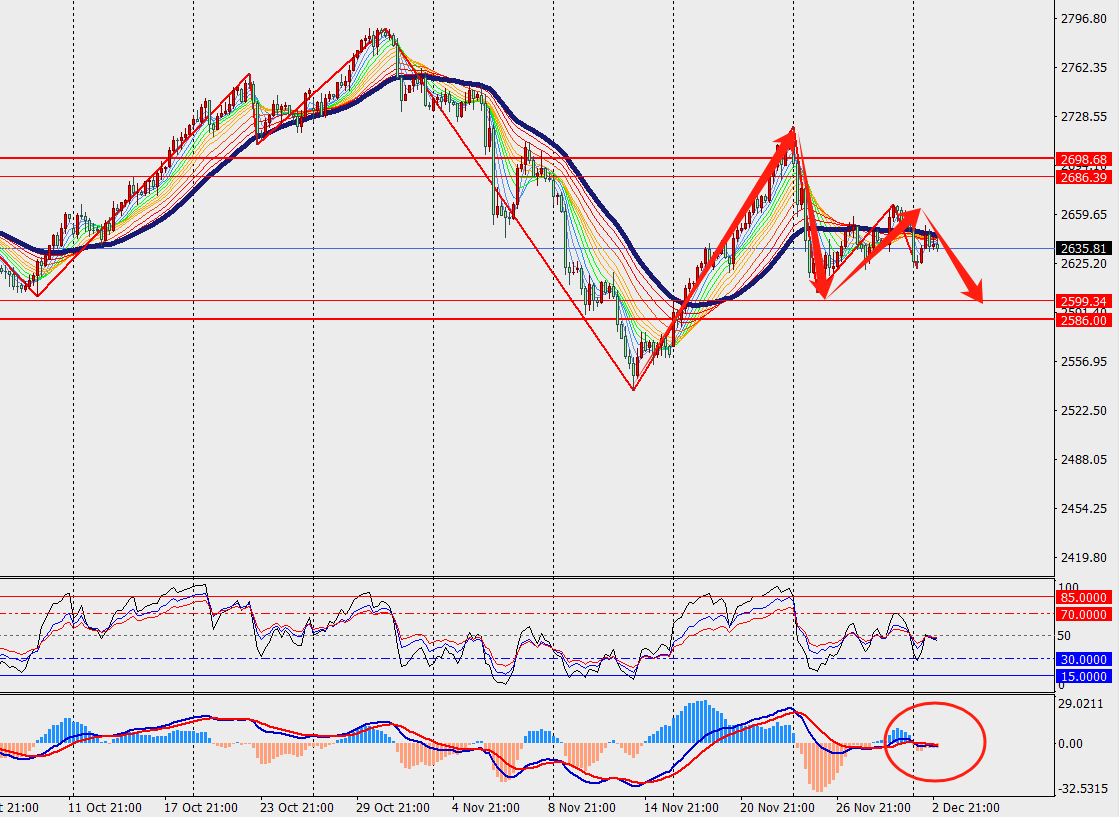

基本面:黄金价格的下行压力主要来源于美元反弹的推动作用。此前因美债收益率上升,美元指数从接近三周低点回升,为黄金带来了较大压力。市场愈发预期美国新一届政府可能采取更具通胀压力的政策,尤其是关税言论加剧了市场对成本推动型通胀的担忧。投资者正重新评估美联储未来降息的可能性,而高通胀预期可能限制其货币宽松空间。

技术面:黄金H4级别震荡反弹,并回到48日多空分界线附近。此外,MACD双线和量能柱在零轴附近进一步缩量。随着美国国债收益率上行,黄金作为非收益资产的吸引力受到抑制,这一趋势在周初的交易中表现得尤为显著。

阻力支撑位:

第一阻力位:2654.00 第一支撑位:2617.00

第二阻力位:2673.00 第二支撑位:2600.00

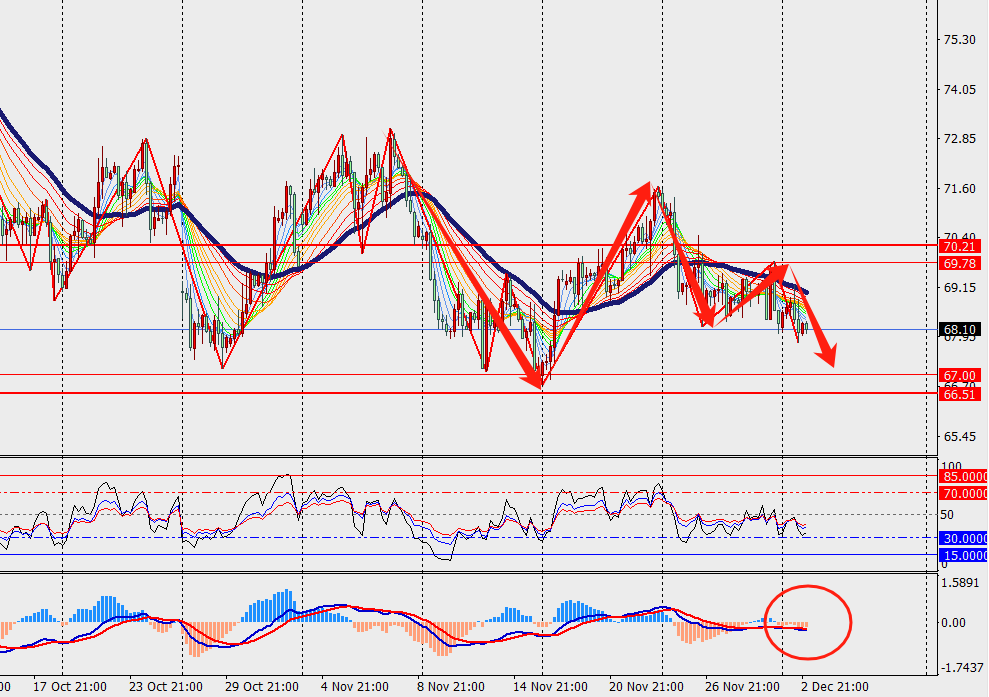

基本面:投资者关注周四召开的欧佩克+产量政策会议。荷兰国际集团预计,欧佩克+会议将讨论2025年的产量政策,这将对未来油价的走向产生重要影响。一份报告中表示,少数欧佩克+成员国可能会逐步将每天220万桶的供应重新投入市场。然而,石油平衡不需要额外的供应,因为这将推动市场出现大量过剩。

技术面:原油H4级别低位震荡,并依旧在48日多空分界线下方运行。此外,MACD双线和量能柱在零轴下方底背离缩量。欧佩克+将似乎将油价维持在高位的时间太长,为其竞争对手提供资金,以推动更便宜的替代品。

阻力支撑位:

第一阻力位:71.00 第一支撑位:66.00

第二阻力位:73.00 第二支撑位:64.00

$美元指数(QQZS|UDI)$$美元离岸人民币(CNYOFFS|USDCNH)$$COMEX黄金(COMEX|GC00Y)$#热点解析##技术面分析##基本面分析##离岸人民币走弱,对A股影响几何?##黄金行情大家议#

本文作者可以追加内容哦 !