300351永贵电器公司主营业务为电连接器、连接器组件及精密智能产品的研发、制造、销售和技术支持,公司目前已形成轨道交通与工业、车载与能源信息、特种装备三大业务板块,主要对应下游领域分别是轨道交通、新能源汽车及充电、通信设备等。

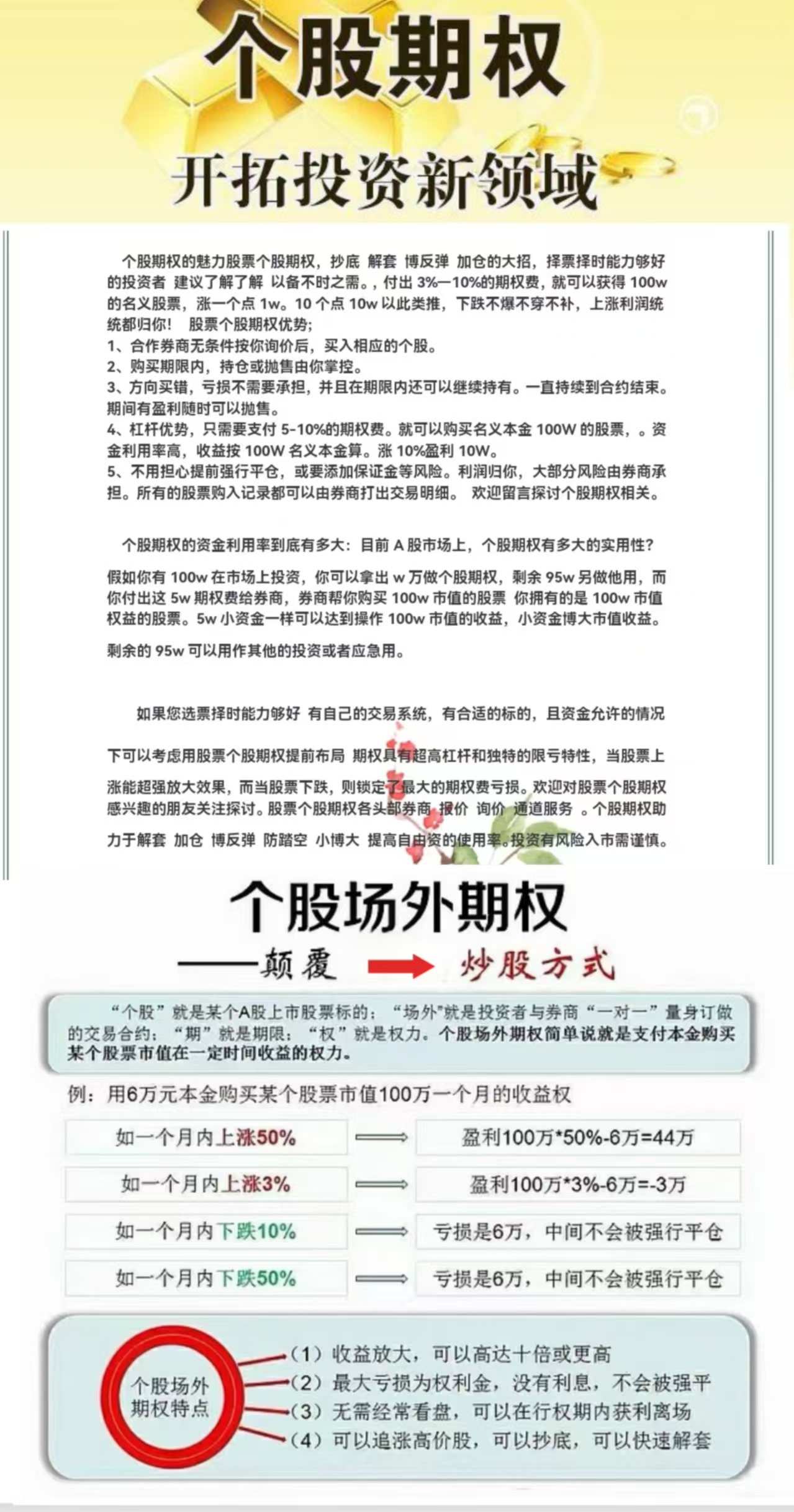

由于很看好永贵电器未来一段时间走势,昨天花费6.89w期权费买了300351永贵电器100w市值权益期权,期限一个月,收益按100w计算,期限内涨一个点收益1w 10个点10w以此类推,刚刚算了下,这张期权接近回本,待回本后涨幅都是收益,期权行权也相对灵活,在权益期涨幅达到目标点位盘中可随时行权落袋,这张期权时间价值还长,那这看看能否大涨,唯有期权可达到倍增,期权牛股热点必备神器,可提前行权落袋,可期待未来后期走势。个股期权对选股能力要求很高,方向选错的话,会损失全部期权费。不过期权的好处在于持有1个月的时间内,无论跌多少权力一直在,不用加仓,也不用不保证金,只要在持有合约期内有大涨,随时可以获利行权。

发展趋势

动车组需求上行,关注城轨需求复苏及铁路机车更新替换进程。根据国家统计局,1-9M24 全国铁路客运量为33.8 亿人次,同比增长13.8%,改善趋势持续。根据国家铁路局,今年目前已招标时速350 公里动车组158 标列,高于去年全年水平。我们认为铁路客运量上行有望支撑动车组采购需求,进而支撑公司动车组业务增长。同时关注城轨行业需求复苏及铁路机车更新替换进程,若复苏进程向好,我们认为有望助力公司对应连接器业务增长趋势。

新能源汽车及充电基础设施需求稳健,关注公司产品及客户持续拓展。根据中汽协,1-9M24 国内新能源汽车销量832 万辆,同比增长32.5%,新能源汽车下游需求保持景气,我们认为这有望支撑公司新能源汽车连接器业务增长。根据充电联盟,1-9M24 我国新增充电基础设施283.7 万台,同比增长16.6%,需求稳健增长,同时考虑液冷超充渗透率有望进一步提升,我们认为这有望支撑公司充电桩业务增长,关注公司产品及客户的持续拓展。

机构盈利预测与估值

维持跑赢行业评级。考虑城轨行业需求景气下行,下调2024 年盈利预测42%至1.3 亿元,引入2025 年盈利预测1.5 亿元,切换至2025 年P/E 估值。当前公司交易于45x 2025 年P/E,考虑动车组需求上行、充电枪业务有望继续放量,上调目标价25%至19.60 元,对应50x 2025 年P/E,12%上行空间。

风险

城轨行业需求不及预期,新能源行业竞争超出预期,充电桩进展不及预期。

以上仅供参考不作为开平仓依据

本文作者可以追加内容哦 !