理想汽车、鸿蒙智行(问界)环比增长乏力;零跑、小鹏品牌产品向下求生,销量向上;蔚来低价品牌乐道还没发挥出全部战力,可大厂新势力大已有摧枯拉朽之势。

在年终冲刺目标和一浪高过一浪促销优惠的刺激下,叠加政府补贴,11月中国新能源汽车市场仿佛让人异常兴奋。12月1日,一大早就有品牌迫不及待地公布自己的销量业绩。

越来越多的上市汽车集团在新势力的带动下,开始将销量公告提前到了每月1日发布。

不出所料,11月绝大多数新能源品牌销量都保持两位数的同比增长,甚至不乏三位数增长。

翌日,A股和港股开盘,汽车股迎来久违的大涨,除广汽集团股价因与华为战略合作飙升,其他个股可能都因销量太美。长安汽车上涨3.11%,吉利汽车上涨4.04%,东风集团股份上涨7.14%,上汽集团上涨8.08%……

相比之下,4家初代上市造车新势力——“蔚小理零”,当日只有小鹏汽车港股、美股涨幅超5%,其余3家则略显平淡甚至是惨淡。蔚来美股下跌1.79%,理想汽车港股、美股分别下跌2.58%和3.72%。

12月3日,多家上市车企股价回落,似乎一时的数据好看,不足以打消资本市场的疑虑。

目前,大厂新势力品牌持续发力,正在蚕食造车新势力的“地盘”。

1)向下的“蔚小理”,处境大不同

11月,《汽车K线》统计的6家造车新势力中,理想汽车与蔚来均连续两个月出现交付量环比下滑。

虽然排名第一,但理想汽车单月交付量在“金九银十”连续突破5万辆大关之后,11月回落至4.87万辆,环比下滑5.25%,较2023年同期仍保持18.79%的增幅。$理想汽车-W(HK|02015)$

与10月相比,同比增幅收窄、环比降幅扩大,进入年末冲刺阶段后,理想汽车似乎后劲不足。

1~11月,理想汽车累计交付44.2万辆,同比增长35.72%。但目前的情况看,理想汽车若想完成下调后50万辆的年度交付目标,就须12月完成交付5.8万辆,难度可想而知。

值得注意的是,支撑理想汽车交付量的理想L6,其20余万元售价让其三季度平均单车售价拉低至27万元。

这与蔚来颇为相似。因为乐道品牌让蔚来能在11月继续收紧蔚来品牌的市场促销策略,以保证其盈利能力,但也导致蔚来品牌11月交付量环比下滑近7%,为1.55万辆。

可乐道品牌交付量,并没有如外界所预期的那样迅速攀升。

11月,乐道品牌交付5082辆,但实际上乐道第二个完整交付月较10月仅增加700余辆。

蔚来品牌下滑,乐道品牌增长不及预期,导致蔚来整体交付表现环比下降1.91%至2.06万辆。

乐道品牌交付量的增速,显然还不足以完全弥补蔚来品牌优惠收窄造成的影响。以至于蔚来想在今年最后一个月完成23万辆的全年交付目标,变得非常困难。

即便如李斌在业绩说明会中所言,乐道12月月销破万,让蔚来在12月整体交付新车近4万辆,还是太过苛刻。

相比乐道,同样向下求生的小鹏汽车,其第二品牌MONA首款产品M03的效果可谓立竿见影,上市3个月交付量连续过万。

再加上小鹏P7+上市首月交付量超7000辆,11月小鹏汽车交付3.09万辆,首次单月交付量突破3万,同环比分别增长54.16%和29.18%。

值得一提的是,小鹏汽车交付量从2万+跨越到3万+,仅间隔一个月。

2)零跑小米提前交卷,有新挑战

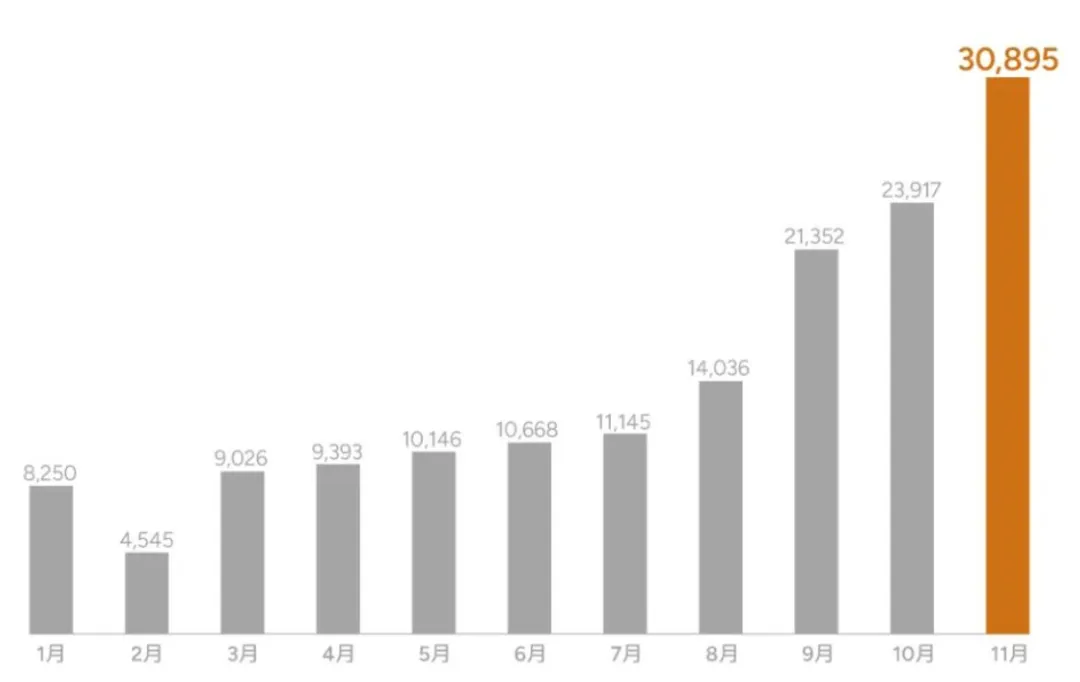

另一家在11月完成交付量跃升的,是此前一直被认为“稳定性”极强的零跑汽车。

今年8月开始,这家原本并不惹人注意的造车新势力,交付量持续保持同比超100%增速。

11月,零跑单月交付量突破4万辆,累计交付量达到25.12万辆,同比增长100.11%,成为首个提前完成全年目标的新能源汽车品牌。

12月1日,零跑汽车提前公布了2025年交付量目标,较今年翻倍,达到50万辆。看得出,这家借Stellantis集团之手打开全球市场大门的造车新势力,“野心”不小。

然而,就在零跑汽车发布11月交付量当天,Stellantis集团宣布极力推动与零跑合作的唐唯实,辞去集团CEO职务。唐唯实的离去,不免令外界担心零跑的海外扩张之路还能否走得如此顺风顺水。

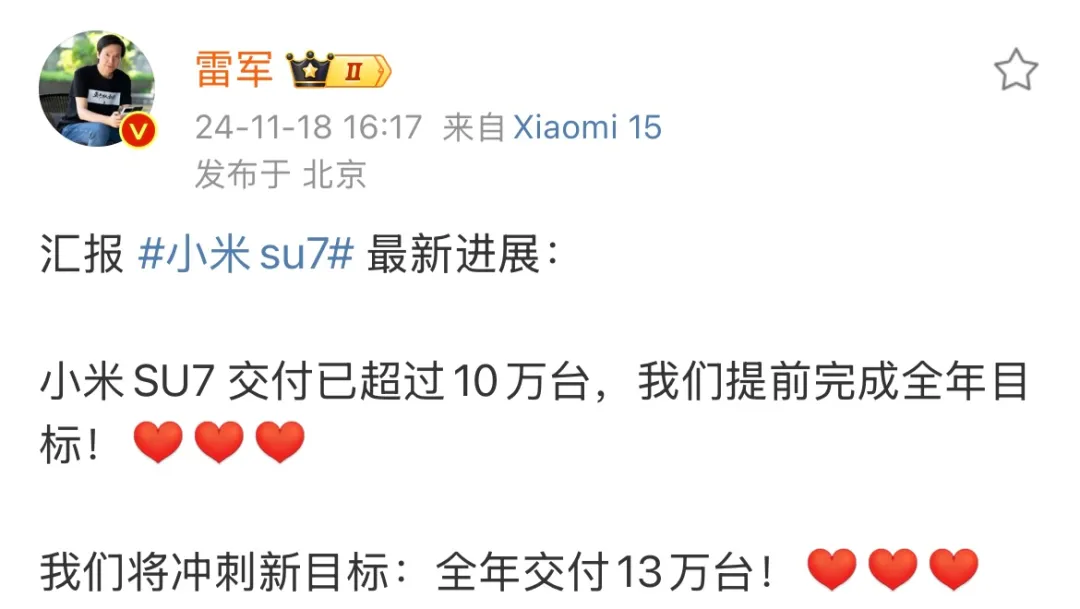

此外,零跑汽车能够独享提前完成全年目标头衔,还要感谢小米集团董事长雷军。

11月13日,第10万辆小米SU7下线;5天之后,雷军宣布小米SU7交付量已超10万辆,提前完成全年目标,并开始向13万辆新目标冲刺。

小米集团三季报显示,今年前三季度,小米汽车的累计交付量为6.72万辆。这就意味着,10月1日~11月18日间,小米SU7交付3.28万辆。最后一个半月,交付3万辆,对于目前的小米汽车,难度已不大。$小米集团-W(HK|01810)$

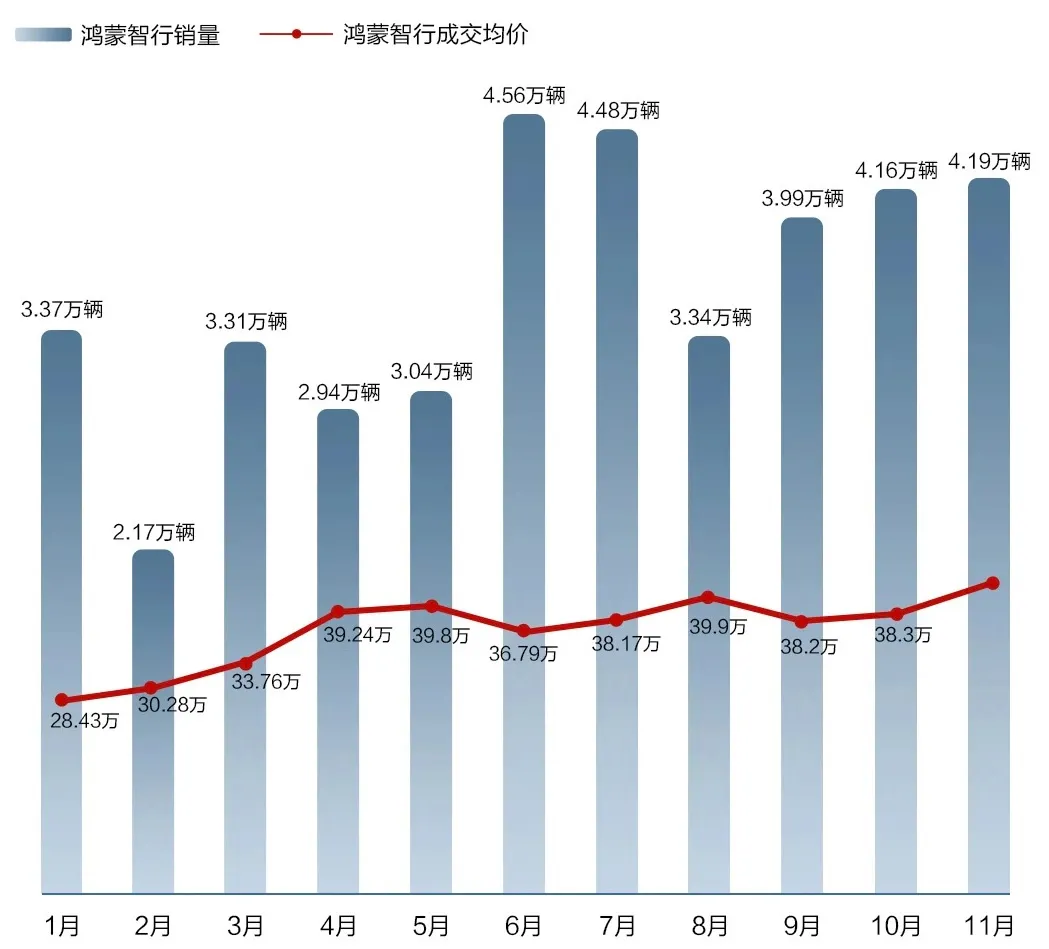

11月,华为统帅的鸿蒙智行,相比露出庐山真面目的尊界S800引发的躁动,表现要平淡许多。

一年前,“鸿蒙智行”正式发布,当时仅有问界孤军奋战,一度力压理想汽车,占据新势力头把交椅。可如今集齐“四界”,11月鸿蒙智行交付新车4.19万辆,虽同比增长122.72%,但仍屈居第二。

其中,智界R7上市之后的首个完整月,交付近9千辆;问界M7交付1.26万辆。这两款车型合力贡献超半数交付量。

此外,问界M9、享界S9仍是各种前缀下的销冠,鸿蒙智行的“成交均价稳坐中国汽车品牌的No.1”。仅外观亮相的尊界S800,上市48小时预定量就达到2108辆,可能为江淮带来数十亿的营收。

当理想、蔚来、小鹏纷纷选择“向下而行”时,鸿蒙智行则继续向上寻求高价值。

赛力斯公告显示,其三季度净利润同比暴增354.09%,也难怪奇瑞汽车董事长尹同跃开玩笑要余承东改名“余成功”。

但余承东也并非每一次都成功,不然智界S7也不会一年之内三次上市。11月26日又一次降价上市之后,智界S7能否帮助鸿蒙智行已降至不足1%的环比增速再次开足马力?

12月末,鸿蒙智行有被零跑汽车超越的可能性。

3)大厂新势力,越来越凶

相比造车新势力之间争得不可开交,传统大厂新势力品牌,则是不断追赶,而且速度比外界预期似乎要快很多。榜单之中,拥有三位数同比增速的,除了零跑汽车,皆来自传统大厂新势力。

11月,广汽埃安销售新车4.23万辆,环比增长5.62%,同比增速由负转正,为1.8%,单月销量超越鸿蒙智行,位居总体新势力品牌销量榜单次席。累计销量36.61万辆,虽仍不及鸿蒙智行,继续排在第三位,但较10月,同比降幅已从17.5%收窄至15.66%。

长安汽车旗下的两个新势力品牌——深蓝汽车和阿维塔,在11月表现颇为亮眼。

深蓝汽车单月销量同环比分别增长123%和29.3%,达到3.6万辆;累计销量也突破20万辆,同比增长近75%。其中,深蓝S05上市30天订单就达到2.17万辆。$长安汽车(SZ000625)$

阿维塔销量则在11月同比增长183.8%,达到1.16万辆。自从纯电+增程双动力版本的阿维塔07和阿维塔12上市以来,阿维塔已连续两个月销量破万。

12月2日,同样有着双动力版本的新款阿维塔11上市,售价也下探至28万元,年末阿维塔的销量或再迎一波高潮。

特别值得一提的是,极氪11月再创该品牌历史交付量新高,达到2.7万辆,同比增长106.1%;年累计销量已达19.49万辆,同比增长85.28%。

11月14日,吉利控股宣布极氪与领克合并。领克品牌11月销售新车3.27万辆,同比增长约9%,其中新能源车2万辆,占比超61%。

若将两品牌的新能源产品合并计算,吉利旗下这两个主打高端、豪华市场的品牌,将联手贡献近6万辆,其中新能源销量将达4.7万辆,仅次于理想汽车。

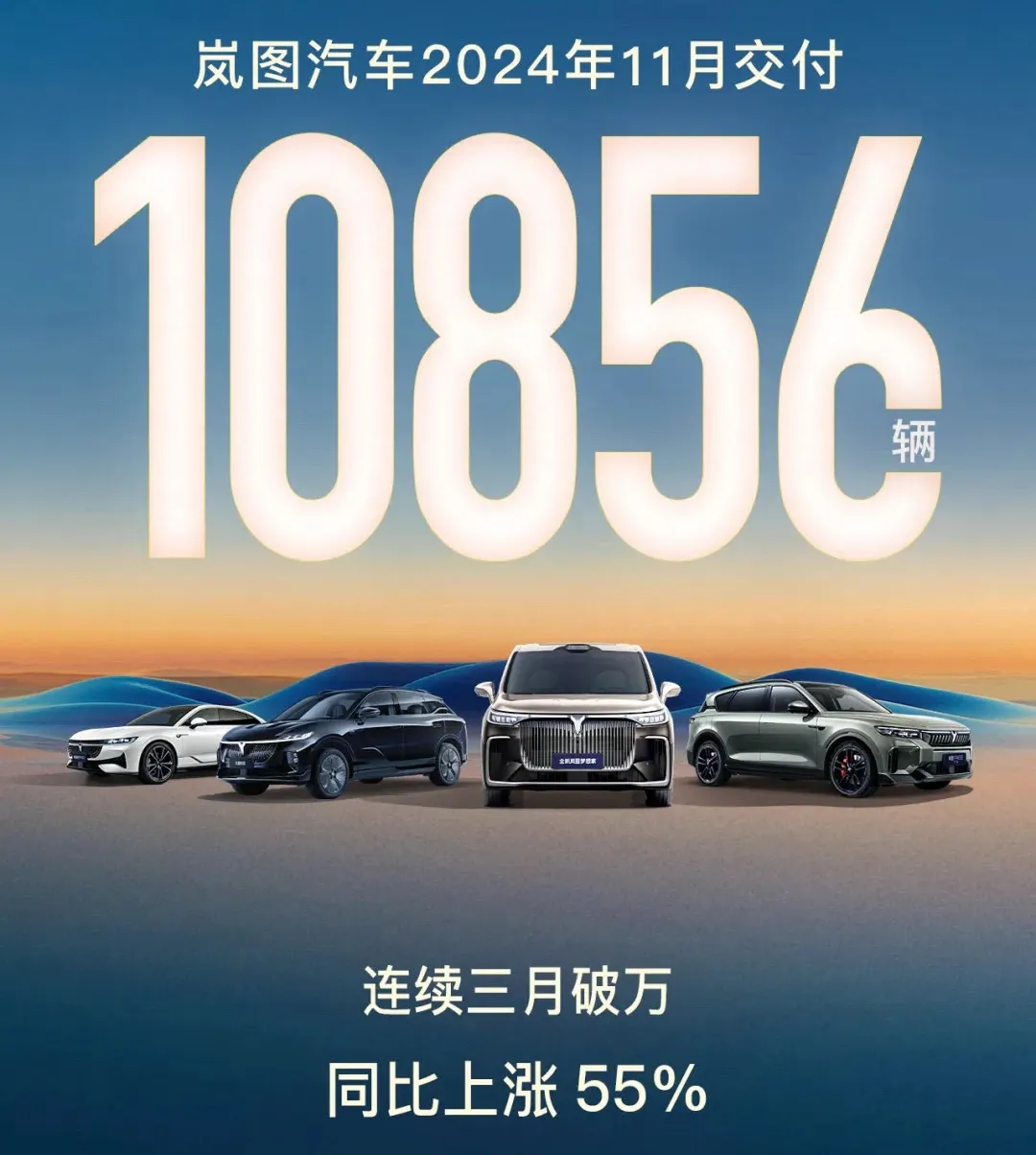

除此之外,东风旗下的岚图汽车和上汽麾下的智己品牌,11月销量仍保持在万辆以上。北汽极狐11月销售1.11万辆,同比增长189%;年累计销量达到6.9万辆,同比大涨213.4%;月度与年累计同比增幅,皆为榜单之最。

Views of AutosKline:

进入年末冲刺阶段,大厂新势力品牌发力更加明显。再加上比亚迪、吉利银河、长城汽车旗下的魏牌与坦克......已形成对造车新势力的围追堵截之势。

当然,另一股重要势力特斯拉同样不容忽视。11月25日,特斯拉宣布年底前下订并提车的Model Y用户,再享1万元优惠和五年0息贷款。23.99万元成为Model Y史上最低售价。

特斯拉的意图非常明显,要在最后一个月全力冲击180万辆年度销售目标。

这不禁让人想起一年前中国汽车市场销量大战,如今新能源市场的年末混战再起。但与去年不同的是,造车新势力却面临着较一年前更严峻的挑战。

本文作者可以追加内容哦 !