跨越周期,才为王者!

在火热的行业上行期,大多数企业都能赚得盆满钵满,但行业下行期一来,却没有多少企业能顺利度过“寒冬”。

这样的情况放在工程机械行业十分常见。

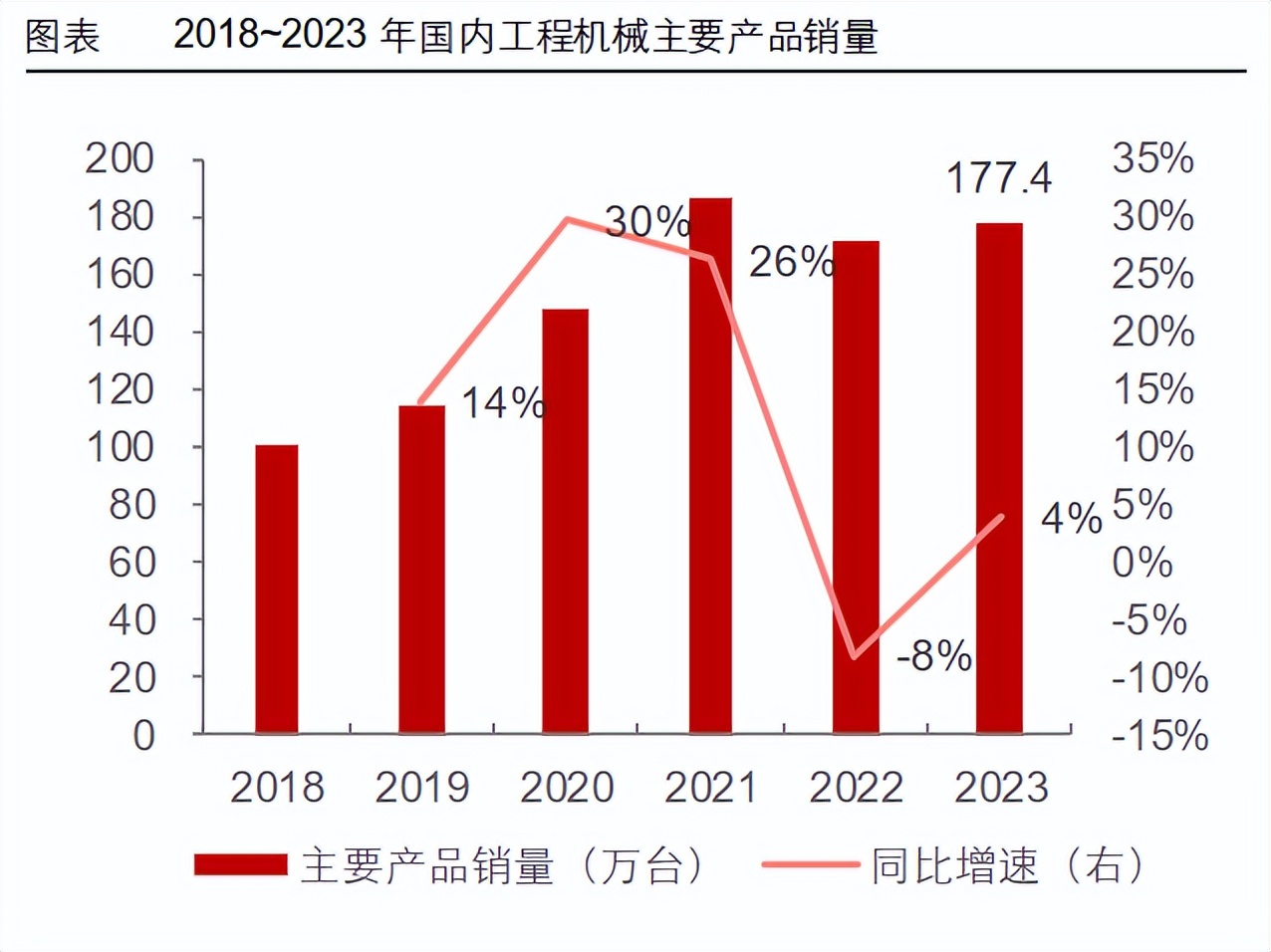

2021年,受下游需求减弱的影响,工程机械行业出现供给过剩,2022年国内工程机械主要产品销量同比下降8%,到2023年才有所好转。

当时,行业下行的“寒气”已经传导到了头部公司。

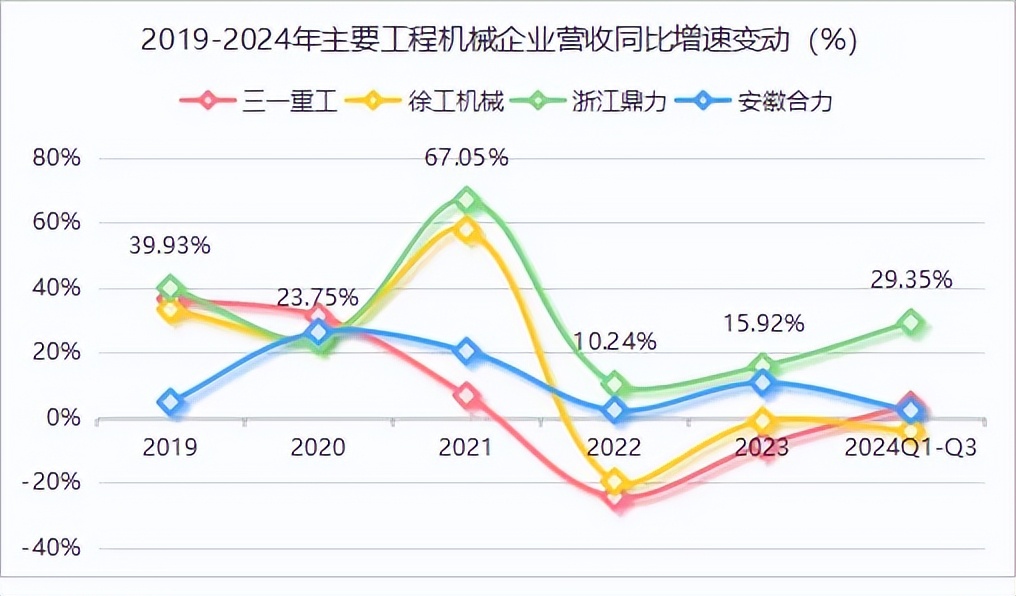

2022年,挖机龙头三一重工、徐工机械营收分别同比下降24.4%和19.7%;叉车龙头安徽合力营收勉强维持正增长。

与之相反,浙江鼎力作为国内高空作业平台(简称高机)领域的“扛把子”,业绩却一直增长得不错。

2022年,在行业冰点时刻,公司创下了10.2%的营收增速,2023年,公司利润相较于2021年更是增长超2倍。

2024年前三季度,公司继续加速成长,实现营收29.4亿元,同比增速达29.4%。

优秀的业绩也吸引来了机构,2024年公司中报显示,共有537家机构抱团。

那么,是什么因素推动浙江鼎力穿越周期呢?

第一,竞争优势明显。

2016-2023年,公司陆续收购了全球智能伸缩臂叉装车企业Magni、高空作业平台知名企业TEUPEN和CMEC。

这三家企业均拥有数十年的高机研发经验,在其细分领域都做到了行业顶尖水平。

通过这几次收购公司形成了突出的产品竞争力。

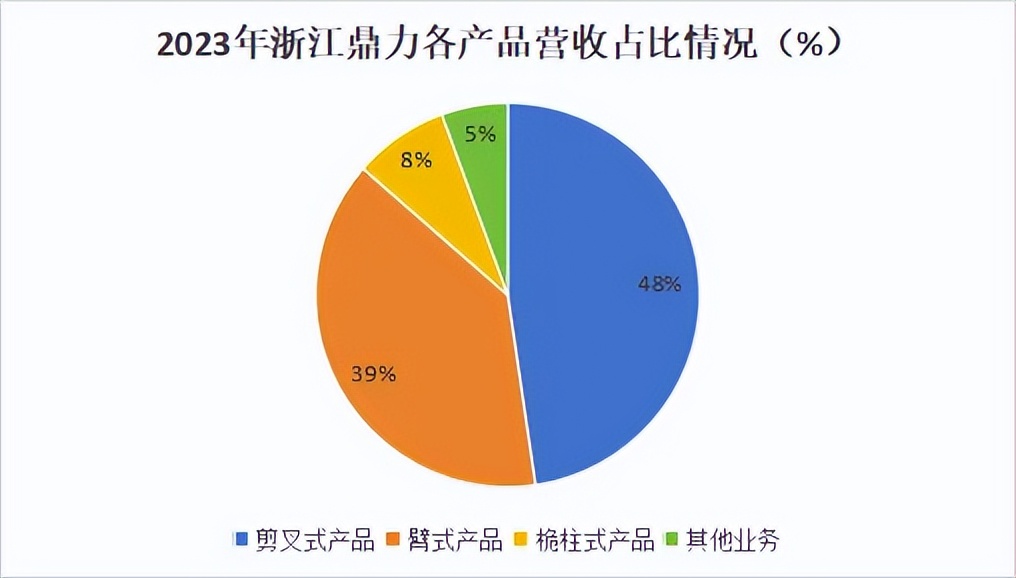

现在市面上常见的高机产品大概分为三类,分别是剪叉式、臂式和桅柱式,各自有不同的适用场景。

随着对高机灵活性的要求提高,臂式产品逐渐成为不可缺少的一部分,但是臂式产品相较于剪叉式产品研发生产难度更大,单凭公司自身力量很难取得大突破。

这几年,Magni和TEUPEN分别帮助公司开发了M系列臂式产品和T系列臂式产品,并成为公司主力产品中的一部分。

2023年,公司臂式产品实现营收24.5亿元,同比增长68.8%,营收占比提升至38.8%。

公司不仅通过收购调整了产品结构,对于新开发的产品,公司还拥有全部专利,这就构筑了较深的技术护城河,从而增强了产品竞争力。

除此之外,公司还通过优良的产品品质来提升竞争力。

对于浙江鼎力来说,其下游客户一般是租赁商,租赁属性就意味着购置价格不是主要考虑因素,使用期间的成本才是更重要的。

当然,产品质量越好,设备残值越高,全生命周期成本越低,就越具有竞争力。

公司通过收购海外知名品牌,利用技术不断增强自身产品的稳定性及耐用性,也就提升了竞争力。

第二、成本优势突出。

在生产过程中,浙江鼎力创新了模块化生产组装方式,零部件做到了90%通用,适合大批量流水线生产,同时达到降本效果。

不仅如此,模块化设计还能缩短设备交货期,降低运输成本,从而提高运输效率。

而JLG、Genie等海外龙头都采用了各车型独立设计的模式,零部件没有做到共用或协同,所以较难实现规模化生产,成本自然就很难压下来。

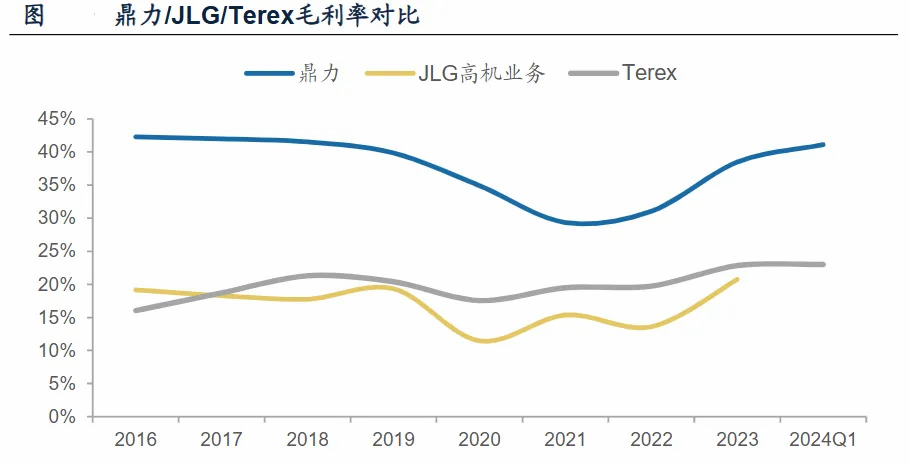

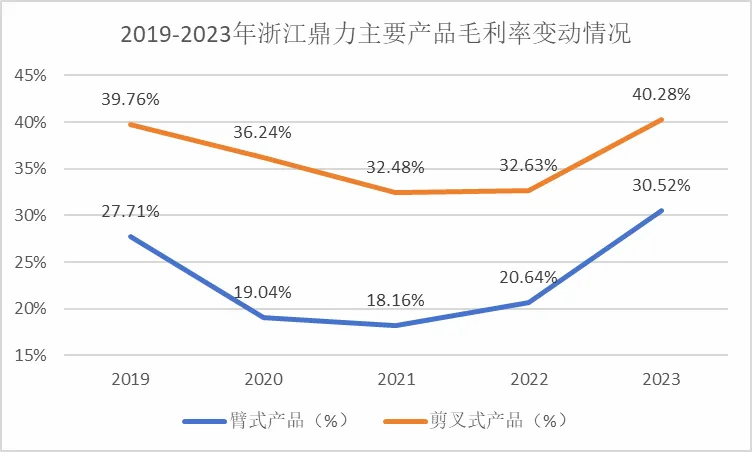

所以,在近10年的时间里,公司的毛利率一直高于海外龙头企业,说明公司成本控制十分有效。

第三、及时抓住出海机遇。

相比于国内,臂式产品在海外市场中的渗透率更高,需求也更为旺盛,所以公司选择了出海去推广自己的臂式产品。

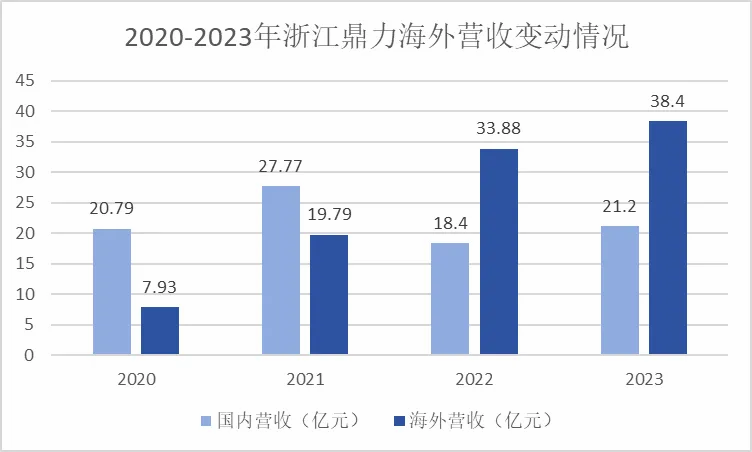

有了前期的技术积累,再加上收购海外公司,浙江鼎力的出海大大降低了难度。2023年,公司海外营收达38.4亿元,同比增长13.3%,发展十分迅速。

由于公司产品在海外市场的定价要高于国内市场,所以海外营收占比的提升也会带动公司盈利能力的提高。

以臂式产品为例,在2022年公司加大出海力度之后,该产品的毛利率有了明显提升,从2021年的18.2%上升至2023年的30.52%。

通过出海,公司的盈利能力明显提升,这也成为了公司穿越下行周期的重要关键点。

在自身竞争力不断提高,出海战略取得成功的影响下,浙江鼎力成为了国内首屈一指的高机企业。

过去,浙江鼎力拿下了优秀的成绩单,望向未来,公司还能续写怎样的“华章”呢?

摆在浙江鼎力面前的有两个命题:一个是抢占海外订单,另一个是顺应电动化趋势。

1、抢占海外订单提高效益

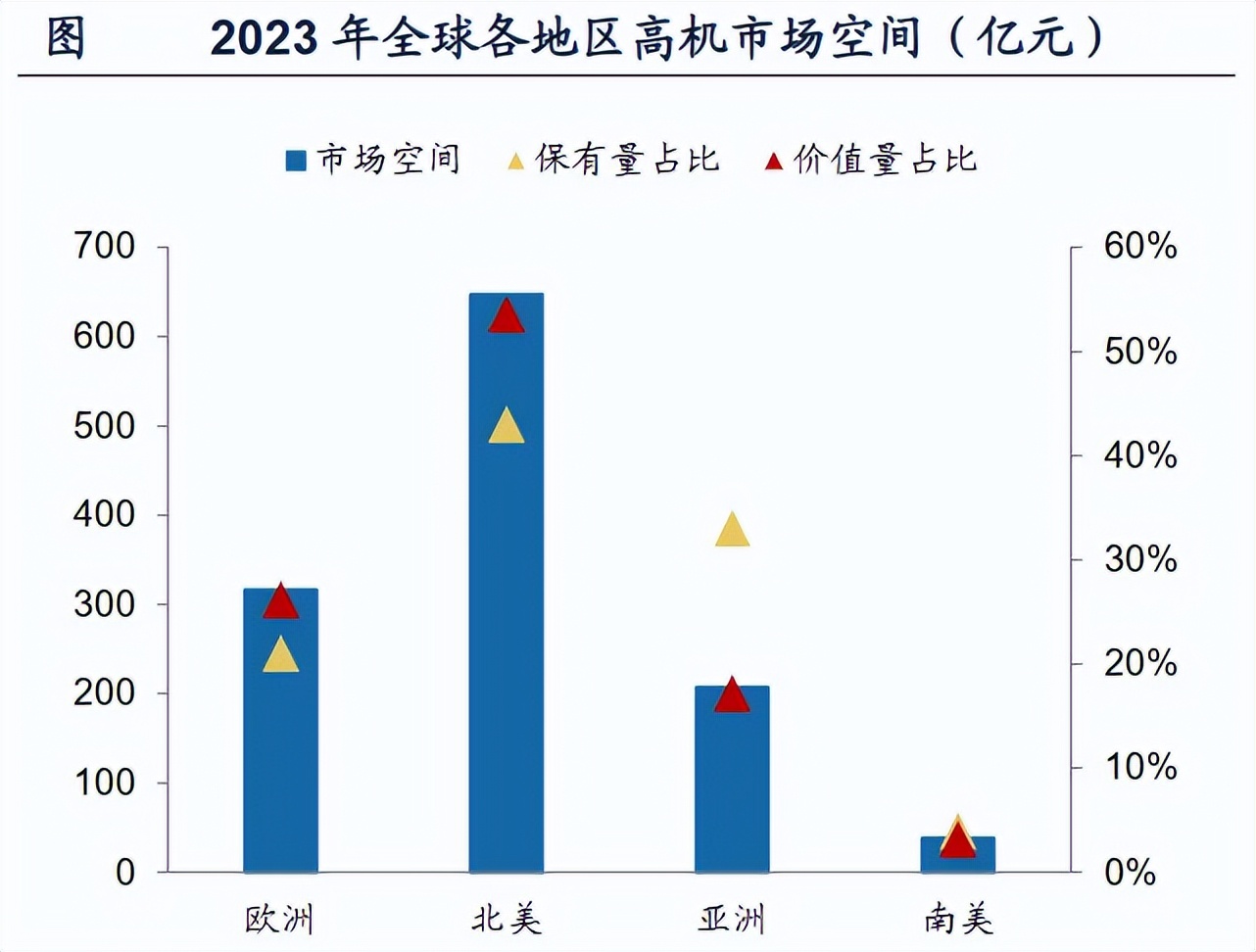

目前,国内对于高机的需求正处于缓慢复苏阶段,眼下较为广阔的市场,仍位于欧美地区,其市场空间接近1000亿元。

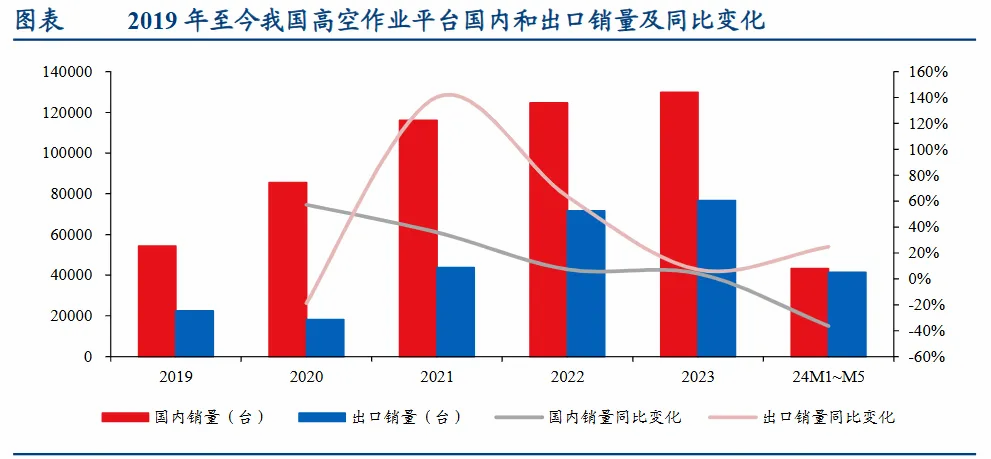

2024年1-9月,国内销售高机7.2万台,同比下降34%,出口销售同样是7.2万台,但同比增速达到了21%,说明海外对高机的需求势头仍不减。

此外,由于浙江鼎力近些年来盈利能力不断提升,至2023年公司毛利率已达38%,相比之下,海外巨头的毛利率水平较低,所以其扩产意愿也较小。

但是,当前海外高机巨头手中还积压着不少订单,其规模大约是历史标准水平的2倍,其中约3亿美元的订单已经排产到2025年。

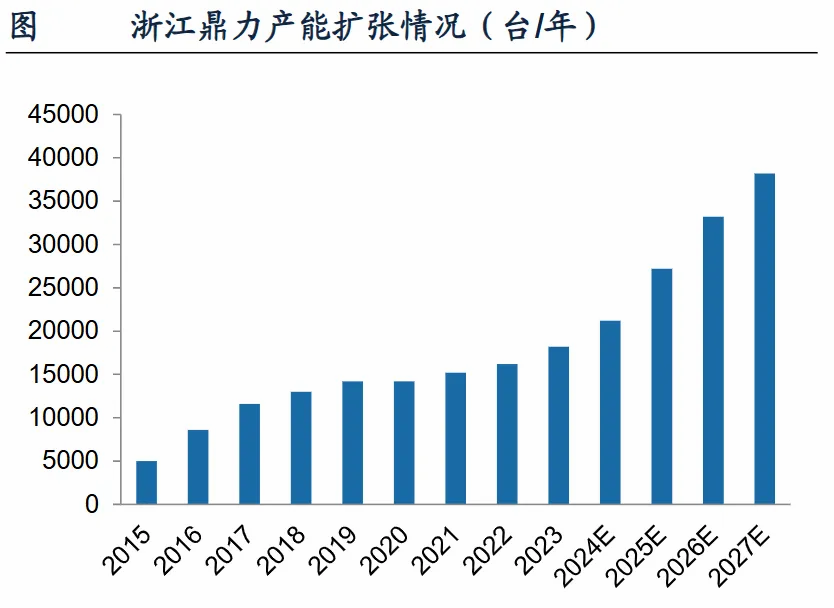

巧的是,不同于海外公司,浙江鼎力正积极扩产,未来有望承接更多订单。

目前,公司的五期工厂正处于爬坡阶段。2024年公司又有了扩建1.5万台/年微型高机和2万台/年新能源高机产能的计划。

在海外需求增长及公司产能的驱动下,公司的业绩有望迎来加速成长。

2、顺应电动化趋势获得新增量

目前,欧美市场在剪叉式产品上已实现了85%以上的电动化率,臂式产品电动化率较低,还有较大提升空间。

未来随着电动化的普及、锂电池成本下降,国内及海外市场的电动化渗透率均有望加速。

在电动化上,公司有极强的前瞻性。

早在2016年,公司就开始了电动化的布局,2020年公司推出了全系列电动化的臂式产品,此后便一直走在行业前列。

2023年,公司臂式产品电动化率提升至73.4%,剪叉式和桅柱式产品电动化率更是达到100%,可见公司在电动化上具备强悍实力,未来能够更好地抢占电动化市场。

总结一下,浙江鼎力通过收购打造了产品竞争力、并通过出色的制造能力成功打入了海外市场,抵御了上一轮行业下行的风险,未来公司将继续加大出海力度,并通过提高电动化产品渗透谱写新华章。

关注小象说财,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!

本文作者可以追加内容哦 !