一、热点事件

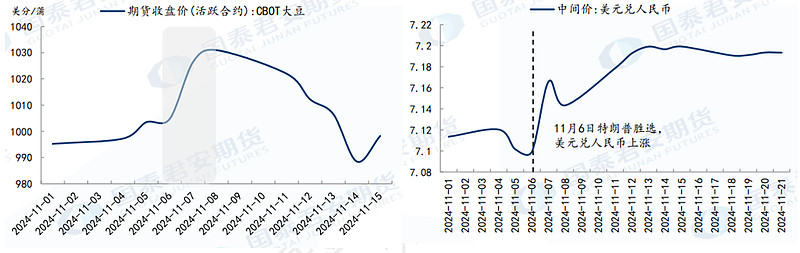

特朗普当选后,巴西大豆相对更有竞争力。自特朗普赢得大选至11月22日,美元指数从103.9点升至107.6点,这也是两年来的最高值。随着美元走强,巴西雷亚尔走弱,巴西大豆离岸价变得更具吸引力,与美国和阿根廷供应相比,巴西大豆已经是最便宜的供应。为了规避潜在贸易战的影响,中国增加了战略储备。仅今年10月中国就进口了800万吨大豆,为5年来同期最高进口规模,2024年大豆进口总量将达到9000万吨,相当于2020年进口量1.003亿吨的90%。

图表1:CBOT大豆期货收盘价(左)美元兑人民币走势(右)

美国大豆压榨量创新高,南美产量前景限制涨幅。美国农业部12月2日发布的月度油籽压榨报告显示,10月份美国大豆压榨量达到所有月份的创纪录高点2.158亿蒲(647.3万短吨),比9月份的1.865亿蒲提高15.7%,比2023年10月份的2.014亿蒲提高7.1%。巴西国家商品供应公司(CONAB)公布的数据显示,截至12月1日,巴西2024/25年度大豆播种进度为90.0%,去年同期的播种进度为83.1%。

因美国10月份大豆压榨量创下历史最高纪录,加之空头回补活跃支撑大豆价格,南美大豆产量前景明朗,限制大豆期货的涨幅,CBOT大豆期货收盘温和上涨,其中基准期约收高0.6%。受美盘大豆走势影响,12月4日连盘豆粕低高低走,截止收盘主力2505合约收2706元/吨,跌54元/吨,跌幅为1.96%。

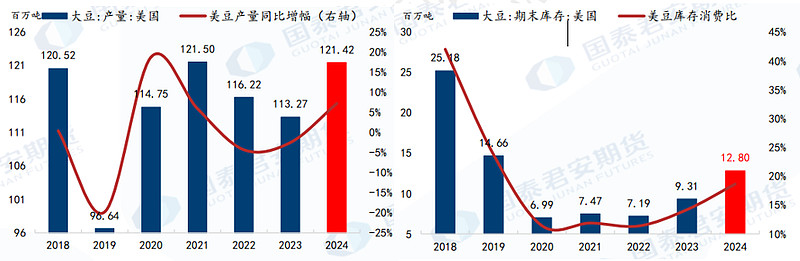

图表2:美豆产量及同比变化率(左)美豆期末库存及库存消费比(右)

二、近期行情分析

上周(11.25-11.29),大豆走强豆粕续跌。CBOT豆粕期货的基准合约收高0.1%,主要因为油粕套利解锁,豆粕出口销售良好,邻池大豆走强。但南美大豆丰产在望,制约豆粕市场的涨幅。11月份豆粕期货下跌2.54%,相比之下,10月份下跌12.32%。

美国出口方面,美国农业部出口销售周报显示,截至11月21日当周,美国2024/25年度豆粕净销售量高达487,300吨,比上周高出77%,比四周均值高出65%。本年度迄今美国豆粕出口销售总量为700万吨,同比增加12.8%。美国农业部预测2024/25年度豆粕出口量达到1579万吨,同比增加8.1%。

南美供给方面,南美农业产区出现及时降雨,有助于农户加快播种步伐,并提振大豆初期生长,继续给芝加哥大豆及制成品市场构成压力。

就压榨利润而言,基于美国农业部数据的计算结果显示,截至11月22日当周,美国大豆压榨利润为每蒲2.30美元,比一周前减少10.5%,这也是连续第五周下滑,反映出豆粕价格持续下跌的影响。伊利诺伊州大豆加工厂的48%蛋白豆粕现货价格为每短吨311.4美元,与上周持平。

三、后市展望

2025年,美豆和豆粕期价预计下方空间有限,可能低位抬升。

1)供应端:美豆缩减、巴西宽松。

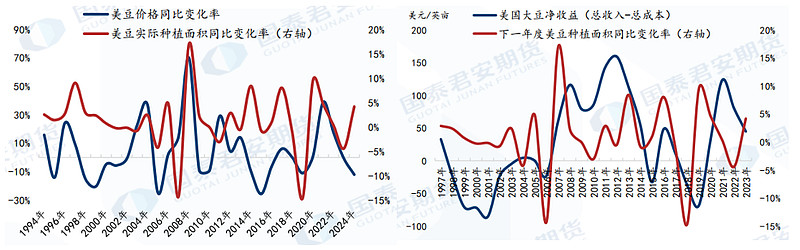

美国方面,2024/25年度美豆供需宽松,美豆价格跌破种植成本。基于美豆低价和贸易忧虑,2025年美豆缩减种植面积概率大。如果减种幅度大且遇不利天气,那么美豆供应预计下降。若供应降幅大于需求降幅,则2025/26年度美豆供需平衡表收紧,美豆价格将受到支撑。

图表3:美豆价格及种植面积同比变化率(左)美豆净收益及下一年度种植面积同比变化率(右)

资料来源:Wind,国泰君安期货研究

南美方面,目前巴西种植基本完成,阿根廷种植过半,天气问题不大,市场交易丰产预期。后期巴西和阿根廷大豆仍需经历生长期和收获期,天气有不确定性。此外,巴西大豆虽然供应宽松,但考虑到美豆贸易摩擦,巴西大豆价格预计不会过低。

2)需求端,2025年国内豆粕需求预计稳中有增。2024年生猪养殖利润好转,产能逐步恢复,按照繁育周期推算,预计2025年生猪养殖规模恢复,饲料产量同步恢复。假设豆粕添加比例平稳,豆粕需求预计稳中有增。

图表4:国内生猪养殖利润(左)小猪月度存栏走势(右)

3)成本端,贸易摩擦扰动,若进口大豆成本上升将抬升豆粕成本。

总体而言,国内豆粕需求稳定,但海外供应端存在扰动,若供应收缩,则豆粕价格有望上升。

相关产品:

1、$豆粕ETF(SZ159985)$及联接基金$华夏饲料豆粕期货ETF联接A(OTCFUND|007937)$:豆粕ETF主要持有大连商品交易所豆粕期货合约,并跟随指数展期,以达到跟踪指数的目标,豆粕期货合约价值占基金资产净值的90%-110%。豆粕作为生猪的主要饲料来源,与CPI有稳定的相关关系,具有天然的抗通胀优势,是较好的投资标的。此外,大宗商品与股票、债券等传统资产的相关性不高,投资互补性强,可作为良好的资产配置工具用于分散风险。

数据来源:Wind、国泰君安期货、饲料行业信息网。

风险提示:豆粕ETF及联接基金为商品期货交易型开放式基金,因此本基金的风险与收益高于债券基金与货币市场基金,属于较高风险品种(R4)。特有风险包括:投资期货合约的风险、逐日盯市风险、合约展期风险、涨跌停板风险、持仓上限风险、强行平仓风险、强制减仓风险、大额申赎风险等商品型 ETF 特有风险。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金本金不受损失,不保证基金一定盈利,也不保证最低收益,基金产品存在收益波动风险。投资人购买基金时应仔细阅读《基金合同》、《招募说明书》、《基金产品资料概要》及相关法律文件,了解本基金的具体情况,并根据风险承受能力购买相匹配的风险等级产品。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !