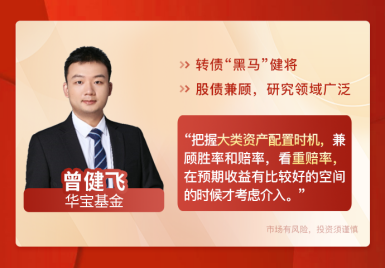

感谢大家点进这篇文章~我是专注股债配置的基金经理曾健飞。

临近年末,又到了该做年度总结的时候,回顾这一年小伙伴们有什么想说的话,欢迎在评论区留言~对于我来说,今年是我进入公募基金行业正好满10年的节点,这10年我非常幸运地在工作中覆盖权益和固收两个市场,经历过两市场多次牛市熊市,对行业的生态算有一定了解,今天我就来跟大家好好聊聊我这10年的感受~

俗话说“男怕入错行”,2014年入行没多久,A股就开启了大牛市,感受牛市氛围让人很激动。当然盈亏同源,因牛市会激动,也会因熊市感到失落。其实在2015年牛市后期我就有些不适应了,疯牛带来的泡沫令低风险偏好的我表示“看不懂”。回看A股市场成立以来,急上急下和牛短熊长的行情或许才是常态。而拉长周期看,A股的回报并不低,过去20年从2005年至今,中证全指和标普500指数的年化收益率均在8%以上,当然大A的波动明显更大。一般认为这是资金来源造成的差异,在海外机构资金是主流,国内个人投资者的成交占比更高。

再到2016年熔断后至2021年的阶段,这是公募基金主动管理的黄金时代。北向沪股通和深股通的设立,海外资金更便捷地进入A股市场,规模稳步增加。同为机构投资人,相似的投资框架,外资机构与内资机构形成合力,主导了市场定价权。那些年,价值投资和景气度投资是最常聊的方向。在市场最好的时刻,公募基金开始尝试持有期限品种的产品,一方面期许有能力实现长期较好的回报,另一方面也是一种努力成为耐心资本的尝试。

在今天,截至三季报的数据,被动指数基金规模赶超了主动基金规模。从发达市场来看,被动指数基金是大势所趋,但也没想到来得这么快。今年9月底以来A股大幅上涨中,指数基金申购积极,其原因可能是,急涨中指数表现更优。在工具更多元化后,很多个人投资者从以往跟风投资股票转为积极拥抱ETF基金。

从长远看,在成熟稳健的市场,机构持仓和交易占比都较高。川普获选后,普遍担忧未来贸易摩擦给我国带来的冲击。今天我国制造业的竞争力已站在全球第一梯队,西方选择打不过就关上门的做法并不能给他们增加竞争力。我国政策工具箱子弹充裕,蓄势待发。

中短期看,明年全球补库周期+全球货币宽松周期+我国政策周期下,基本面向好可期。可转债作为进可攻退可守的品种,前期股票大幅上涨中明显跑输,而市场担忧的信用风险和退市风险在市场回暖后大大降低,波动率期权和条款期权在二次行情中或得到重新定价,可转债可能迎来较好的补涨机会。

在做可转债投资时,我会根据产品定位和特征采取不同的配置策略。比如华宝增强收益债券A(OTCFUND|240012) 华宝增强收益债券B(OTCFUND|240013)重点关注进攻型转债,而华宝安盈混合(OTCFUND|010868)、华宝新活力混合(OTCFUND|003154)则以平衡型和偏债型转债为主,可以更好地实现防守反击,满足更稳健、低回撤的要求。

最后谢谢大家对我的关注!过往的10年,是一段充满革新与机遇的岁月,我也经历了自己的成长与蜕变。站在当前时点往后看,我相信,我的步伐将更加坚定、稳健,奔向更美好的未来!

观点更新时间:2024.12.5

注:需要特别提醒的是,近期市场波动可能较大,短期涨跌幅不预示未来表现,基金投资可能产生亏损。请投资者务必根据自身的资金状况和风险承受能力理性投资,高度注意仓位和风险管理。

相关基金:

【转债增强策略】华宝增强收益债券A(OTCFUND|240012) 华宝增强收益债券B(OTCFUND|240013)

【严控回撤】华宝安盈混合(OTCFUND|010868)

【震荡市求稳求胜】华宝新活力混合(OTCFUND|003154)

数据来源:Wind,截至2024.12.4;基金定期报告,截至2024.9.30。投资策略以基金合同、基金招募说明书和基金产品资料概要等产品法律文件为准。基金经理观点仅代表当时观点,今后可能发生改变,仅供参考,不构成任何投资建议或保证。

注:基金管理人判定的华宝增强收益债券型证券投资基金、华宝安盈混合型证券投资基金风险等级为R2-中低风验,适宜稳健型(C2)及以上的投资者,判定的华宝新活力灵活配置混合型证券投资基金的风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者。适当性匹配意见请以销售机构为准。

本文作者可以追加内容哦 !