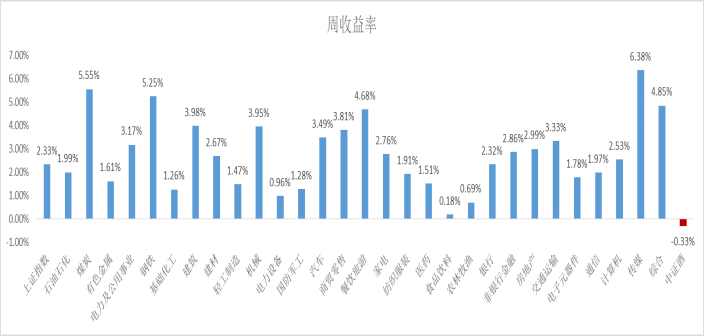

一、 周行情回顾

$酒ETF(SH512690)$:本周酒指数涨幅-0.33%。

本周市场震荡反弹,全市场呈现普涨特征,一级行业全部收涨。展望后市,随着本周五上证指数不经调整、直接站上3400点,11月官方制造业PMI进一步升至50.3,扩张步伐有所加快。政策支持央企发起设立创投基金,创新资本投入力度加大,支持硬科技发展。政策推动城市基础设施数字化改造,新基建有望提速。

11月PMI延续改善,关注中央经济工作会议定调。考虑到明年出口可能面临的压力,后续扩内需政策大概率更加积极,“两重”“两新”方向可能成为政策着力点。经济数据和政策预期形成共振,A股有望延续上行。A股中长期观点:国内债务周期和中美贸易摩擦既是挑战,也是机遇。内需看信心,外需看出海。国内化债周期需要打破预期-需求-收入通缩循环,关键在于改善预期,而活跃资本市场是改善预期的可行路径,股市存在重估机会。海外美国搞孤立主义,对美贸易受冲击,但反而会加速“出海建立新贸易体系的进程,开辟新的市场。

港股短期观点:流动性压力已有所缓解,短期有望反弹。11月港股的调整主要原因是“特朗普交易”造成的流动性抽离,当前已趋于稳定。12月重磅会议大概率会有积极定调,有助于吸引外资回流,带来港股反弹。港股中长期观点:港股性价比优势再次凸显。国内经济处于复苏道路上,而港股性价比相对A股有明显优势,未来上行空间更大。结构上,关注估值处于低位的科技、消费、医疗板块。

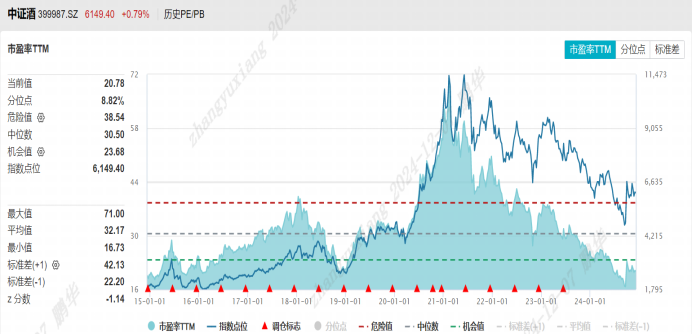

估值水平:

中证酒估值为20.78,近三年估值分位数10.6%,近五年估值分位数6.30%,近十年估值分位数8.82%。

二、热点催化

1、行业资讯

24Q3 酒企主动控速,力争在发展中解决供需矛盾和库存压力,贵州茅台、古井贡酒、山西汾酒、水井坊、老白干酒等收入/利润符合预期。我们认为在三季报业绩分化已体现的背景下,后续重视具备较强品牌势能、库存更早出清、增速目标合理的龙头标的投资机会,25 年春节或迎来验证期。

贵州茅台更新:茅台酱香酒招募京东、天猫旗舰店运营商,发力电商渠道根据“微酒”等酒业媒体公众号报道,12 月3 日,贵州茅台酱香酒营销有限公司发布《关于招募京东、天猫平台茅台酱香酒旗舰店运营商的公告》,公告显示,为更好地做好茅台酱香系列酒的线上营销工作,现决定面向社会公开招募茅台酱香酒京东、天猫旗舰店运营商。据悉,茅台酱香酒公司计划为旗舰店提供11 款自营产品,2025 年单个店铺合同计划金额为1 亿元。同时,2025 年,公司根据运营商的打款金额的10%给予费用支持旗舰店的运营以及促销推广。

山西汾酒更新:新阶段落实“12345” 战略,发布青花26 新品根据“微酒”等酒业媒体公众号报道,12 月2 日,以“越山海砥砺复兴,聚力行继往开来”为主题的2024 汾酒全球经销商大会在山西太原召开。

汾酒股份副总经理、汾酒销售公司党委书记、总经理张永踊作专题报告,回顾践行汾酒复兴纲领第一阶段以来的营销工作,并对当前行业趋势作出最新预判。报告指出,2021 年-2023 年,汾酒销售收入连续突破新高。以汾酒销售公司为例,2021 年实现销售收入174.02 亿元,2022 年增长至239.58 亿元,2023 年进一步增至301.95 亿元。在此过程中,汾酒的产品结构进一步优化,其中青花系列在2022 年、2023 年的销售额分别超过了120 亿、150亿元。

三、投资观点

食饮观点:社零数据持续改善,中央经济工作会议将于近期举行,关注潜在政策催化。酒企三季度主动控速调整、瞄准长期良性增长,食品业绩表现分化,我们认为在三季报业绩分化已体现的背景下,后续重视具备较强品牌势能、库存更早出清、增速目标合理的龙头标的投资机会,25 年春节或迎来验证期。

白酒板块:政策催化下或迎白酒结构牛市,推荐攻守兼备两条主线。24Q3酒企主动控速,力争在发展中解决供需矛盾和库存压力,更应关注后续增速可持续及宏观政策催化下的预期转向。重视“高势能延续”、“低基数修复”两条主线:高势能延续的确定性:高端酒推荐五粮液/贵州茅台,次高端及区域酒推荐山西汾酒/古井贡酒/迎驾贡酒/今世缘;低基数修复的弹性:高端酒推荐泸州老窖,次高端及区域酒推荐老白干酒/水井坊。

$贵州茅台(SH600519)$$山西汾酒(SH600809)$#硅片库存有望本月耗完!价格见底了吗?##人形机器人赛道火热,泡沫还是风口?##A股站上3400点!机构:或有刺激政策##OpenAI “点燃”市场,AI投资热情高涨#

风险提示:以上涉及个股不作为推荐。ETF二级市场价格涨跌不代表基金实际净值。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !