想要实现“第二增长曲线”,石头科技仍需要长时间的探索。

来源 | 经理人融媒体中心

作者 | 南岂珵

董事长作为企业领袖人物,其言行不仅代表个人,亦是上市公司形象的一部分,尤其是在公共场合的言论随时可能掀起舆论波澜。

眼前的例子就是石头科技。

近期,石头科技董事长昌敬在短视频平台频繁地分享自己“沙漠越野”的视频,引来投资者的不满,认为昌敬有些“不务正业”。

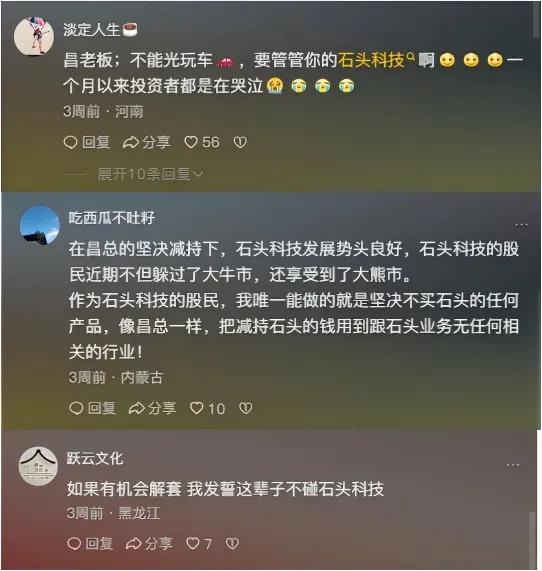

例如,在昌敬分享的“越野流派里我认为沙漠越野挑战更大”的视频评论区,点赞最多的内容是“昌老板,不能光玩车,管管你的石头科技吧,一个月以来投资者都在哭泣”;而在其分享的“运动起来,摆脱焦虑”的视频评论区,也不乏“买了石头科技的股票,让我开始抑郁了”的评论……

昌敬抖音视频部分评论

“经过十年的发展,石头科技已经积累了比较好的资金,同时也打造了良好的组织,故此决定由积累阶段转向发展阶段,而转变需要招兵买马、提升研发费用,转换市场策略,这些投入的增加多多少少会影响利润”,11月13日昌敬发布视频如此解释,且其还在最后反问:“大家说为了保住利润,然后稳定股价,不再发展了,还是采取现在的策略,积极地去为未来投入,如果您是我会怎么选择?”

11月29日,昌敬再次发布视频表示,铺天盖地的评论为其带来很大的困扰,就持有石头科技股票的投资者可以耐心一点,战略不能一成不变,现在就是处于战略转型期,也是一个阵痛期,势必会带来变化,而这些变化都是为了以后更长远的发展。同时昌敬也表示,当前是石头科技基本面比较好的时候,有现在的基本面到最后的产生结果,不会有特别长的时间,请大家耐心等待一下。

显然,两次的解释并未安抚到投资者们,反而因所言的“耐心一点”和自身减持行为相悖将投资者的不满情绪推向高潮,也让市场不禁担心,石头科技的转型真的如昌敬所说的“不会有特别长的时间”吗?

减持套现超8亿反劝投资者耐心

此番舆论波澜的诱因还是在于石头科技的股价。

以下简单回顾石头科技的股价走势:

2020年2月,石头科技登陆科创板,发行价高达271.12元/股,一度打破了当时A股IPO发行价纪录。新消费崛起又恰逢疫情居家需求,助推着石头科技的股价在上市后一路飙升至2021年6月的1494.99元/股,市值也是接近千亿。

可惜,石头科技也未能躲过“开局即巅峰”的结局。

高点之后,石头科技的股价就开始了漫长的下跌,至2022年末已经跌破发行价。2023年,石头科技的股价也只是维持在230元-380元的价格区间。当然,2023年甚至到今年上半年,A股市场整体可谓是泥沙俱下,石头科技股价低迷也算情有可原。

但是,踏入今年第四季度,A股市场整体回暖的情况下,石头科技股价表现依旧拉胯,尤其是在三季报披露后,连续的19个交易日股价累计跌超25%,近期虽有回升但仍未收复此前的下跌,而期间(10月31日至今)家电行业(BK0456)累计上涨了9.62%。

如此情况,投资者看到公司董事长“不务正业”而有所抱怨也情有可原。

当然,要说昌敬“不务正业”可能有点冤枉,因为从其发布的视频来看,其实都是为了宣传极石汽车。

2021年,昌敬创立洛轲智能,和北汽制造共同打造新能源汽车品牌“极石汽车”,走上造车之路,2023年年底极石01开始交付,2023年12月极石01月销量仅686辆。自2024年4始,昌敬在个人社交媒体账号中以“极石汽车创始人”自称,且几乎每日一更宣传极石汽车品牌。

而将投资者积蓄的不满情绪推向高潮的还是昌敬的一句“耐心一点”。

无论是股市投资还是公司战略转型,“耐心一点”本是必然,但问题在于说耐心的同时自身已经减持套现超8亿元。

根据Wind数据,2023年,限售期解禁后昌敬在每股291.31-376.88元价格区间多次减持,累计减持金额接近4亿元。今年二季度,昌敬又以376.88元的定价转让了131.58万股,套现4.96亿元。

增长逻辑断裂

减持并不意味着昌敬不再看好石头科技未来的发展,从媒体报道中可见,减持的资金可能流向极石汽车,毕竟在新能源汽车竞争白热化背景下,极石汽车能否活下来,活下来需要的资金量不小。

不过,石头科技的基本面也非昌敬所说的那般好。

根据最新财报数据,2024年前三季度,石头科技实现营收70.07亿元,同比增长23.17%;归母净利润14.72亿元,同比增长8.22%。

表现尚可。

不过单就第三季度来看,石头科技实现营收25.91亿元,同比增长11.91%;归母净利润3.51亿元,同比下降43.4%,为其上市以来单季度最高降幅。

衡量主营业务对营业利润贡献度的核心利润(营收-营业成本-税金及附加-销、管、研、利费用)也呈下滑趋势。三季度,石头科技的核心利润为3.7亿元,去年同期为6.8亿元,暴跌近五成。

石头科技在财报中解释称,三季度净利润的下滑,主要系公司进一步加强海内外市场拓展且推出多款新品,相关销售费用、研发费用投入增长。

但如果仔细研究石头科技财报就会发现,营业成本及销售费用的大幅增加,才是致使石头科技利润下滑的主因——前三季度石头科技营业成本32.33亿元,较去年同期新增近6亿元;销售费用也较去年同期增加约5亿元至15.64亿元,销售费用率为22.32%。

说白了,虽顶着“科技”“智能”,石头科技走得还是营销驱动增长模式。

当然,并不是要否定该模式,毕竟企业业务增长本身就与营销紧密互锁,尤其是在如今的流量时代,消费者选择每一件产品几乎都受到了营销的影响。

那么,问题出在哪呢?

需要回到营销驱动增长模式的底层逻辑:营销运作帮助企业实现产品与市场的价值匹配,即支持细分市场的选择和客户需求及痛点的分析,以及制定市场策略,牵引产品研发,实现产品的价值主张和差异化优势。

扫地机器人核心功能是人力完全替代清扫,参考洗衣机发展,其需求增长空间广阔毋庸置疑。

故此问题就在于,市场驱动研发的断裂。

梳理石头科技产品可见,“清扫路径规划+壁障+自集尘”的基本技术框架之上,其并未在出现颠覆式创新,仅仅是某些渐进式创新。结果就是,很容易被竞争对手复制,同时因市场需求与产品价值的不匹配,导致消费者在情感上也会排斥营销,再想实现增长就需要花费更多成本。

出海和多元化

基于上述情况,石头科技选择了两条路。

一是出海。

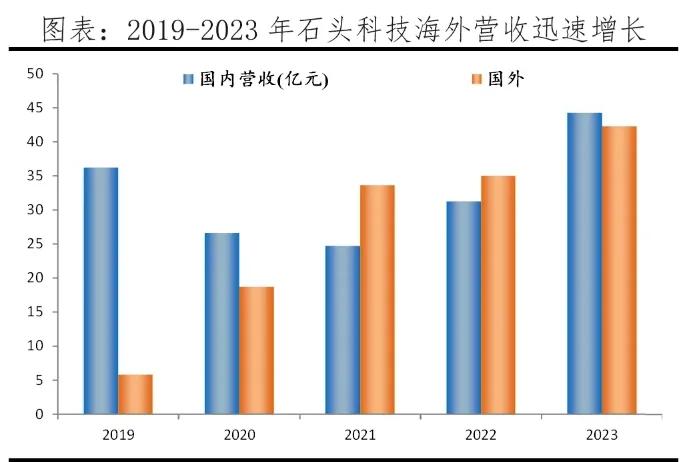

事实上,石头科技出海早在2017年就已经开始,故此我们可以直接来看效果。

根据财报,石头科技海外直营、经销渠道目前已经覆盖北美、日本、韩国、德国、荷兰等170多个国家和地区,建立了亚马逊、Target、Bestbuy等线上渠道,营收则由2019年的5.8亿元增至2023年的42.3亿元,年均复合增速64.3%。

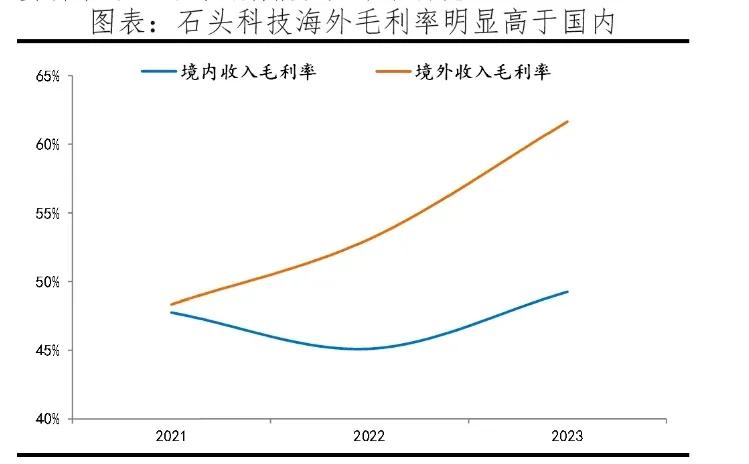

同时,由于海外消费者价格敏感度相对低、产品低端无法满足消费需求,石头科技主推高端产品快速打开市场,保证了海外市场更高的毛利率。

二是多元化。

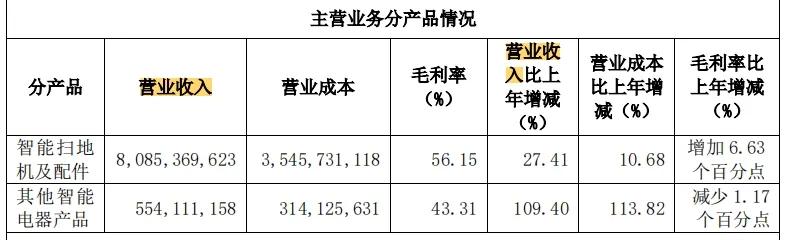

即将触角延伸至洗地机、洗衣机等新品,意图构建起覆盖全场景的智能家居生态体系。

官网显示,石头科技共有9款系列洗衣机相关产品,包括5款12kg洗烘一体机和4款迷你洗烘一体机。但就营收情况而言,洗衣机仍旧属于“其他”一类,2023年“其他智能电器产品”占营收比例也仅6.4%,显然尚无法对石头科技的基本面起到多大的支撑。

当然,营收增速表现是亮眼,只是能否保持呢?

或许并不乐观。

洗衣机已经有百年发展历史,无论技术还是结构都已非常成熟,同时市场也已经接近饱和,根据《2023分区洗行业发展白皮书》,2022年我国的洗衣机年产量已经达到9106万台,截止2021年底我国城镇和农村居民家庭平均每百户洗衣机的保有量分别为100.5台和96.1台。

如此情况下,增量空间非常小。

即便是细分到洗烘一体机,还有着不错的发展前景,但石头科技这个闯入者也并不一定能竞争得过传统白电企业。想要实现“第二增长曲线”,石头科技仍需要长时间的探索。

本文作者可以追加内容哦 !