自七月份以来,微软的表现落后于大盘。然而,有外国分析师认为,这或许是长期投资者入局的好时候。

作者:Oakoff Investments

微软近期的表现不是很让人满意。虽然微软的估值乍一看可能很高,但凭借其业务的实力和难以匹敌的护城河——这种竞争优势可能会维持公司目前的增长率,至少在可预见的未来是这样,这就是为什么认为微软能够比共识预期更快地摆脱高估值倍数的原因。

理由

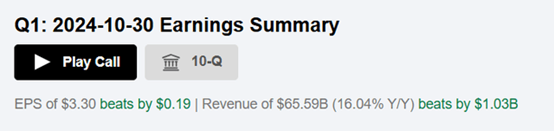

微软2025财年第二季度的财报清楚地表明,公司仍然是科技行业的领先者,其云业务、人工智能业务和战略投资都在蓬勃发展。微软的收入为656亿美元(比去年同期增长了16%),每股收益为3.30美元(增长了10%),因此第一季度的结果超出了共识预期:

我们可以看到微软主要业务线的执行力很强,特别是在云计算和人工智能方面——我们快速总结一下公司的财务和运营表现,分部门来看。

微软云仍然是该公司的增长引擎,销售额为389亿美元,较上年增长22%。按固定汇率计算,Azure同比增长33%,人工智能服务贡献了12%的增长。另一方面,由于“有限的容量和延迟的第三方数据中心租赁”,Azure的增长在上个季度略有放缓。尽管Azure在第二季度的增长放缓至31-32%,令分析师感到担忧,但消费动态仍未改变。此外,管理层在财报电话会议上表示,随着新的第一方数据中心的开放,预计2025财年下半年将重新加速增长。此外,微软的人工智能项目——比如与OpenAI合作的项目——下个季度的运转率将超过100亿美元,成为微软历史上增长最快的业务。鉴于该公司可以利用其基础设施和产品生态系统扩大人工智能的货币化规模,这一领域的盈利增长仍处于初期阶段,根据Grand View Research的数据,预计从2024年到2030年,美国云计算市场规模将以20.3%的复合年增长率增长。

生产力和业务流程(Microsoft 365、LinkedIn、Dynamics 365)的收入为283亿美元,比去年同期增长了12%。Microsoft 365商业云的收入在恒定货币下增长了16%,得益于E5和Copilot订阅的强劲席位增长和每用户平均收入(ARPU)增长。微软的生成型人工智能驱动的个人助理Copilot正在起飞:根据管理层的说法,近70%的财富500强公司使用它。这种广泛的采用也使Copilot成为公司历史上增长最快的Microsoft 365 SKU。LinkedIn也表现强劲,收入同比增长了10%,得益于“参与度记录”和B2B广告增长。微软的业务应用套件Dynamics 365在恒定货币下增长了18%,对以人工智能为中心的业务运营需求很高。

更多个人计算(Windows、Surface、游戏)的收入为132亿美元,同比增长了17%,这是相当稳固的。游戏是最大的收入来源,收入增长了43%,得益于Activision Blizzard的加入以及Xbox内容和服务的高性能。新的“使命召唤:黑色行动6”发布了,创下了新的首日和Game Pass订阅记录,这再次证明了微软多元化游戏收入流的举措是有效的。Windows OEM收入同比增长了2%,基于“向高利润市场混合转移”和设备收入下降是因为“商业领域的执行问题”。

微软的资产负债表表现良好,公司产生了342亿美元的运营现金流,比去年增长了12%。但自由现金流下降了7%,至193亿美元,因为资本支出增加,以推动云和人工智能扩张。资本支出(包括财务租赁)为200亿美元,其中一半用于未来15年将货币化的长期资产。这项对人工智能和云的投资也使微软能够以审慎的成本结构解锁长期增长机会。无论如何,该公司在本季度向股东返还了约90亿美元的股息和回购,这仍然是很多,有助于支持股票价格的稳定。

相信微软拥有将人工智能带入其产品组合的最佳工具之一,在创新和货币化的共生周期中。例如,GitHub Copilot,一个基于人工智能的编码工具,已经改变了软件的编写方式,而Dynamics 365 Copilot正在根据摩根士丹利分析师的说法彻底改变CRM和ERP流程。公司的人工智能技术也在帮助安全解决方案,Security Copilot帮助企业解决他们的网络安全问题——这些创新不仅使微软与其同行区分开来,而且还吸引客户并创造更高的ARPU。

展望未来,微软预计云和人工智能将进一步增长,随着更多产能的开放,Azure在2025财年下半年的增长将更快。管理层预测第二季度收入为661亿至669亿美元,毛利率将逐季增长;他们还计划扩展人工智能,并将在其产品线中推出新的Copilot功能和自助代理。摩根士丹利分析师在其报告中指出,微软的生成型人工智能收入将在2025财年第二季度超过10亿美元的运行速度,并进一步加强其人工智能领导地位。尽管存在即时的逆风——Azure指引在第二季度略有下降(33-32%增长)随着产能收紧——摩根士丹利仍然相信微软将能够在2025财年下半年随着第一方数据中心的开放加速Azure增长。

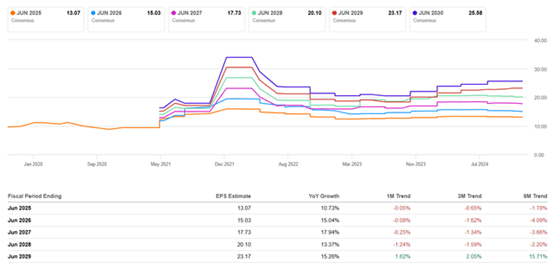

与此同时,仔细看看最近分析师预期的变化,就会发现Azure增长放缓已经导致华尔街估计在过去6个月显著下调。对于像微软这样大的公司来说,这些向下修正是非常重要的:实际上,每股收益预期不仅在短期内被降低,而且在接下来的4年里也是如此。

这是微软继续超越这些预期的坚实基础。投资人工智能不仅仅是一个选项——它是一个必然。不管不同的观点如何,像微软这样的公司必须持续将很大一部分自由现金流分配给创新项目,以保持其领导地位。管理层正在做出正确的决策,即使华尔街今天的焦点反映了一个狭窄的、短期的视角,而不是对公司长期战略举措的欣赏。

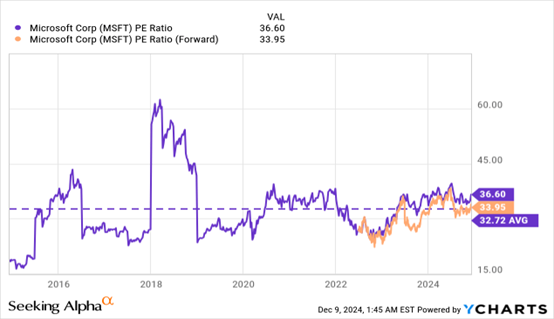

换句话说,未来几年的这些降低的预测理论上可以为微软继续超出预期提供一个坚实的基础,因为公司在最近几个季度一直这样做。所以如果推理在这里是正确的,微软目前基于明年预测每股收益的估值并没有完全捕捉到事件的真实状态。目前,市场预计微软将在2025财年以近34倍的预期市盈率交易,预计每股收益将仅增长10.7%(对于2025财年)。然而,相信公司可能会比共识预期显示的增长更强,因为在2025财年下半年,一些今天的逆风将会缓解,这将导致表现改善,因此,市盈率倍数会降低。所以如果预期市盈率倍数下降到27-28倍左右,微软实际上将比过去十年的历史平均估值更便宜:

这将为投资者提供一个引人注目的机会,因为市场可能低估了微软超出预期的能力,特别是鉴于其在人工智能和其他高增长领域的战略投资。

风险

但必须承认微软可能存在一些问题,比如控制产能和平衡人工智能投资与货币化的能力。第三方数据中心租赁的积压影响了Azure的第二季度收入,这强调了拥有更好的供应链可见性的重要性。此外,微软的OpenAI投资——一项在第一季度最终亏损6.83亿美元的股权投资(预计在第二季度将达到15亿美元)——也是一个风险因素。

产能仍然比许多人想象的更具挑战性,这可能是为什么最近每股收益预期如此急剧下降的原因。所以华尔街对未来4年的较低预测可能不仅仅是短期疲软的迹象:它们可能反映了更广泛的担忧,即微软是否能在竞争激烈且昂贵的人工智能环境中保持当前的增长速度。

由于宏观条件可能导致的任何需求下降都可能阻碍整体业务扩张,所以预测的Azure和人工智能收入增长可能不会像预期的那样快。这可能会使预期市盈率倍数更高,使股票看起来被高估。

总结

微软的最新财报显示了其云计算和人工智能领导地位,以及积极的执行和投资。短期挑战,包括Azure的产能紧缩和OpenAI联盟的成本,已经抑制了情绪,并导致华尔街估计降低。但这些障碍只是暂时的,随着更多的数据中心开放和人工智能的采用加速,它们可能会在2025财年下半年再次加速。

虽然产能限制和OpenAI损失可能会影响短期内的表现,但长期增长前景仍然强劲——凭借一系列人工智能产品和服务,微软可以充分利用生成型人工智能革命,并继续为股东带来巨大价值。如果微软实现了超出预期的增长,那么今天的估值对于长期投资者来说可能是一个吸引人的机会。

$微软(NASDAQ|MSFT)$

本文作者可以追加内容哦 !