#【盘逻辑】深度解析,理清投资思路#

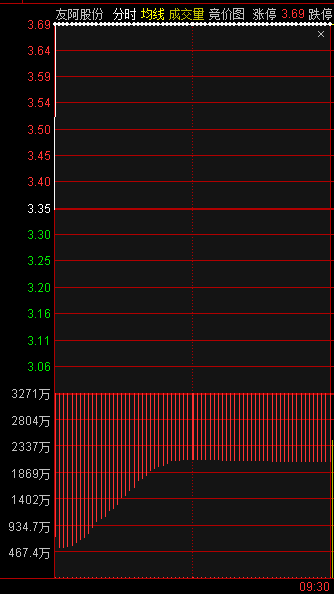

2024年12月11日,资本市场再度迎来了一场令人瞩目的狂欢。002277友阿股份在开盘竞价阶段便以惊人的封单量吸引了无数投资者的目光。数据显示,当日的最大封单量高达28亿股,金额更是达到了惊人的104亿元。

这一数字不仅令人咋舌,更令市场为之震动。要知道,友阿股份的实际流通股数量仅为约9.5亿股,这意味着封单量竟然是实际流通量的3倍之多。那么,友阿股份为何能够如此强势地爆单封一字板?其背后的逻辑又是什么呢?

2024年12月10日晚间,友阿股份(002277)发布了一则震撼市场的公告,宣布公司将通过发行股份及支付现金的方式,向蒋容、姜峰等37名交易对方购买深圳尚阳通科技股份有限公司(以下简称“尚阳通”)100%的股权,并同步募集配套资金。这一消息犹如一颗重磅炸弹,瞬间在平静的资本市场激起了层层巨浪。

友阿股份,作为零售百货行业的佼佼者,一直以来以其稳健的经营策略和持续的创新精神赢得了市场的广泛赞誉。然而,在行业竞争日益激烈的当下,友阿股份并未满足于现状,而是积极寻求新的增长点,以期在激烈的市场竞争中保持领先地位。此次并购尚阳通,正是友阿股份在战略转型上迈出的关键一步,也是其多元化发展的重要里程碑。

尚阳通,这家主营业务为高性能半导体功率器件的研发、设计和销售的公司,近年来在半导体领域异军突起,以其卓越的技术实力和创新能力赢得了市场的广泛认可。半导体功率器件作为电子设备的核心部件,广泛应用于通信、电力、工业控制、消费电子等多个领域,市场需求旺盛,发展前景广阔。尚阳通凭借其在高性能半导体功率器件领域的深厚积累,已经形成了完整的产品线和丰富的客户资源,为公司的持续发展奠定了坚实的基础。

对于友阿股份而言,并购尚阳通意味着公司将正式进军功率半导体器件领域,实现业务板块的多元化拓展。这一举措不仅有助于友阿股份在现有业务基础上开辟新的增长点,更能够借助尚阳通的技术优势和市场地位,快速切入半导体这一高壁垒、高附加值的行业,从而全面提升公司的整体竞争力和盈利能力。

此次并购并非一蹴而就,而是经过了友阿股份管理层的深思熟虑和精心策划。在并购过程中,友阿股份充分考虑了尚阳通的业务特点、市场前景以及双方的协同效应,制定了详尽的并购方案和整合计划。通过发行股份及支付现金的方式完成并购,既确保了交易的顺利进行,又避免了公司现金流的过度压力。同时,募集配套资金也为并购后的整合和运营提供了有力的资金支持,为公司的未来发展注入了强劲的动力。

对于投资者而言,友阿股份此次并购尚阳通无疑是一个值得高度关注的投资机会。一方面,随着半导体行业的持续发展和市场需求的不断增长,尚阳通作为行业内的佼佼者,其未来发展前景可期。另一方面,友阿股份作为零售百货行业的领军企业,其品牌影响力和市场地位也为尚阳通的发展提供了广阔的空间和机遇。双方强强联合,有望实现资源共享、优势互补,共同推动业务的快速发展,为投资者带来丰厚的回报。

任何并购都存在一定的风险和挑战。友阿股份在并购尚阳通后,需要面对的是两个不同行业、不同文化背景的企业的整合问题。如何确保并购后的企业能够顺利过渡、实现平稳运行,将是友阿股份管理层需要重点关注和解决的问题。同时,半导体行业作为高壁垒、高风险的行业,其技术更新速度快、市场竞争激烈。因此,友阿股份需要不断加大研发投入、提升技术水平,以应对市场的变化和挑战,确保公司在半导体领域的长期稳定发展。

#社区牛人计划#

$上证指数(SH000001)$$深证成指(SZ399001)$$友阿股份(SZ002277)$

@股吧话题 @社区精选 @东方财富创作小助手

本文作者可以追加内容哦 !