编辑 | 虞尔湖

出品 | 潮起网「于见专栏」

AI大模型的热潮,让很多行业焕发了第二春。例如,上游算力供应商英伟达就因为人工智能时代的来临,而让其GPU等产品成为稀缺资源,其股价也因此随着产品销量的提升,不断暴涨。

然而,被业界称为AI大模型元年的2023年,国内算力龙头企业浪潮信息,却似乎并没有享受到这一轮时代红利。

据其年初发布的2023年年度业绩报告,2023年浪潮信息营收、净利润双双下滑。在行业迎来新机遇之时,营收、净利润双双下滑的成绩单,也将浪潮信息的尴尬,暴露在大庭广众之下。

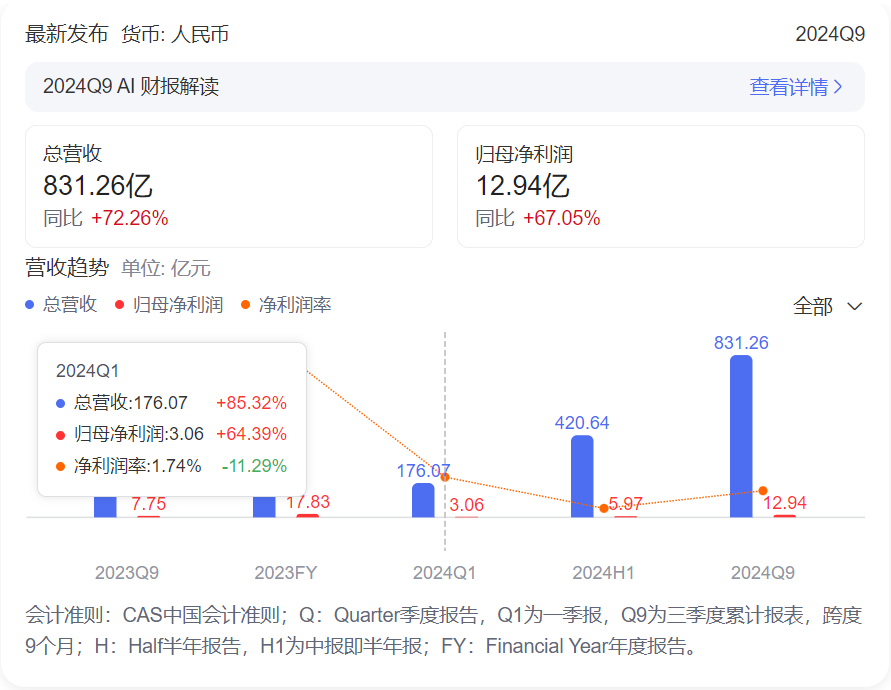

所幸的是,2024年,浪潮信息似乎正在扭转这样的趋势。据其最新的发布的2024年第三季度财报,浪潮信息的营收、净利润同比双双增长。

不过与此同时,其应收账款也大幅上升超过50%。这也意味着,浪潮信息的现金流压力或许不会太小。那么,新的AI时代,浪潮信息还会遇到什么样的挑战?

前三季度业绩大涨,但应收账款飙升

据浪潮信息发布的2024年三季报,截至本报告期末,公司营业总收入831.26亿元,同比上升72.26%,归母净利润12.94亿元,同比上升67.05%。

单看第三季度数据,浪潮信息的业绩增长,也涨势喜人。财报数据显示,其营业总收入410.62亿元,同比上升76.05%,第三季度归母净利润6.97亿元,同比上升51.09%。

图源:百度股市通

具体来看,其降本增效效应明显。报告期销售费用、管理费用、财务费用总计13.12亿元,三费占营收比1.58%,同比减46.28%,每股净资产12.84元,同比增11.27%,每股经营性现金流-6.38元,同比减67.58%,每股收益0.88元,同比增77.9%。

只是,据证券之星财报体检工具显示:2024年上半年,浪潮信息的应收账款/利润已达已达1333.32%,因此建议浪潮信息关注该项指标。

具体来看,其应收账款自2024年上半年以来,一直处于较高水平。财报数据显示,其上半年营业收入约 420 亿元,截至6月30日的应收账款余额达到了130多亿元。

因此,有投资者对此产生质疑:这么大额的货款不能及时收回,公司如何保证经营过程中的现金流?有无降低应收账款余额的措施?

浪潮信息的回应是,公司应收账款的余额与公司的发货节奏有很大关系。为此,公司也在通过缩短应收账款、提升预付账款比例等方式,改善现金流。只是,改善财务模型是一个漫长的过程,浪潮信息恐怕很难让内部改革立竿见影。

毛利率一路走低,浪潮信息如何应对?

据分析,在营收规模不断上涨的同时,浪潮信息的毛利率一直不容乐观。据其最新财报数据显示,浪潮信息的毛利率6.7%,同比减30.69%,净利率1.54%,同比减3.34%。

回溯过去几年的发展,浪潮信息的毛利率同样并不占据优势。公开数据显示,2015年,浪潮信息毛利率以及净利率分别为15.48%、4.42%。时至2023年,浪潮信息的毛利率及净利率已分别下降至10.04%、2.73%。由此可见,浪潮信息的毛利率,逐年下滑趋势十分明显。

可供对比的是,即使是在不太景气的房地产赛道,保利发展2023年的毛利率以及净利率尚有16.01%,5.16%。由此可见,如今的浪潮信息毛利率及净利率有多低。

毛利率与净利率偏低,显然会影响浪潮信息的盈利能力。同时也将意味着,浪潮信息只能以超大规模的营收为基数,才能获得一定规模的正向盈利。

据分析,浪潮信息之所以陷入如此窘境,是因为其处于行业中游,主要负责服务器生产与组装。而上游是英伟达等芯片厂商,下游则是百度、阿里巴巴、腾讯等互联网企业。

只是,相比上游芯片行业的高壁垒,下游企业的商业模式多元化,浪潮信息扮演的制造、组装角色,价值不高门槛很低,因此也面临着激烈的市场竞争。例如,联想集团、中科曙光等企业,就是其不可忽视的竞争对手。

而从浪潮信息的角度,参与价格战,甚至不断降价促销,也成了提升销量的主要手段。业绩表现不佳、盈利能力欠缺的浪潮信息,也因此难以获得投资者的信任。

因此,浪潮信息在投资者那里,很难与科技股“挂钩”,更多投资者倾向于,将浪潮信息视为一家制造型企业。

由此也导致了,2022年,公司的市值一直处于较低水平,在300亿元左右徘徊。只到2023年大模型概念的加持,才逐渐恢复到正常水平。

对于其毛利率一直表现不佳,投资者也曾提出质疑。例如,有投资者提问表示:我们关注到公司的毛利率在下降,针对毛利率改善方面公司有没有一些长远的规划?

对此,浪潮信息表示,公司将主要从以下几方面,提升毛利率:

一是加强科研攻关,提升技术实力,让产品质量更高,更具技术附加价值。二是优化生产工艺路线,降低生产成本。三是通过多元计算产品线的规模化、集约发,强化供应链协同,提升毛利率水平。积极拓展新产品形态,在 I全栈解决方案、液冷、边缘计算等产品方面加速布局。

只是,如前文所述,浪潮信息毛利率不高的根源,是其不断参与价格战。通过其他方面降本增效,或许只是杯水车薪。

而通过行业数据分析可知,行业内的竞争对手在价格和技术创新上不断加码,也让整个行业的“价格战”愈演愈烈。

因此,外部竞争环境也让浪潮信息面临着更大的利润挤压。而即使浪潮信息通过多方面的努力去提升毛利率、净利率,依然难以在毛利率提升方面,获得相对正向的反馈,最终的结果,也可想而知。

存货高企短板明显,可持续发展动力不足

据浪潮信息第三季度财报数据显示,报告期内,其存货规模仍在进一步扩大。值得注意的是,浪潮信息的存货规模增长,始于2021年,而且持续数年保持较高速度的增长。

据分析,导致其存货高企、增速迅猛的根本原因是,目前全球芯片供应链十分不稳定,而其计算、存储芯片等关键零部件的库存都过度积压。因此,也给浪潮信息的发展带来了巨大压力。

而2024年第三季度,浪潮信息的存货压力依然没有得到缓解。数据显示,2024年第三季度末,公司存货大幅增加,截至9月末,公司存货222.6亿元,环比二季度末增长33%。

值得注意的是,该存货规模达到近年以来的最高点,甚至存货规模与其生产规模成“正比”。

而将时间倒退一年,浪潮信息的情况也并没有多好。2023年第三季度财报数据显示,截至2023Q3期末,浪潮信息存货余额高达211.01亿元,明显高于期初的150.25亿元,其Q3期末的存货余额占其2022年营收的比重超过了30%。

要知道,2020年底时,浪潮信息的存货余额还只有109.43亿元,占其当年营收的比重只有17.35%。

由此可见,在浪潮信息营收规模不断增长,而毛利率、净利润不足之时,浪潮信息的存货余额,也给其经营发展带来了巨大的压力。

而从长远发展来看,虽然目前国内算力爆发机会大,国产替代给浪潮信息带来了发展机遇。但是与此同时,浪潮信息的两大短板,依然可能影响其可持续成长能力。

一方面,浪潮信息之所以被投资者认为科技含量不足,是因为其核心关键硬件、尤其是计算及存储芯片等高价值零件均依赖外部采购,因此也导致其作为下游厂商的商业价值被削弱、议价能力不足从而导致利润薄弱、盈利能力承压。

另一方面,浪潮信息的行业角色决定了,其只是算力基础设施的构建参与者,却并不能拥有算力资产本身,因此其本身的投资价值与发展空间,缺少想象空间。这也是浪潮信息在二级资本市场不受投资者“待见”的重要原因之一。

不过据了解,近年以来浪潮信息也在试图向上游芯片等高价值环节渗透,以及考虑切入算力资产运营领域、以及对外提供算力与存储服务。

只是,从行业竞争格局来看,浪潮信息无论是向上游渗透还是尝试补齐其供应链短板,都将面临挑战。而浪潮信息想要短期内扭转其毛利率、净利率走低的困局,也恐非易事。

结语

作为云计算、大数据服务商头部品牌浪潮集团旗下的上市公司,浪潮信息在AI大模型等新概念的带动下,如今的市值,也重新回到了700亿元的相对高位。

只是,目前的浪潮信息,依然是靠其数百亿的营收规模来实现十余亿的盈利。而且,其毛利率、净利率一直处于较低水平,甚至一路下行。因此,浪潮信息在资本市场,也让投资者略显信心不足。

而从浪潮信息的可持续发展来看,浪潮信息如何走出发展僵局,也将是一个未知数。而浪潮信息未来将如何重拾投资者的信心?让我们拭目以待。

本文作者可以追加内容哦 !