在波诡云谲的资本市场,每天有无数的资金潮水般涌动。资金流动的去向是大江大河还是浅滩激流,对航行其中的投资人来说至关重要。

如果投资者手中有一把标尺和一架望远镜,能够随时察看水流的深度和速度,并观测河道的情况和水流的流向,则必对航行的安全大有裨益。

信用评级机构就是手握标尺和望远镜,为在资本市场这条河流中的航行者提供指引的领航人。在航行中,领航人的存在,能够降低航行者的决策风险和决策成本。

在资本市场中,信用评级机构的存在,能够大大降低投资者的交易风险和交易成本。

穆迪公司(美国三大信用评级机构之一),是沃伦·巴菲特投资的少数仅有的几只高市盈率股票之一。今天,我们一起探索其中的奥秘!

———————1———————

投资纪实

根据巴菲特旗下伯克希尔的年报显示,巴菲特其实是从2001年开始投资穆迪公司的。

截止到2001年底,伯克希尔共持有2400万股穆迪公司股票,投资金额则为4.99亿美元,平均每股持仓成本则为20.79美元,市盈率为15.4,最初持股比例为16.20%。

在初始投资之后,巴菲特继续看好穆迪的发展,进一步增持股份,最高时持股比例达到了20%,使得穆迪成为了伯克希尔的一个重要投资对象,最高峰时持有4800万股穆迪公司股票。

到了2009年,伯克希尔以每股25.04美元的价格减持穆迪的股票,减持后还剩3540万股。这部分减持行为据称是为了筹集资金进行其他项目的收购。减持行为并非一次性完成,而是持续了一段时间。

2012年和2013年间,有多份报告指出巴菲特的公司出售了更多穆迪的股票,持股比例逐渐降低。原因是2008年的次贷危机,穆迪等评级机构给了资产质量较差的资产过高的评级而导致的公信力下降,这些负面评价损害了穆迪的声誉,引发了巴菲特的担忧。

2018年中,穆迪公司创出了每股179.835美元的历史最高价。

截至2023年,伯克希尔仍然持有穆迪的股份,占穆迪公司总股份的11%。

到目前为止,巴菲特持有穆迪的期限已经超过二十年,持有期限仅次于可口可乐和运通公司。穆迪带给巴菲特的投资回报达到30倍以上,并且一直属于巴菲特前十大持仓股票之一 。

———————2———————

公司简介

穆迪公司(Moody's Corporation,常简称为Moody's),是美国三大信用评级机构之一,创始人是约翰·穆迪(John Moody's)于1900年创立。

1909年首创对铁路债券进行信用评级。

1913年,穆迪开始对公用事业和工业债券进行信用评级。

1975年 美国证券交易委员会(SEC)认可穆迪公司、标准普尔、惠誉国际为“全国认定的评级组织”(NRSRO, Nationally Recognized Statistical Rating Organization)。

穆迪此前曾是邓白氏集团的子公司,2000年9月邓白氏集团公司进行改组,把邓白氏公司和穆迪公司两家公司分拆,新的邓白氏为Dun & Bradstreet Corp,老的邓白氏改名为穆迪。

目前,穆迪在全球有800名分析专家,1700多名助理分析员,在17个国家设有机构,股票在纽约证券交易所上市交易(NYSE:MCO)。

———————3———————

穆迪的业务分为两大模块

(1)穆迪投资者服务公司

即大家很熟知的评级业务,对债务工具和证券进行信用评级及研究

评级业务是穆迪最有名的业务,商业模式很简单:企业和金融机构等需要发行债券从资本市场融资,而投资人需要一个第三方对这些债券的评价以做投资决策,穆迪就按照自己的一套标准负责给这些债券评级,同时向债券发行人收取费用。

穆迪的评级业务根据评级对象可以分为四类:

a、企业融资(CFG);

b、结构融资(SFG);

c、金融机构(FIG);

d、公共融资、基础设施及项目融资(PPIF)。

穆迪已经在全球110多个国家提供评级服务,评级报告通过财经媒体等形式传递给证券交易员和投资者。

穆迪MIS部门的营收主要由债券发行人的评级费用贡献,因此,MIS的营收和全球资本市场债券发行量有密切联系。

(2)金融信息咨询业务(MA)

主要为客户提供衡量和管理风险的各种工具及解决方案,还提供软件、咨询和研究服务,包括穆迪投资者服务公司的分析报告等,穆迪的MA业务覆盖全球115个国家4600多个机构。

穆迪的MA业务主要分为三类:

a、研报、数据和分析;

b、风险管理软件;

c、专业咨询服务。

这块业务的主要模式就是向投资者卖数据、卖报告、卖软件等投资相关的服务,以信用分析产品为主。

———————4———————

巴菲特购买穆迪股票的原因主要基于以下几点

(1)强大的市场地位

电影《国家破产之日》当中描述过这样一个场景:1997年亚洲金融危机发生时,韩国在和IMF进行谈判的过程当中,穆迪和标普进一步下调了韩国的信用等级至B-。韩国国债沦为垃圾债券,让本就困难的谈判雪上加霜。

电影虽然有艺术的成分,但信用评级机构对韩国评级的大规模下调却实实在在地吹响了国际市场对韩国经济信心崩塌的号角,最终加速了海外资本流出以及韩元兑美元暴跌。

这反应了一个事实:信用评级公司轻则左右金融市场,重则影响一个国家的命运。

其次,信用评级服务类似于准公共品的特性,导致市场准入是高度管制的。因为受到种种苛刻的准入条件限制,很难有新进入者能切入穆迪的利基市场。

在美国,1975年美国证券交易委员会SEC认可穆迪公司、标准普尔、惠誉国际为“全国认定的评级组织”或称“NRSRO”(Nationally Recognized Statistical Rating Organization)。此后,得到认可的公司很少,因为美国证监会认为市场并不需要更多的评级机构。

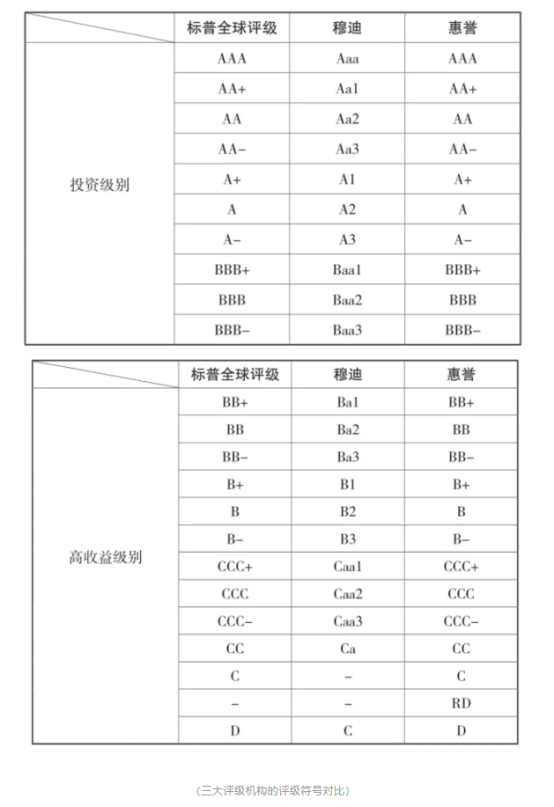

穆迪在过去一百年的经营中,累计了大量的信用数据,这些数据用于估计企业信用状况的变化、实际损失率等等非常有帮助,这些是新进入者所欠缺的。据估计,穆迪、标普和惠誉三大寡头占有美国95%的信用评级业务,使得强者恒强。

最后,对于发行人而言,要更换信用评级机构,意味着要重新梳理一遍自己给新机构看,以满足其尽职调查的需要。

比如A企业一直聘用穆迪评级,经过多年合作,双方相互了解,穆迪评级尽职调查时索要的信息会减少,双方为此付出的成本有递减的趋势,认同更换评级商就意味着要所有工作重新来过,需要为此付出各种显性和隐性成本,不经济不合算。

同样,对于投资人用户而言,尽管很多用户也拥有内部信用研究能力,但穆迪的评级报告仍然得到信任。要运用新的服务商的评级结果来指导投资,就意味着要付出新的成本并改变习惯。

而全球很多基金公司只买经标普和穆迪评级的债券,这是出于对穆迪的信任,要让他们信任其他公司提供的信用评级,必须经过时间去磨合和检验,对投资人用户而言,这是额外的成本支出。

所以,投资人也不会愿意发行人变更评级服务商。转换难,自然就能强化穆迪的垄断地位。

这种力量并非来自于政府强权,而是市场赋予追认的强大力量。

(2)付费的游戏及议价权

评级机构是怎么赚钱的?

一个公司要去债券市场融资,如果没有评级机构的信用评级打分,是没有机构买你的债券的。

这一点很像公司要去股票市场上市,必须找外部的会计事务所做财务审计,没有经过审计的财报是没人信的,这里面隔着一层信用背书。

要获得评级机构的信用评级,就需要付费购买他们的服务,这就是评级机构的盈利模式。

如果是要获得评级,就是交一次性的评级费用,而如果要发行债券,则评级机构还会有一个抽佣比率。

上图就是各种服务的费用。除了第一次评级,后面每年要继续保持跟踪,还需要每年都付费,这就是年度跟踪费,这基本上就是一个公司要在债券市场保持信用的一笔常态费用,除非撤销退出。

截至2022年12月31日,穆迪服务超过5000家非金融企业发行人、4000家金融机构发行人、17,600名公共财政发行人(包括主权,次主权和超主权发行人)、9,600项评级结构性融资交易以及1,000个评级基础设施和项目融资发行人。这些客户大概率会年复一年的购买穆迪的服务,因为债务融资需求就是年复一年的。

巴菲特还说,“评估一家企业最重要的一个决定是定价权。如果你有能力在不失去业务的情况下提高价格,你就有了一个非常好的业务。”穆迪拥有定价权,因为它在信用评级市场上与标普形成了双头垄断(这两家机构与另一家美国评级机构惠誉形成了所谓“三大评级机构”,但惠誉的寡头垄断程度较低)。

(3)轻资产的运作模式

评级机构最重要的资产是经验丰富的分析师。分析师除了收集评级相关的历史数据,评级机构还需要了解发行公司未来2年的规划,和管理层访谈、现场调研等等,这些信息加上分析师的经验,才能给出具有前瞻性的信用观点,这就是评级机构的核心价值。

当然,分析师资产不是护城河级别的壁垒,小机构也可以花钱挖,但是评级机构的所有信誉都是建立在评级机构自己的品牌上,投资者只认评级机构的品牌。

所以,评级机构不需要什么重资产投入,只需要人力,最核心的就是分析师。运行良好的评级机构随着时间与信誉不断自我加强,壁垒自然增长,这种轻资产的运作模式,就是巴菲特梦寐以求的商业模式,也是区别于其他企业出色的竞争优势。

(4)超常盈利能力和稳健的增长速率

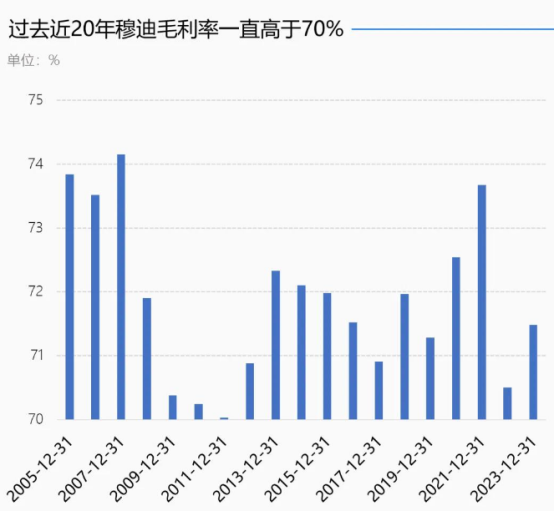

穆迪的盈利能力非常强,自2005年以来毛利率始终维持在70%以上。2000年至2021年21年间,收入的复合增速是8.6%,净利润增速为12.3%,证明了公司生意的稳定性以及竞争力的优越性。

同时,2023年穆迪的经营活动产生了21.51亿美元的现金流量净额。这是好生意的重要特性,现金流非常充沛。

———————5———————

结 语

当信用评级已经成为了全球主流金融机构都无法绕开的定价锚点,也就意味着其在金融市场上不可撼动的重要地位。

$永辉超市(SH601933)$$宁德时代(SZ300750)$$柯力传感(SH603662)$

————————————————

嵌绿松石金属丝牺尊

战国中期西元前375-276

尺寸:长39.7公分,高28.5公分,重5.21公斤

藏地:台北故宫博物院

嵌松绿石、孔雀石、金属丝牺尊是古代的一种酒器。牺尊就是牺牛造型的酒器。古代盛酒的礼器一共有六尊:牺尊、象尊、箸尊、壶尊、大尊和山尊。

这件宝物属战国中期,背部有盖,可以打开合上;口部有流孔,可以把酒倒出来。牺尊的粗脖子上镶了一圈金环带,眉眼嵌有松绿石和孔雀石,通体装饰有斜角云纹,还有金银镶嵌。

牺尊的体形圆浑、细致而生动,有如一尊神兽。据记载,战国时期用松绿石等镶嵌在青铜器表面作装饰的手法较常见,为的是使青铜器看上去更华丽,这种镶嵌的文物今天也有留存,但像牺尊这样造型精美的动物形酒尊,传世极为少见。

————————————————

风险提示:本内容仅代表原创方或原作者的分析、推测与判断,登载于此仅出于传递信息之目的,并不意味着世喜资产赞同其观点或证实其描述,也不代表世喜资产与原创号或原作者有任何代理或合作关系。对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,世喜资产不作任何明确或隐含的声明或保证,且不承担信息传递的任何直接或间接责任。相关信息仅供参考,不构成广告、销售要约,或交易任何证券、基金或投资产品的建议。本内容中引用的任何实体、品牌、商品等不代表世喜资产的投资实例。

版权声明:本内容版权归原创方或原作者所有,如转载使用,请注明来源及作者、文内保留标题原题以及文章内容完整性,并自负版权等法律责任。本号转载文章大部分已获原创号或原作者授权,但部分文章推送前我们未能与原创号或原作者成功取得联系,若涉及版权问题,请通过本号后台联系我们。

本文作者可以追加内容哦 !