苏州东山精密制造股份有限公司(以下简称“东山精密”或发行人,股票代码:002384.SZ)为一家主要从事电子电路产品、精密组件、触控显示模组、LED显示器件等产品的研发、生产和销售企业。2024年9月底,深交所正式受理了东山精密此次向特定对象发行股票的申请文件,此次东山精密拟募集资金总额不超过150,000.00万元,并在扣除发行费用后拟计划全部用于补充公司流动资金。此次发行的保荐机构为海通证券,审计机构为天健会计师事务所。

值得一提的是,在此次增发之前的2023年5月,东山精密曾公布向不特定对象发行可转换公司债券的预案,计划募集资金高达480,000.00万元,并拟用于多个项目建设,进一步扩大公司主营业务规模。而至2024年3月,东山精密便再次公告宣布,在综合考虑当前资本市场环境及政策变化、资本运作计划等诸多因素后,决定终止该发行可转换公司债券事项。而通过下文分析可见,其终止该项发债计划的原因可能还是在发行人自身经营业绩出现明显下滑,多个已有项目产能利用率严重不足的情况下,其募投项目建设的必要性与合理性或明显不足有关。

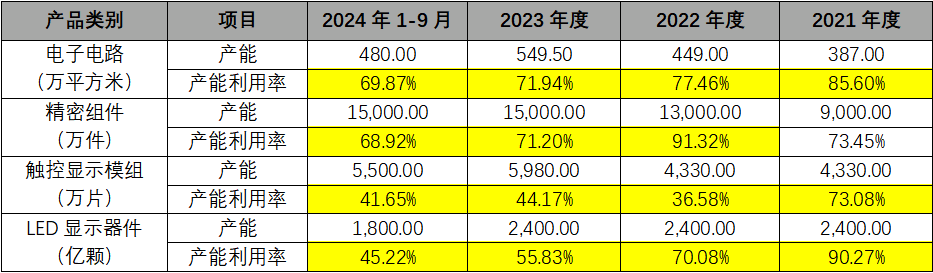

而在公司未来经营业绩或面临进一步下滑风险,2024年前三季度整体产能利用率仍在持续降低,多项资产减值准备计提是否充分存疑的情况下,与前次发债计划相比,此次东山精密定增融资计划的必要性可能同样不高的同时,还存在与目前股价严重背离的定增价格是否合理、是否严重侵害中小股东利益等诸多重要问题待考。

一、存货跌价准备、固定资产减值准备计提是否充分,高企在建工程是否存刻意推迟转固均存疑,发行人未来经营业绩或面临进一步下滑风险

1、近年来发行人毛利率持续下滑,存货跌价准备计提是否充分存疑,业务对大客户依赖严重,2023年公司净利润已出现明显下滑,未来公司经营业绩或面临进一步下滑风险

报告期内(2021年至2024年1-9月),发行人的综合毛利率分别为14.67%、17.60%、15.18%和13.65%,从整体来看其毛利率于期间内呈现下滑趋势,2024年前三季度的毛利率表现已不及2021年的全年水平。从分产品看,除公司电子电路产品因主要客户为全球跨国企业,收入主要以美元结算,在报告期内因主要受到汇率的外部因素影响,使得其电子电路产品的毛利率实现有所提高以外;其余发行人各大类产品的毛利率水平于报告期内均呈现出严重下滑的态势。

其中公司精密组件产品方面,2021年,发行人精密组件产品整体毛利率水平还为15.43%;而至2024年前三季度其毛利率则仅有7.37%,较2022出现腰斩式下滑。2023年,其细分通讯设备及其他产品遭遇营收与毛利率双双断崖式下滑,同比减少分别达55.93%、55.05%。同时,所涉及细分新能源汽车精密组件业务为发行人近年来重点投资领域,但从其目前实际成效来看同样可能并不乐观。报告期内,发行人新能源相关业务虽然在营收方面实现快速增长,但规模效应却并未得到有效体现、其毛利率水平反倒是出现显著下滑,2024年前三季度发行人该细分业务毛利率仅为7.84%,较2021年下滑达9.49个百分点,下滑幅度更是大于整体业务下滑水平。

发行人于审核问询函回复中表示,公司精密组件产品毛利率显著下降的主要原因为:一方面,为受到通讯市场需求下滑,行业竞争加剧,产能利用率下降的影响;同时,新能源汽车精密组件业务前期长期资产投入较大,在产能爬坡阶段产能利用率不足,且公司新产品在量产初期良率较低,因此毛利率暂时处于较低水平。

而作为发行人持续重点布局的新能源业务,其为何在经营发展已数年之后仍然存在新产品良率较低的问题,公司全球布局经营战略执行是否出现重大问题,目前尚未实现量产、主要合作客户中公司新产品处于认证周期的哪一个阶段,预计何时能够通过认证实现量产,以及该业务产能利用率未来预计能否得到有效改善等重要问题,均需要上市公司给予进一步解释说明。

触控显示模组产品方面,其明细消费电子领域业务毛利率于报告期内也同样出现大幅下滑,2022年-2023年,该细分产品营收同比持续大幅下滑分别达34.01%和30.81%,导致公司消费电子领域触控显示模组产品对应各期毛利率分别仅为1.31%、-7.31%,2023年该业务已一度处于亏损经营。至2024年前三季度,发行人该细分产品毛利率虽有所提升至2.1%,但仍然远远不及2021年8.16%的毛利率水平。

而报告期内,发行人LED显示器件业务的经营情况则更可谓是一地鸡毛。2021年,发行人LED显示器件产品的毛利率曾高达18.31%,为公司毛利率水平最高的大类产品;但报告期内,其产品毛利率却出现持续锐减,至2024年前三季度该产品的毛利率已大幅为负,为-49.58%,此即意味着发行人每生产一件该产品所需要承担的亏损便高达近一半之多。而之所以此业务会出现如此严重的亏损情况,发行人将其归因为市场需求不及预期,以及行业整体产能供过于求所导致的市场竞争激烈,从而使得公司产品价格持续大幅走低,加之2022年以来发行人拟筹划出售LED显示器件相关业务,但最终出售未能实现完成之下,也一定程度上导致其毛利率降低。

而在此番解释,以及该业务目前-49.58%的毛利率水平预计难以达到付现成本盈亏平衡点之下,发行人LED显示器件相关业务未能实现成功出售的具体原因,公司未来是否拟筹划再次出售该项业务,预计该出售事项对于公司当期业绩的影响程度,以及所生产LED显示器件作为传统电子产品,并非需要抢先快速占领市场的情况下,该业务2024年前三季度营收规模仍然高达54,445.83万元,如此巨亏数亿元赔本赚吆喝的行为是否具有商业合理性均需要发行人给予详细解释说明。

单位;万元

2023年,发行人实现营业收入为2,646,629.63万元,虽然较2022年仍然实现稳健增长6.56%,但其对应营业成本同比增速则达9.69%,成本同比增速较高于营收增速。其进而也导致发行人同期营业毛利较2023年减少44,990.30万元至510,956.44万元,同比减少为8.09%;而在公司整体业务规模较大的情况下,发行人同期扣非归母净利润的下滑情况则更为明显,其同比减少达51,204.87万元至161,453.42万元,同比大幅减少为24.08%,发行人已陷入增收不增利的窘境。

同时,值得我们注意的是,发行人主营业务还存在着对大客户的严重依赖。根据审核问询函回复数据显示,报告期内发行人前五大客户营收占比较高的同时,还整体呈现出明显增长的趋势。2021年发行人前五大客户营收占比已高达62.69%,至2024年前三季度其占比则进一步提升至70.20%;其中,仅发行人第一大客户A公司的营收占比便常年高达超五成之多,公司对于大客户的依赖程度可见一斑。而若未来发行人与目前主要客户的合作关系发生终止,亦或是下游主要客户的经营状况不及预期,都可能将会对公司的经营业绩带来严重不利影响。

基于以上诸多因素分析,在发行人多项传统消费电子业务领域市场竞争愈演愈烈,公司多项产品毛利率已出现严重下滑,且其业务主要依赖于境外市场,而以欧美为主的全球主要经济体通胀居高不下,电子产品需求预计或将持续疲软之下,发行人消费电子业务基础盘未来是否重回稳定增长通道依然存疑。叠加公司新能源汽车精密组件新业务领域,由于受到其前期庞大规模资金投入、新产品良率仍然较低且认证周期较长等诸多不利因素影响,发行人未来整体经营业绩是否还会进一步持续下滑也不得不令估值之家感到担忧。

另一方面,在公司毛利率持续下滑的情况下,发行人存货跌价准备计提是否充分同样存疑。根据审核问询函回复数据显示,报告期内,发行人存货跌价准备计提比例分别为3.35%、6.79%、10.26%、10.16%。2023年,在发行人综合毛利率同比下滑2.42个百分点的情况下,公司存货跌价准备计提比例也相应同步大幅提升了3.47个百分点;而反观2024年前三季度,在公司毛利率水平较2023年进一步下滑达1.53个百分点,且其库龄1年以上存货占比仍在持续增长的情况下,发行人所对应存货跌价准备的计提比例却出现了不升反降0.10个百分点。

此外值得一提的是,发行人报告期内2021年的存货跌价准备计提比例还存在显著低于可比公司的异常情况,同期可比公司存货跌价准备计提比例的平均值高达9.24%,而发行人3.35%的计提比例仅有可比公司平均值的不到四成水平。而对于为何公司存货跌价准备计提比例大幅低于可比公司平均值,估值之家并未查见发行人做出相关具体解释说明。

2、多项产品产能利用率明显不足且持续下滑,LED显示器件业务毛利率已出现大幅亏损、拟出售终止之下,发行人固定资产减值准备计提是否充分存疑;项目繁多庞大在建工程规模仍持续高企,是否刻意推迟转固存疑

根据募集说明书数据显示,报告期内发行人各大类产品的产能利用率整体均呈现持续降低的状态,且多个类别产品线相关庞大规模固定资产目前的运营情况也颇为令估值之家感到担忧。其中,发行人精密组件产品线中的细分通讯设备及其他相关产品,其2023年收入已出现断崖式下滑,同时减少高达55.93%。同时,叠加新能源汽车精密组件业务前期长期资产投入较大,且其产能爬坡阶段较长的影响下,进而导致发行人精密组件业务整体产能利用率与2022年相比出现明显下滑,其当期产能利用率为71.20%,同比利用率水平下滑超两成之多,且2024年前三季度产能利用率仍在持续降低。

而发行人还表示,今年以来还在对公司通讯设备精密组件业务进行搬迁整合,叠加部分国家已开始减少对我国供应链依赖,且全球5G基础设施投资红利期也已过的多重不利影响之下,则更是进一步加大了估值之家对于其相关固定资产是否会长期处于大量闲置状态的疑虑。

发行人触控显示模组业务方面,其产能利用率除2021年为73.08%、相对较高之外,剩余报告期内其产能利用率均仅维持在40%左右的低水平。而发行人LED显示器件产线的运营情况则更是令人担忧,相较于其他大类产品在报告期内该产品产能还并未扩张,均保持为2,400.00亿颗的情况下,其产能利用率却出现了腰斩式下滑。2024年前三季度,发行人LED显示器件产能利用率已大幅减少至45.22%,较2021年90.27%的产能利用率水平下滑高达约五成之多。同时,需要我们特别注意的是,发行人于审核问询函回复中还表示,公司自2022年以来,便在拟筹划出售经营状况极为堪忧的LED显示器件相关业务。

而另一方面,我们反观发行人固定资产减值准备的计提情况,其与公司目前多个类别产品线运营明显堪忧的情势相比,两者之间的匹配度明显较低。2023年,在发行人精密组件通讯设备、消费电子触控显示模组、LED显示器件等多个类别产品毛利率与产能利用率双双出现骤降,多个产品毛利率已为负数,且行业产能严重饱和、LED显示器件相关业务拟出售但最终以失败而告终等诸多不利情况下,根据年报数据显示,发行人当年机器设备相关固定资产新增的减值准备金额仅为64.01万元。截至2023年底,发行人机器设备较账面原值的减值准备计提比例也仅为0.06%,在其诸多业务线产能进一步大幅闲置的情况下,其减值准备计提比例较2022年期末时点0.09%的计提水平却出现了不升反降。

同时,因公司目前营收占比最大业务为电子电路产品,故而估值之家以审核问询函回复中所选取电子电路业务的同行业可比公司进行横向比较后发现,发行人机器设备减值准备计提比例也远远低于可比公司平均水平。根据各大可比公司年报数据测算,截至2023年底,各大可比公司机器设备减值准备计提比例不但均远远高于发行人,而且其达0.75%的计提比例平均值超发行人同期计提水平的12倍还多。两相对比之下,不得不令估值之家严重怀疑发行人极低水平机器设备减值准备计提比例的合理性。

此外,2024年前三季度,发行人经营状况极为堪忧的LED显示器件产品在遭遇销售价格再次大幅下滑后,其毛利率水平已进一步恶化至-49.58%、低产能利用利率水平也仍在持续走低,且期间内公司表示还在对通讯设备精密组件业务进行搬迁整合之下,其相关机器设备固定资产是否存在进一步大幅减值的情况高度存疑。但我们反观发行人半年报所披露,2024年上半年公司机器设备的新增计提减值准备金额却为0。

综合以上诸多因素分析,在发行人多个类别产品线运营明显堪忧的情况下,其庞大机器设备规模所对应远低于行业可比公司水平的减值准备计提比例的合理性高度存疑,其减值准备是否存在严重低估待考。

而与公司目前整体产能利用率明显不足,且报告期内呈现持续降低的严峻情势形成鲜明对比的是,发行人项目繁多在建工程规模仍然在持续高企。截至2021年底,发行人在建工程账面金额为50,303.75万元;而截至2024年9月底,其账面金额已快速攀升至215,982.27万元,且包括多个海外项目在内、其在建项目共计多达13个之多。而就其报告期内各个项目的建设投入情况分析来看,估值之家则发现多处发行人可能存在刻意延迟在建工程转固的痕迹。

其中,发行人盐城东创大型压铸项目为2022年开始建设,而截至2024年9月底在已接近3年的建设周期之下,该项目在建工程的账面金额仍然高达48,182.38万元,且其2024年前三季度转入固定资产、长期待摊费用的合计金额为52,252.06万元、也较低于期初在建工程账面金额65,809.08万元。

同时,我们还发现公司所披露机器设备及其他等零星项目的转固情况于报告期内出现较大的异常变化。2021年-2022年,发行人机器设备及其他等零星项目于各期转固的金额分别为18,482.81万元、33,771.57万元,其均远高于各期期初时点分别为10,909.98万元、21,063.83万元的在建工程账面金额。但至2023年,发行人该项目全年转固的金额为13,969.47万元,其不但为报告期内各年中最少的转固金额,而且其转固金额还远远低于2023年期初时点在建工程的账面金额38,327.92万元。

此即意味着即便我们假设公司当年转固金额全部对应为2023年期初已有在建工程的情况下,发行人也仍然有至少高达24,358.45万元的庞大规模机器设备超过1年以上的建设期却迟迟没有实现转固。同时,此种机器设备及其他等零星项目长期挂账的情况于2024年依然还在持续,截至2024年9月底发行人该项目在建工程账面金额仍然高达46,928.60万元。

而值得我们注意的是,2023年也恰好正是发行人出现扣非归母净利润同比大幅下滑达24.08%的时间点。基于以上情况分析之下,公司机器设备及其他等零星项目庞大在建工程规模为何迟迟不进行转固的原因,是否存在刻意延迟转固等重要问题均需要上市公司给予详细解释说明。

二、前次募投项目存延期、重大变更与不及承诺效益;此次融资的必要性、发行定价是否严重侵害中小股东利益均存疑

1、前次募投项目存延期与发生重大变更,项目实际运营较承诺收益差距明显,且所变更原项目减值准备计提是否充分存疑

发行人前次募集资金为2020年非公开发行股票,其募集资金总额达289,225.58万元,而在前次募投项目中存在多个项目发生重大变更。其中,发行人表示因受5G通信发展瓶颈、下游客户需求放缓等因素影响,原盐城东山通信技术有限公司无线模块生产建设项目的投资进度不达预期,并在募集资金到位已超过1年半之后才将该募投项目变更为盐城维信电子有限公司新能源柔性线路板及其装配项目。

同时需要我们特别关注的是,发行人于募集说明书中所披露其无线模块生产建设项目在变更前募集资金实际投入金额为8,420.68万元,该项目承诺总投资金额则高达70,122.75万元。而根据年报数据显示,2020年至该项目全部转出在建工程的2022年,发行人在建工程均未计提任何减值准备。在此情况下,估值之家不禁要问发行人该项目在前期投入八千余万元、远未达原定投资规模的情况下,该项目前期投资规模是否能够单独实现符合标准的相应产品生产,发行人未对在建工程计提任何减值准备的做法是否合理。

此外,发行人另一前次募投项目Multek5G高速高频高密度印刷电路板技术改造项目的建设同样波折不断,其达到预定可使用状态的时间先是被大幅延期至2024年10月31日后,该项目又于2024年4月被变更为盐城维信电子有限公司超精细线路板项目。最终,该项目实际累计投入募集资金为43,312.70万元,占项目原计划投资总额65.67%。而从其实际实现效益情况来看,该项目于投产后的第二年(2023年)的实际效益仅为4,856.72万元,远远不及原预计完全达产后年净利润7,058.49万元的承诺效益。

2、公司实控人低于半价、独享认购定增,其股权质押比例已较高之下,发行人此次融资的必要性、发行定价是否严重侵害中小股东利益均存疑

就此次募集资金的用途来看,发行人拟计划全部用于补充公司流动资金,而并不涉及任何具体的重要项目建设投入。且此次证券发行对象仅为公司实控人中的袁永刚、袁永峰,两人拟合计认购股份对应募集资金金额高达150,000.00万元。而值得一提的是,自公司上市以来实控人存在多个年度大量减持公司股票。根据审核问询函回复数据显示,自上市以来公司实控人累计税前减持金额高达33.81亿元。

发行人虽表示公司实控人本次认购资金来源于自有资金和自筹资金,但并不排除通过质押部分股份取得贷款支付部分认购资金的可能。而截至2024年10月31日,公司实控人合计持有公司股票为48,341.04万股,其中质押股份为20,618.00万股,质押股份占其持有的公司股份比例已高达42.65%。

更为重要的是,从此次发行定价来看,发行人以相关会议决议公告日为本次向特定对象发行股票的定价基准日,而将此次发行价格定为11.49元/股,后又因利润分配事项,进一步将本次发行股票价格下调为11.24元/股。而截至2024年12月12日,发行人股票收盘价则高达28.88元/股,其发行价格仅有目前公司股价的不到四成水平。在与目前公司股价严重背离、低于半价的此次增发之下,发行人可谓是名副其实地向公司实控人单独发送了一个量身定制的巨大红包,进而发行人此次融资的必要性、其骨折发行定价是否严重侵害中小股东利益均高度存疑。

三、结语

综上所述,在自身经营方面,近年来发行人毛利率持续下滑,存货跌价准备计提是否充分存疑,业务对大客户依赖严重,2023年公司净利润已出现明显下滑,未来公司经营业绩或面临进一步下滑风险;其多项产品产能利用率明显不足且持续下滑,LED显示器件业务毛利率已出现大幅亏损、拟出售终止之下,发行人固定资产减值准备计提是否充分存疑;项目繁多庞大在建工程规模仍持续高企,是否刻意推迟转固存疑。

融资计划方面,发行人前次募投项目存延期与发生重大变更,项目实际运营较承诺收益差距明显,且所变更原项目减值准备计提是否充分存疑;同时,公司实控人低于半价、独享认购定增,其股权质押比例已较高之下,发行人此次融资的必要性、发行定价是否严重侵害中小股东利益均存疑。

本文作者可以追加内容哦 !