香港,作为全球重要的国际金融中心之一,自2009年起曾七度成为全球最大IPO融资中心,但近两年其IPO市场的表现却稍显平淡。不过,今年港股IPO回暖迹象初现:香港资本市场迎来一波强劲的“赴港上市潮”,从地平线等科技新贵到美的、顺丰、恒瑞、海天、毛戈平等行业巨头,众多内地企业纷纷将目光投向香港。有机构预计,香港今年有望重返全球IPO融资额第四位,2025年则有望重返全球前三。

“我在香港时,一天可能要见三五家企业,这一点没夸张。”香港交易所行政总裁陈翊庭近期在接受证券时报记者采访时表示,“很多市场参与者及投行人士,都挺看好香港2025年的IPO市场。”

这一过程中,监管层、投资者、企业三方都在合力推动IPO市场回暖。一大批科技型公司的到来,也在深刻改变着港股市场生态。

IPO市场正逐步回暖

“最近,几乎每天都听说有新的A股公司考虑赴港上市。”一位来自香港大型投行的人士告诉记者,尤其是9月以来,香港IPO热度迅速提升,她接到了较多内地公司的上市沟通需求。

在近期证券时报社举办的“港交所上市专题交流研讨会”上,记者了解到,当下不少A股公司和拟上市企业也对赴港上市有着高度期待。

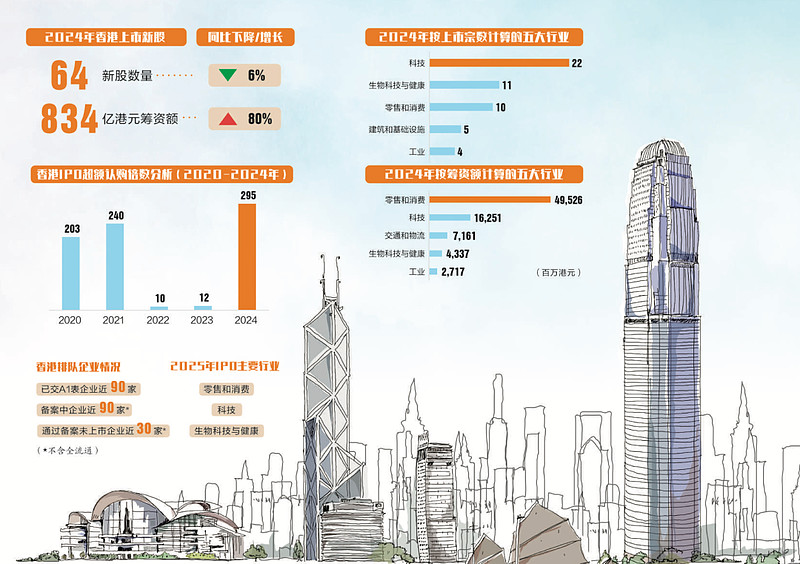

数据更能直观说明当下赴港上市的回暖趋势。安永报告显示,据截至2024年11月30日的公开信息统计,2024年香港市场共有64家公司首发上市,融资额834亿港元。与去年相比,虽然IPO数量下降了6%,但融资额却上升了80%。

同时,近期不断有公司向港交所递表,IPO市场正逐渐回暖。港交所官网显示,2024年(截至11月)接受的新上市申请达123家,截至2024年11月29日12个月内呈交上市委员会作考虑的上市申请也达77家。据记者统计,单就12月1日至8日的8天中,就有9家公司递表。

投资者认购情绪也明显回温,有95%的香港IPO企业获超额认购,比去年高出4个百分点;IPO企业平均超额认购倍数为295,同比上涨24倍。

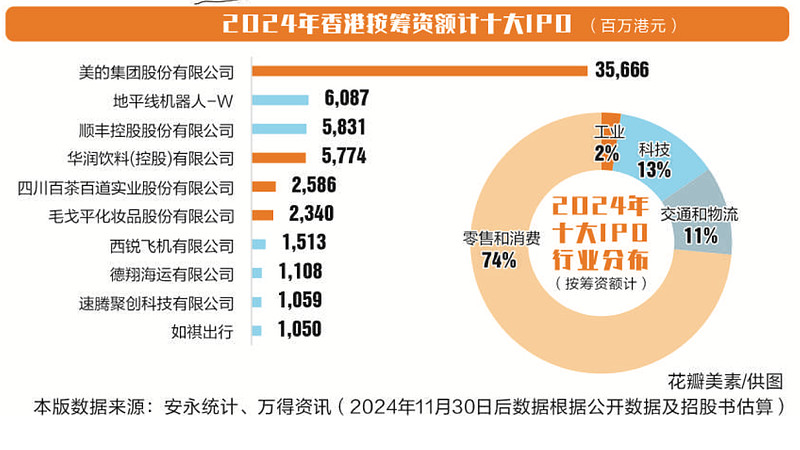

“IPO缩水并不是港交所独有的挑战,过去两年在高息环境和地缘政治等挑战下,全球IPO市场都很低迷。但是今年,我很高兴地看到,港股已经扭转了过去5年的下降趋势,今年前10个月的融资额相比去年同期翻了一倍以上。”陈翊庭说,一些比较大型的IPO,如美的集团融资额达46亿美元,这是今年全球第二大IPO,也是香港自2021年2月快手以来最大的IPO。

并购+出海是重要逻辑

港股IPO市场回暖原因并不复杂。港交所在提升市场效率和流动性方面作出一系列改革,包括优化上市审核机制、批准实施恶劣天气交易等措施。中国证监会也发布了5项资本市场对港合作措施,内地公司赴港上市意愿提升。此外,港股在上市门槛、流程及确定性方面,具有比较优势,提升了A股公司和拟上市公司赴港上市意愿。

对拟上市公司而言,这是一个不错的时机。事实上,内地也深刻意识到港股市场的重要性。比如深圳在近期发布的《深圳市推动并购重组高质量发展的行动方案(2025-2027)》征求意见稿中就明确提出,支持符合条件的行业龙头企业并购境外资产标的,通过赴港上市或再融资等方式,提升并购重组效率,拓宽资源整合范围,支持企业更好利用两个市场、两种资源规范发展。

中金公司投资银行部董事总经理李鑫表示,当前内地企业赴港上市逻辑主要有两个,一是公司本身出于业务发展有融资需求,短期内赴港上市更易实现;二是公司本身有海外业务或有出海展业计划,基于业务需求选择赴港上市。

一家已在A股上市的生物科技企业相关负责人表示,公司旗下有一家子公司正考虑分拆上市,因为其研发前期需要投入大量资金,“目前A股对于分拆上市没那么容易,而香港有18A章节,对子公司分拆上市而言,能更快拿到钱”。

对于不少已在A股上市的公司而言,国际化战略是其选择赴港上市的重要原因。不少“A+H”公司的表态几乎都离不开国际化一词。如顺丰控股表示,公司目前现金流充裕,本次境外上市的核心目的是进一步推进国际化战略、打造国际化资本运作平台、提升国际品牌形象、提高公司综合竞争力。

一家消费品A股公司相关负责人表示,在港上市是一个业务走向国际化、资本运营走向国际化的连接点和支点。一家新能源企业相关负责人表示,公司目前正处在出海关键阶段,在港上市能显著提升公司的国际形象。今年9月在港上市的美的集团的管理层也明确表示,之所以赴港上市,是看中了港股的“突破性、便利性和快速性”。

香港一位资本市场人士表示,对于一些希望能做海外并购的公司而言,在香港上市后也极为便利,一是并购交易时能便利使用股票作为对价进行交易,二是上市后再融资政策也极为便利,能通过“闪电配售”快速获得并购资金。

科技公司唱主角

本轮港股IPO回暖的一个鲜明特征是,科技公司唱主角,科技IPO数量列第一位。安永报告显示,在已上市公司中,科技以及生物科技与健康行业公司的占比最高,分别达22家和11家。

在2018年港交所上市改革之前,港交所是一个以传统行业公司为主的市场,但在改革后,港交所的市场生态发生了巨变。仅2024年以来,就有黑芝麻智能、七牛智能、地平线机器人、重塑能源、声通科技、九源基因等一大批人工智能、智能驾驶、生物医药等科技型企业登陆港股市场。

这一切都离不开近年来香港方面不断的改革与进化。从2018年的18A章节到后来的SPAC制度,以及2023年针对特专科技企业的18C章节,港交所上市规则和门槛不断降低。陈翊庭称:“香港拥有多年的经验且投资群体以机构为主,因此在一些相对比较创新、可能涉及风险相对较高的产品上面,香港可以先走一步。”

从1993年第一只H股青岛啤酒在港上市至今,陈翊庭已从事30余年的IPO工作。“过去31年中,香港一步一脚印帮助内地企业做境外融资。比如,我们历经了国企上市潮如‘三桶油’、移动联通电信等,银行保险上市潮,矿业公司上市潮,再到2018年后新经济公司上市潮。”陈翊庭说,“我们一直不停地关注内地的经济需要什么助力,让我们的融资平台能照顾到实体经济的需要。”

“我们的上市规则18章系列是可以一直写下去的,从18A、18B到18C,只要国家有什么新投资题材,有什么企业要高质量开放、要发展,我们都会义不容辞,去配套最好的上市规则。”陈翊庭说。

投资者渐次回归

随着港股IPO市场回暖,香港市场上的国际投资者和散户投资者热情“井喷”。尤其是在一些热门股票上,散户认购倍数往往极为惊人,机构也是抢着要份额。

比如,11月8日上市的晶科电子,以超额逾5677倍位列香港历史超额认购倍数第二多的IPO新股;6月上市的优博控股,认购倍数达2503;7月上市的元续科技,认购倍数达2480。10月23日上市的华润饮料,也是受到散户和机构疯抢,其公开发售获234.49倍认购,国际发售获24.47倍认购。

“华润饮料上市时非常火爆,我们最后最痛苦的时间居然是分股票环节,好多客户打电话‘威胁’我说我是你的重要客户,你得多给我分点。”一位香港大型投行人士表示,一般对全球的长线基金都会全额分配,但在华润饮料、美的集团等热门股上却也只能按较低的比例分配。

“市场在10月后回调的过程中,跟投资人去沟通时,我们看到非常多的国际长线投资者,包括一些主权投资者开始回归香港市场。”该人士指出,客观来说,过去两年整个境外市场相对波动较大,一些外资投资者在一定程度上撤出了港股市场。“但在9月底时,我们看到非常明显的迹象,他们回来了。”

众多香港市场人士均极为看好2025年香港IPO市场的表现。陈翊庭乐观地说,香港IPO市场在2025年会看到一个比较明显的回暖。

据安永报告分析,当下有多重因素正在支撑2025年香港IPO市场的回暖。如美国利率进入下行周期,利好非美元区,包括市场的资金流动性;香港证监会、港交所联合发布优化IPO时间表,合资格A股公司快速审批;港交所在今年第三季度降低特专科技公司的最低上市门槛,允许更多创新型公司进入IPO市场;内地IPO收紧后,转道香港上市的企业相当部分将在明年上市;内地企业国际化战略和出海潮,推动企业境外上市,特别是“A+H”上市模式正在升温。

有中介机构预计,2025年会有大概5只融资规模达到50亿港元的新股登陆香港,预计有一至两只融资额达到约100亿港元的重磅新股来港上市。“全年集资额有望达1200亿港元,有机会重返全球前三”。

记者观察|赴港上市应全方位储备“硬功夫”

香港是一个与国际接轨的全球金融中心,到其港交所上市,流程相对简易。然而,这并不意味着赴港上市已是一片坦途,不少内地企业赴港上市后往往会遭遇“水土不服”,这更考验企业的“硬功夫”。

首先是监管制度差异。香港与内地的监管制度在很多方面存在差异。香港的监管体系遵循国际惯例,对企业的合规要求更为严格。例如,财务审计方面,香港要求企业采用国际会计准则或香港财务报告准则,这与内地的会计准则存在一定的差异,企业需要投入更多的人力和财力来确保财务报表的合规性。

其次是文化差异。香港的官方语言包括中文,但粤语和繁体中文的使用习惯以及一些金融术语的翻译差异可能会给内地企业带来沟通障碍。内地企业需要在人员配置上匹配需求,招聘一些熟知香港文化和市场环境的人士进行沟通。

再次是流动性和估值难题。香港市场的投资者结构与内地有所不同,以机构投资者为主导。这导致部分中小市值股票的流动性相对较差,交易活跃度不高,估值较低。对于企业而言,较低的流动性意味着股票买卖可能不够顺畅,价格形成机制不够有效,估值低也会影响企业的市场形象和再融资能力。在注重硬科技、创新能力的当下,本身没有一点“硬功夫”的企业,在香港市场很难获得国际资金和机构投资者的青睐。

最后是成本难题。不少已上市的港股公司坦言,港股上市后的相关维持费用其实并不低,尤其是律师、会计师等费用相对较高,对港股上市公司而言也是不小的挑战。

尽管香港市场为内地企业提供了国际化的融资平台和广阔的发展空间,但赴港上市过程中的监管制度差异、文化差异、费用问题以及流动性、估值挑战等都不容忽视。企业一旦应对不当,其在港上市地位不仅无法助力企业发展,甚至可能成为“负担”,须知每年香港上市公司申请主动退市的案例并不少见。

因此,内地企业在决定赴港上市前,需要充分评估自身的实力和适应能力,全方位储备“硬功夫”,权衡利弊之下制定合理的上市策略,以应对可能面临的各种挑战,确保上市之路顺利前行,并实现企业的长期发展目标。

来源:证券时报网

$港股科技50ETF(SH513980)$

(上述企业仅作行业举例使用,不作为任何具体的投资建议,投资需谨慎。)

港股科技50ETF(SH513980)所跟踪的中证港股通科技指数,前十大成份股包含美团-W、小米集团-W、腾讯控股、比亚迪股份、快手-W等;根据申万一级行业分类,前大三行业为电子、传媒、汽车,较好地代表了港股科技股。目前港股科技50ETF(SH513980)管理费率为0.15%,托管费率为0.05%,投资性价比凸显。感兴趣的朋友可以将港股科技50ETF(SH513980)加入自选。

港股科技50ETF及其联接基金晨星风险评级为中高风险(R4),适合积极型、激进型投资者。

本文作者可以追加内容哦 !