出品 | 创业最前线

作者 | 星空

编辑 | 蛋总

美编 | 邢静

审核 | 颂文

自从年中恢复IPO上市委会议后,北交所IPO审核按下了“加速键”。

11月29日,武汉宏海科技股份有限公司(以下简称“宏海科技”)正式过会,距离北交所上市更近一步。

公开资料显示,宏海科技成立于2005年2月,是一家研发、设计、制造和销售空调结构件、热交换器、显示类结构件等家用电器配件产品的国家高新技术企业,曾于2014年8月挂牌新三板,并于2023年底开始申请北交所上市。

尽管宏海科技已经成功过会,但仍被北交所上市委员会要求说明其与美的集团合作的稳定性以及客户拓展情况。

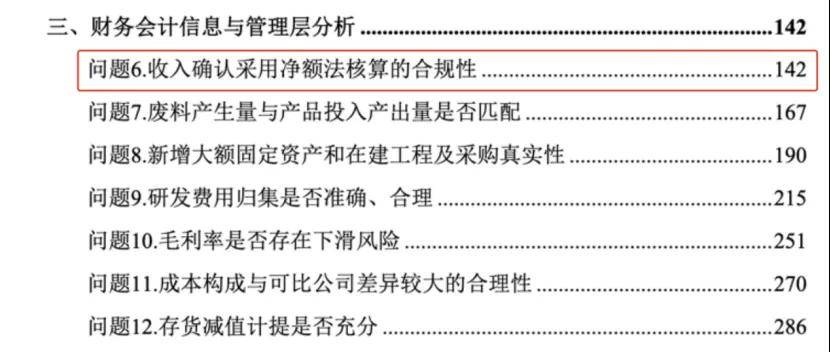

此外,宏海科技在招股书中对其双经销模式下收入确认釆用净额法核算也曾遭到监管问询和外界质疑。

1、业绩持续增长,数据是否美化引质疑

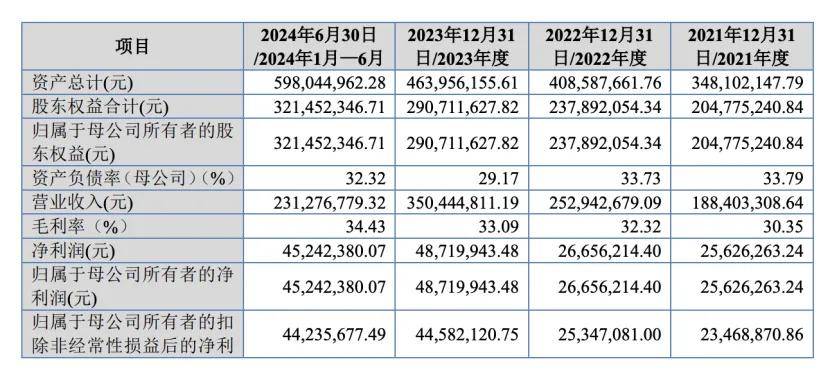

宏海科技最新版上市招股书(11月22日披露)显示,从2021年至2024年上半年,宏海科技的业绩呈现持续增长态势:

营业收入分别为1.88亿元、2.53亿元、3.5亿元和2.31亿元;净利润分别为2562.63万元、2665.62万元、4871.99万元及4524.24万元。

结合目前的订单情况、经营状况以及市场环境,宏海科技预计2024年度营业收入约为4.35亿元至4.8亿元,同比增长幅度约为24.13%至36.97%;

归属于母公司所有者的净利润约为6700万元至7200万元,同比增长幅度约为37.52%至47.78%;

归属于母公司所有者的扣除非经常性损益后的净利润约为6500万元至7000万元,同比增长幅度约为45.8%至57.01%。

报告期内,宏海科技的主营业务收入分别为1.63亿元、2.13亿元、3亿元和2.01亿元。

其中,空调结构件在报告期内的营收占比分别为56.68%、49.68%、34.91%和37.65%。

热交换器的营收占比分别为0、18.12%、34.58%和38.4%。

显示类结构件的营收占比分别为41.3%、27.6%、20.42%和17.57%。

值得一提的是,该公司部分空调结构件及热交换器产品的原材料系向客户美的及海尔通过双经销模式进行采购。

所谓的双经销模式,又称配套采购模式,是家电行业内普遍采取的一种合作模式。

在宏海科技的双经销模式下,该公司向其客户(如美的集团、海尔集团)采购钢材、铜管、铝箔等主要原材料,并根据客户的要求向客户供应产品(如空调结构件、热交换器等)。

在这种模式下,宏海科技既作为原材料的采购方,又作为产品的销售方,实现了双向交易。

宏海科技在招股书中对于双经销模式下产生的销售收入,采用了净额法核算,将向双经销客户销售时结转的营业成本中的双经销材料金额进行抵销,调减了相应的营业收入及营业成本。显示类结构件及其他类产品均为总额法确认收入。

这种做法也带来了公司经营数据的一些变化,比如拿2024年上半年的主要产品销售占比举例:

在净额法下,空调结构件营收占比为37.65%、热交换器的营收占比为38.4%、显示类结构件的营收占比为17.57%,其他产品的营收占比为6.39%。

在总额法下,相应的营收占比分别变为37.06%、54.71%、6.04%及2.19%。

再比如,在净额法下,宏海科技在报告期内的毛利率分别为30.35%、32.32%、33.09%和34.43%。但在总额法下,毛利率则分别为12.21%、13.08%、13.89%和12.95%。

而同行业可比公司的平均毛利率在报告期内分别为14.93%、14.17%、16.08%和21.05%。

由此可以看出,在净额法下,宏海科技的毛利率远高于同期的同行业可比公司平均水平,但在总额法下,毛利率则明显低于同行平均水平。

2023年12月,宏海科技还曾因为公司将双经销业务由总额法变更为净额法核算,而发布前期会计差错更正公告。该公司的资产、负债、未分配利润、营收、净利润等多项核心数据因此受影响发生变动。

以上情况也引发外界对宏海科技是否存在美化数据的质疑,北交所也曾下发问询函要求宏海科技详细说明,双经销模式下收入确认釆用净额法核算的依据是否充分。

(图 / 来自宏海科技对北交所问询函的回复资料)

对此,宏海科技回复表示,公司不能任意主导双经销原材料的使用,只能被动接受双经销采购的原材料价格,导致最终产品定价权并不完整。

公司实质上需要将双经销原材料按约定定额加工成的产品全部回售给客户,采购端和销售端并不完全独立,因此采用净额法核算相关收入。

2、依赖大客户美的集团,虽过会但仍需补充说明情况

宏海科技的招股书披露,公司的营收非常依赖大客户。

报告期内,宏海科技的第一大客户是美的集团,主要向美的集团销售的产品是空调结构件和热交换器。

报告期内,该公司向美的集团销售的金额分别为3.06亿元、4.43亿元、5.82亿元和4.6亿元,占当期总额法下销售金额的比例分别为65.37%、70.92%、69.76%和74.86%;

公司来源于美的集团的营业收入分别为7877.66万元、1.27亿元、1.63亿元和1.14亿元,占当期营业收入的比例分别为41.81%、50.16%、46.53%和49.29%。

此外,总额法下,宏海科技在报告期内向海尔集团销售的收入分别为6591.01万元、7687.12万元、1.2亿元和7758.41万元,占销售总额的比例分别为14.08%、12.3%、14.35%和12.62%。

报告期内,宏海科技向前五大客户实现的营业收入占比分别为94.12%、95.28%、94.24%和93.53%,公司向前五大客户总额法下销售金额占比分别为97.63%、98.09%、97.58%和97.57%。

因此,宏海科技存在客户高度集中的风险。

宏海科技解释称,形成这一情况的原因一方面是下游行业集中导致公司客户集中,另外一方面是公司产能向合作稳定的大客户倾斜,提高了客户集中度。

宏海科技透露,随着下游空调行业品牌集中度呈现不断提高的趋势,他们对第一大客户美的集团的依赖还将在未来一段时间内持续。

而且,未来如果无法始终保持自身的竞争优势,可能会导致公司产品在美的集团、海尔集团供应商体系中被替代的风险,进而影响公司的经营业绩。

北交所在问询函中也曾要求宏海公司说明业务的独立性,宏海科技则从销售环节、采购环节、生产环节、研发环节四个方面阐述了公司的独立性。

不过在宏海科技过会后,北交所依然对该公司下发了《关于落实上市委员会审议会议意见的函》,要求该公司补充披露影响与美的集团合作稳定性的主要因素;以及补充说明除美的集团外,拓展市场获取客户的情况。

此外,在客户合作层面,宏海科技也面临一定的应收款项回收风险。

招股书披露,报告期各期末,宏海科技的应收票据、应收账款及应收款项融资的合计账面价值分别为7797.51万元、9058.12万元、1.1亿元和1.09亿元,占各期末总资产比重分别为22.4%、22.17%、23.79%和18.2%,占比相对较高,且金额呈上升趋势。

未来,宏海科技需及时关注客户经营情况,及时做好催收回款工作,尽可能避免产生坏账。

3、3年换3任财务负责人,产能利用率也不饱和

在冲刺北交所IPO时,北交所也曾在问询函中指出宏海科技的财务总监更换频繁、有过大额的差错更正,因此要求该公司说明此举是否反映宏海科技的会计基础薄弱、内控缺失。

据悉,宏海科技在2020年至2023年期间,共更换了3任财务负责人。

原本该公司的财务负责人是江艳,但2020年6月,她因为公司计划开展新三板精选层挂牌工作,个人精力有限,辞去了财务负责人职务。

随后,宏海科技外聘赵菲担任该职务,2021年9月因赵菲二胎怀孕,个人精力有限而主动辞职,她在任时间是1年零3个月。

紧接着宏海科技聘任蒋兴龙担任公司的财务负责人,不过蒋兴龙在2022年6月因个人原因离职,在任时间仅9个月。

此后,宏海科技开始筹划北交所上市,该公司考虑到外部招聘的财务负责人短期内难以全面了解公司的财务情况,因此提拔原财务部长杜飞娥担任财务负责人。

宏海科技表示,虽然公司财务负责人有所变动,但赵菲和蒋兴龙任期较短,未能对公司财务工作产生实质影响。

不过对于一家即将登陆北交所的公司来说,核心管理人员的稳定对于公司的发展还是非常重要的。

目前,宏海科技的高管有4人,分别是董事长、总经理周宏;董事、副总经理江艳;财务负责人杜飞娥以及公司董事、董秘周子乔(周宏的侄子)。

招股书显示,公司的实际控制人是周宏、周子依父女,两人合计持有公司股份比例为70.12%,一致行动人王蔚持有公司股份比例为0.76%。其中周宏、王蔚是夫妻,而出生于1994年的周子依则是他们的女儿。

招股书披露,2023年8月1日,全国股转公司下达《关于对武汉宏海科技股份有限公司及相关责任主体的监管工作提示》,因实际控制人周宏的配偶王蔚于2017年2月23日通过做市交易持有公司股份,成为公司实际控制人的一致行动人,公司未及时披露一致行动人变更公告,而对公司及董事长周宏、时任董事会秘书夏五洋进行监管工作提示的自律监管措施。

显然,该公司需要加强公司的内控,及时对外做出准确的信息披露。

对于此次募资金额,宏海科技也曾在招股书中有变动,在申报稿中,该公司的募资金额约为1.88亿元。不过在上会稿中,该公司的募资金额降低至约1.34亿元。

尽管宏海科技的募资金额大部分将用于扩大产能和提升研发能力,但招股书显示,报告期内产品的产能利用率并不饱和。

例如,空调结构件国内的产能利用率分别为94.53%、98.69%、79.25%、82.49%;显示类结构件分别为53.31%、45.29%、54.11%、63.54%;

未来,宏海科技若成功在北交所上市,依然需要加大拓展客户的力度,降低对美的集团、海尔集团的依赖程度,并确保公司核心管理层的稳定性,实现公司长远稳健发展。

*注:文中配图来自摄图网,基于VRF协议。

本文作者可以追加内容哦 !