福耀玻璃的主营业务为浮法玻璃及汽车用玻璃制品的生产与销售。公司产品不仅供应国内汽车品牌,还成为诸多国际知名汽车厂商如德国奥迪、德国大众、韩国现代等的合格供应商并批量供货。在市场地位方面,福耀玻璃是全球汽车玻璃和汽车级浮法玻璃设计、开发、制造、供应及服务一体化解决方案的领导企业,是 “国家认定企业技术中心”“专利工作交流站”“全国第三批创新型试点企业”,在行业内具有显著的技术、规模和品牌优势。

今年以来,福耀的股价增长了约60%,在一群蓝筹绩优股中算得上惊艳。更是一只当之无愧的“十年十倍”股。如下图:

一、增长能力分析

营业收入增长情况

从五年复合增长率来看,福耀玻璃营业收入的五年复合增长率为 8.5%,呈现出较为稳定的增长态势。这表明公司在长期内具备一定的业务扩张能力。

分年度季度增长情况显示,不同年份各季度的营收增速有所波动。例如,2021 年各季度增速较高,Q1 为 36.8%,Q2 为 42.1%,随后在 2022 年和 2023 年增速有所放缓,但 2024 年 Q1 又达到 25.3%,Q2 为 22.0%。这种波动可能与汽车行业的周期性、市场竞争以及公司自身的业务拓展节奏等因素有关。整体而言,公司在面对复杂多变的市场环境时,仍能保持一定的营收增长,显示出其在汽车玻璃行业的竞争力和适应能力。

净利润增长情况

净利润的五年复合增长率为 8.6%,与营业收入增长基本同步,说明公司在控制成本和费用方面有一定成效,能够将营收的增长转化为净利润的增长。

季度净利润增长波动较大,2021 年 Q1 和 Q2 增速超过 100%,随后在 2022 年和 2023 年增速较为平缓,2024 年又出现较大幅度增长,Q1 为 72.9%。净利润增长的波动可能受到原材料价格、汇率波动、产品结构调整以及非经常性损益等多种因素影响。

资产增长情况

总资产的五年复合增长率为 9.9%,反映出公司在资产规模上持续扩张。这种扩张可能是由于公司为了满足业务增长需求,增加生产设备、扩大生产基地、进行研发投入等导致的。同时,流动资产的五年复合增长率为 14.6%,高于总资产增长率,说明公司在运营资金方面的投入增加,可能是为了应对业务量的增长、提高供应链灵活性或进行战略储备等。

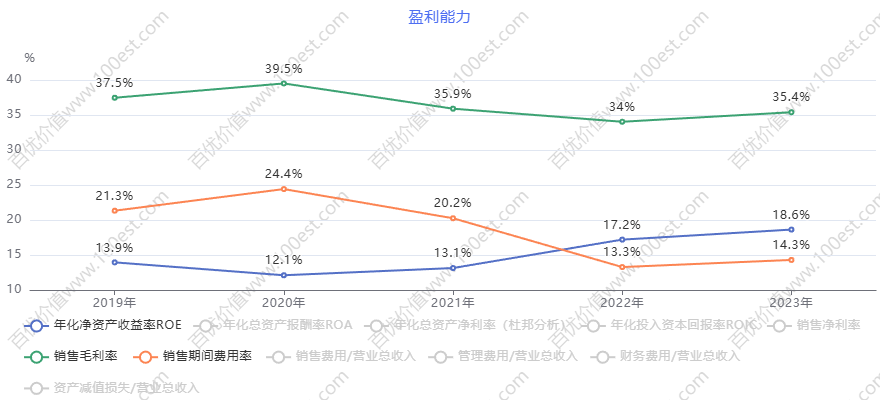

二、盈利能力分析

毛利率与净利率

毛利率在 2015 - 2024 年期间呈现一定波动,整体略有下降趋势,从 2015 年的 42.4% 下降到 2023 年的 35.4%,2024 年前三季度回升至 37.8%。毛利率的波动可能与原材料价格波动(如玻璃原材料、能源等成本变化)、产品价格调整(受市场竞争、行业供需关系影响)以及产品结构变化(高毛利产品和低毛利产品销售占比变动)等因素有关。

净利率在 2015 - 2024 年也有起伏,2018 年达到较高水平 20.3% 后,在 2019 - 2021 年有所下降,2022 - 2024 年又逐步回升。净利率受毛利率、期间费用率(销售费用、管理费用、财务费用等占营业收入的比例)以及其他损益项目的综合影响。公司在控制成本费用、提高运营效率方面取得了一定成果,使得净利率在毛利率波动的情况下仍能保持相对稳定并有所回升。

期间费用率

销售费用率从 2015 年的 7.5% 逐步下降到 2024 年前三季度的 4.3%,表明公司在销售渠道管理、市场推广效率等方面有所提升,能够以相对较低的销售费用实现营业收入增长。

管理费用率在 2015 - 2024 年期间整体呈下降趋势,从 13.8% 降至 11.6%(2024 年前三季度),反映出公司在内部管理效率上有所提高,通过优化管理流程、精简组织架构等措施降低了管理成本。

财务费用率波动较大,2017 年为 2.2%,2018 年降至 - 0.5%,2020 年又上升至 2.5%,2023 年和 2024 年前三季度为负数。财务费用率的波动主要受汇率变动、债务规模及利率水平等因素影响。例如,汇率波动可能导致公司外币债务产生汇兑损益,从而影响财务费用。

净资产收益率(ROE)与总资产收益率(ROA)

ROE 在 2015 - 2024 年期间波动变化,2015 年为 20.7%,2019 年降至 13.9% 后又逐步回升至 2023 年的 18.6%,2024 年前三季度为 16.9%。ROE 的波动受净利率、资产周转率和权益乘数等因素共同影响。公司在盈利能力、资产运营效率和资本结构方面的调整共同作用于 ROE 的变化。

ROA 从 2015 年的 15.4% 下降到 2020 年的 8.2% 后逐步回升至 2023 年的 11.9%,2024 年前三季度为 9.9%。ROA 的变化反映了公司资产利用效率和盈利能力的综合情况,在资产规模扩张的过程中,公司需要不断提高资产的运营效率和盈利能力,以保持 ROA 的稳定或提升。

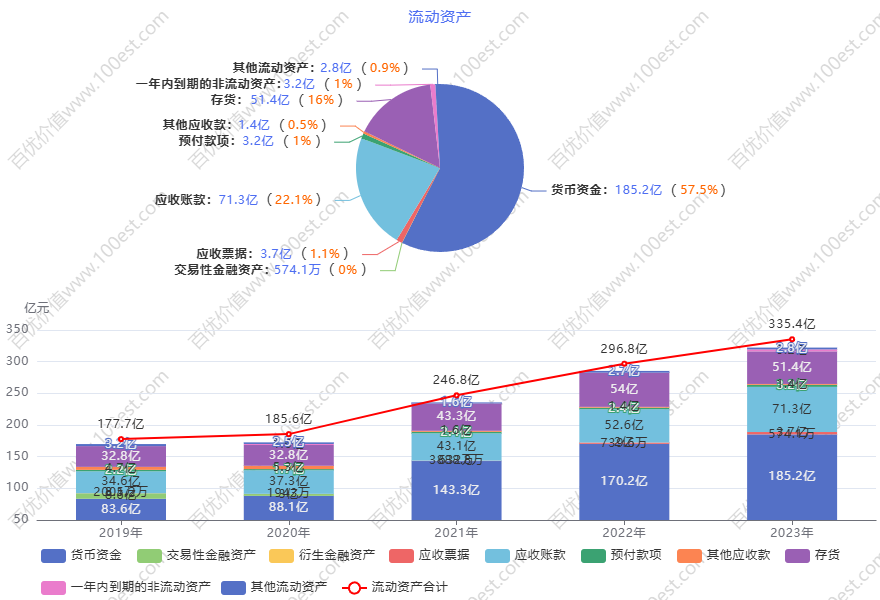

三、资产质量分析

流动资产质量

流动资产占总资产的比例较高且呈上升趋势,从 2015 年的 50.5% 上升到 2024 年前三季度的 58.8%,表明公司资产的流动性较好。其中货币资金较为充裕,从 2015 年的 59.2 亿元增长到 2024 年前三季度的 197.6 亿元,为公司的日常运营、偿债能力和战略投资提供了有力保障。

应收账款周转天数在 2015 - 2024 年期间波动,平均在 60 - 70 天左右,相对较为稳定,说明公司在应收账款管理方面有一定的成效,能够合理控制应收账款的回收周期,降低坏账风险。

存货周转天数整体呈下降趋势,从 2015 年的 107.4 天下降到 2024 年前三季度的 85.5 天,反映出公司存货管理效率的提升,存货周转速度加快,有利于减少存货积压风险,提高资金使用效率。

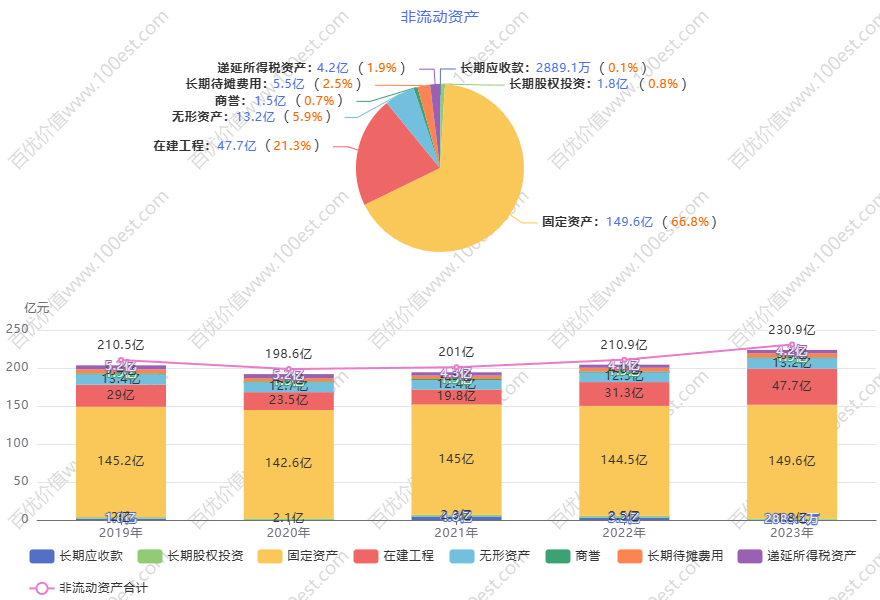

非流动资产质量

公司非流动资产主要包括固定资产、无形资产等。固定资产的规模随着公司业务扩张而逐步增加,从 2015 年到 2023 年,总资产从 248.3 亿元增长到 566.3 亿元,其中固定资产的增长是重要组成部分,这与公司不断扩大生产基地、增加生产设备等投资行为相符。固定资产的质量可以通过其成新率、产能利用率等指标进一步评估,但财报中未详细提供。

无形资产主要包括土地使用权、专利技术等。公司作为汽车玻璃行业的领先企业,注重技术研发和创新,专利技术等无形资产的积累有助于提升公司的核心竞争力。同时,公司的商誉金额较小且多年保持稳定,说明公司在并购等活动中较为谨慎,未产生较大的商誉风险。

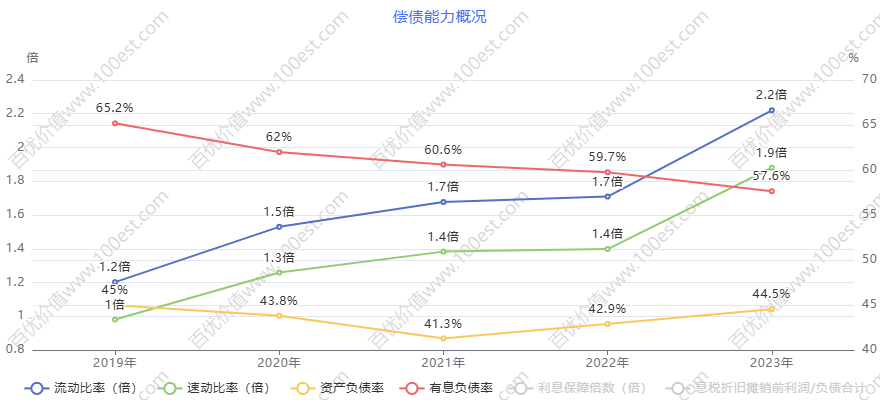

资产负债率与偿债能力

资产负债率在 2015 - 2024 年期间略有上升,从 33.9% 上升到 45.6%(2024 年前三季度),处于相对合理的水平。结合流动比率(2024 年前三季度为 1.5)和速动比率(2024 年前三季度为 1.4)来看,公司具备一定的偿债能力,短期偿债风险较小。同时,有息负债率在 2023 年和 2024 年前三季度较高,但公司的经营性净现金流较为充裕,如 2024 年前三季度经营性净现金流为 62.8 亿元,能够对债务偿还提供一定支持,降低了长期偿债风险。

总体而言,福耀玻璃在增长能力方面表现出一定的稳定性和适应性,在盈利能力上通过成本控制和效率提升保持相对稳定,资产质量方面具备较好的流动性和偿债能力,但也需要关注毛利率波动、财务费用率受汇率影响等因素对公司未来发展的潜在影响。

本文作者可以追加内容哦 !