股票类型很多,投资方式也有很多,而成长股由于其潜在高收益的特征,始终是市场中最具魅力的存在

那么,什么样的股票算成长股呢?一般来说,大多是根据净利润同比增速来衡量股票的成长性

那么这个指标是否真的有超额收益呢?实践出真知,开干!

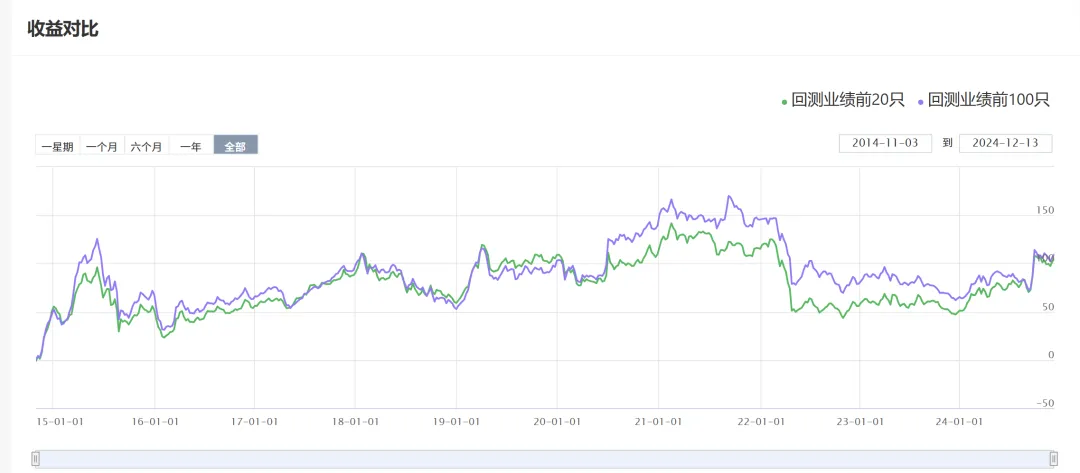

我们以中证全指为股池,在每个财报季公告披露之后,选取单季度归母净利润同比增速排名前20的股票等比例持有至下一期:

可以看到,业绩增速排名前20的股票相对中证全指,确实存在一定的超额

那么,是不是业绩增速越高,超额收益就越强呢?

我们再取一组,用同样的方式选股,不过这次我们取业绩前100的股票进行等比例持有作为对照组:

可以发现,两组都对中证全指有一定的超额,但是,业绩增速排名前20的股票,相对业绩增速排名前100的股票,并没有显示出想象中单调递增的超额,甚至还跑输了一点

所以,业绩增速高的股票相对基准有一定超额,但业绩增速的幅度大小跟股票后面的涨幅却并没有太大的关联

以个人经验以及对多个单因子进行测试,总结来说,大概有以下原因:

1. 微利股影响: 如某股票最新季度净利润为10元,去年同期净利润为1元,业绩增速900%,如果看增速非常高,但实际上就是一坨...

2. 低基数影响: 跟微利股有点类似,就是去年同期净利润基数过低导致同比增速异常高

3. 非经常性损益: 业绩增速非常高,但仔细分析确发现绝大部分利润属于变卖资产等方式贡献,主营业务其实是走下坡路

4. 估值过高,股票涨幅巨大,已经过渡透支未来的业绩增速预期

5. 投研能力不一致导致抢跑等其他原因

这些因素会使得业绩增速失真,导致其未来收益跟业绩增速幅度不成正比,单纯以单季度的利润增速来筛选成长股,不是很科学

那么怎么对业绩增速的准确性进行确认呢?

我们上面已经发现了问题,挨个寻找解决方案就行:

1. 我们对基准股池进行初步筛选,剔除微利股,低基数影响,剔除1年内有重组的公司

2. 采用单季度扣非净利润而不是归母净利润来计算业绩增速

3. 采用PEG对股票进行估值筛选,减少接盘已经透支业绩的高位股概率

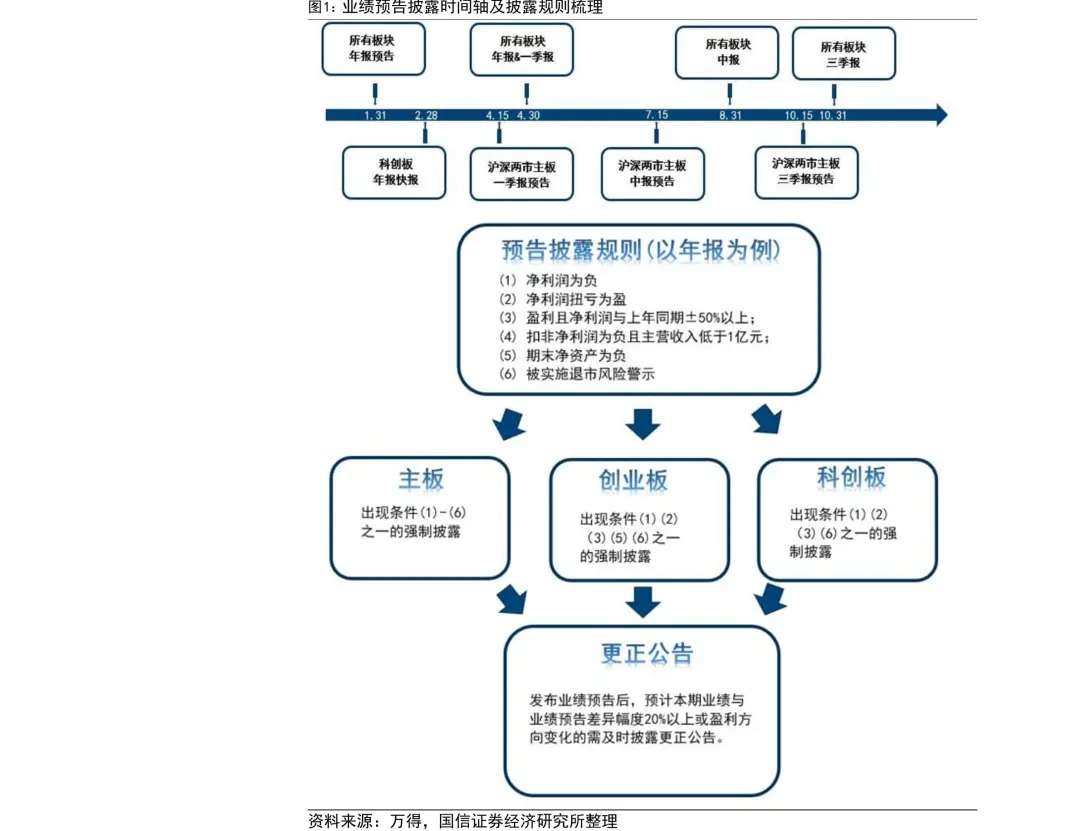

4. 调仓频率提高,不限正式报告,在预告窗口期采用预告值,防止被抢跑太多,调仓频率调整为每年8次

5. 扣非PE-TTM为正,净利润增速要求为正,如果披露了营收,那么营收增速也要为正

A股业绩披露日期时间轴:

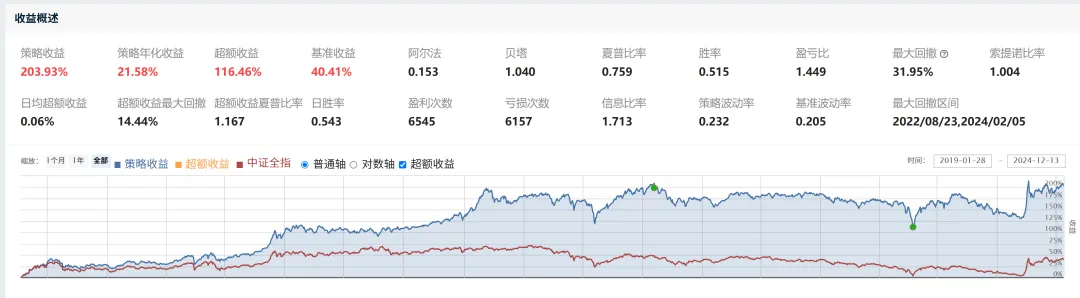

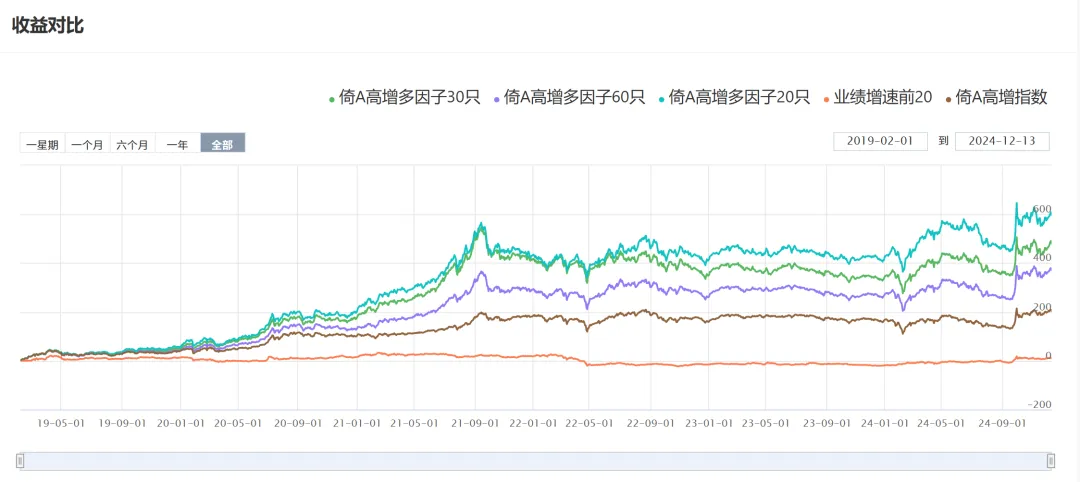

在进行上述的调整后,得到一个大的股池,我称之为倚A高增指数,表现如下:

可以看到,经过上述处理之后,股池无论是收益率还是回撤,都得到了大幅度提升,同期只看业绩增速的前20只组合甚至是负表现:

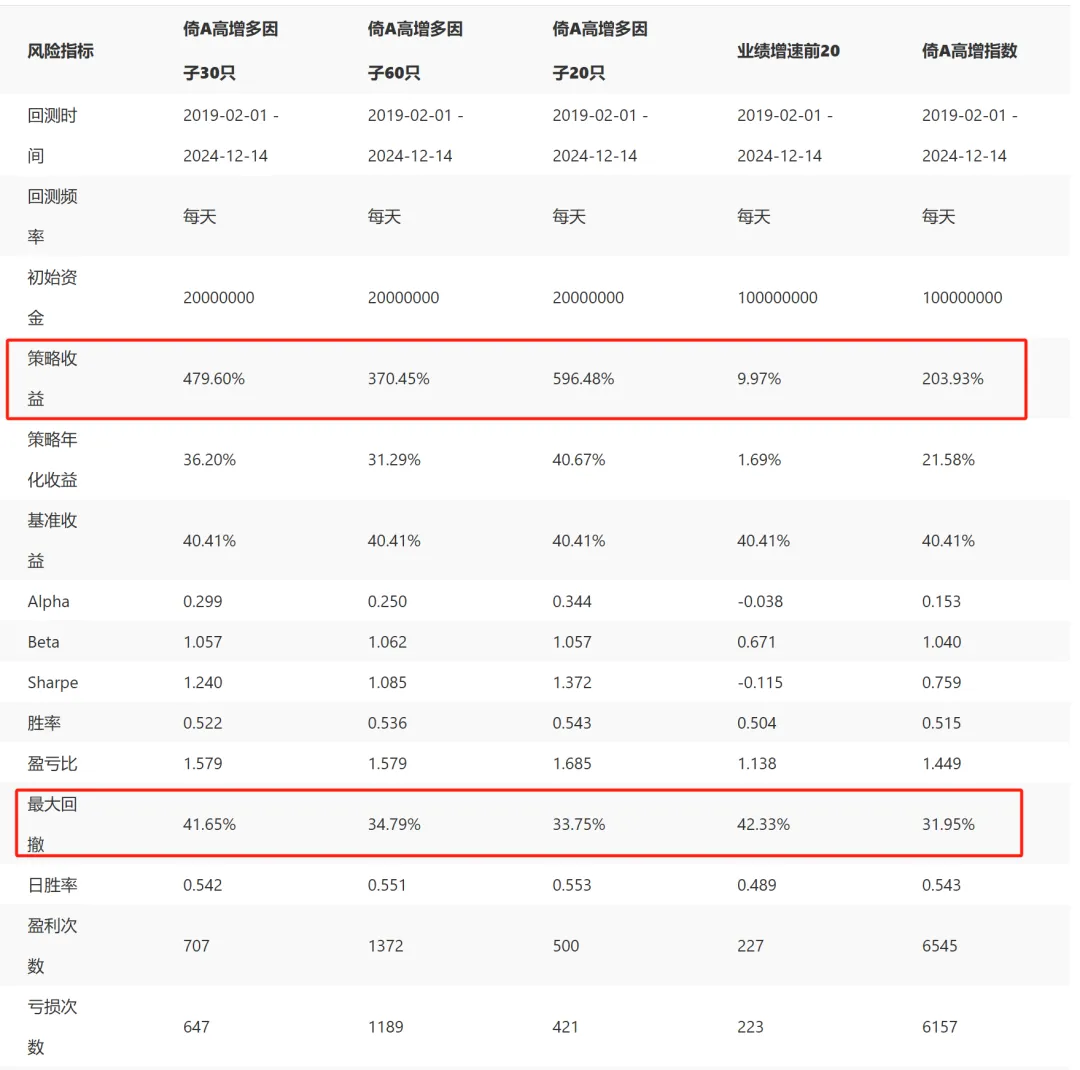

高增指数近5年多的年化收益达到了21.58%,在一直无脑满仓持有渡过大熊市的情况下,最大回撤31.95%,这个成绩已经吊打很多混合基金了

但,既然选择了成长股,21%的年化就满足了吗?显然答案是否定的.

而且,这个股池多的时候,有两三百甚至四五百只股票,作为实盘买入显然也不太科学

对于成长股而言,动量,高增长,以及市值类因子一般来说具有正向的超额,经过个人实盘的经验以及测试,我们选取如下类型的因子对高增股池的标的进行多维度打分:

业绩动量-标准化预期外盈利

分析师认可度

市场一致性预期

公告披露后市场认可度

盈利质量(ROE)

规模

250日涨幅

所有因子数据进行缺失值填充,去极值,以及标准化后,将上述因子得分相加得到合成因子总分,再分别取总分最高的20、30、60只等比例持有作为对照

每个财报窗口期后第一个交易日调仓(一年调仓8次),其他时间无脑满仓持有

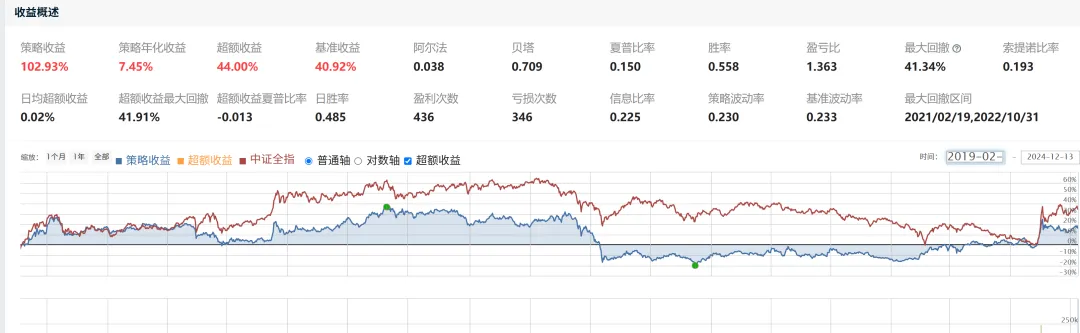

滑点单向取0.04,交易佣金单向万分之1,印花税万分之5,各组合历史表现如下:

可以看到,经过多因子增强后的各个组合相对高增指数都显示出来较强的超额收益能力,同时,3个对照组随着持仓股的减少,收益呈单吊递增的趋势,说明合成因子非常有效

持仓最少的20只组合详细回测如下:

可以看到,最近5年多年化达到了40%+,当然,成长股策略波动也蛮大,满仓穿越大熊市回撤33.75%--个人可以接受

其他一些细节由于篇幅原因不细说,这里说几点比较重要的:

由于偏基本面选股,整体走势偏向机构风格

测试了最近十几年的数据,超额收益最强的时候出现在牛市中后段、震荡市以及熊市前中期

大牛市前中期,由于偏基本面选股+全市场选股,往往跑不赢创业板指等弹性大的指数

由于业绩高增股整体市值偏中小盘,在大熊市后期流动性出现恐慌的时候,回撤往往比较大,但是这种情况一般也能较快修复

最新一期(2024Q3)如下:

特别声明: 文中标的仅供自己思考总结用,不作为投资依据

$新华保险(SH601336)$ $上证指数(SH000001)$ $创业板ETF(SZ159915)$ #周度策略# #炒股日记# #【有奖】一键布局A股全行业,这样买更方便?#

本文作者可以追加内容哦 !